Может ли муж получить документы за жену

Обновлено: 28.06.2024

Социальный налоговый вычет — это уменьшение налогооблагаемой базы (дохода) на стоимость лечения (в пределах установленного лимита или фактических расходов). Сумма налога, соответственно, тоже уменьшается, а разницу между расчетным (удержанным) НДФЛ и полученным в результате вычета налогом, возвращают налогоплательщику. Согласно законодательству вернуть подоходный налог можно при оплате своего лечения и мед услуг, оказанных некоторым родственникам: родителям, детям. Определимся, может ли жена получить налоговый вычет за мужа (за лечение) или может ли муж вернуть налог за лечение жены.

На эти вопросы НК РФ дает утвердительный ответ. Налогоплательщик имеет право на получение социального вычета на лечение его супруга (супруги), а также в размере стоимости лекарственных препаратов, назначенных лечащих врачом и приобретаемых налогоплательщиком за счет собственных средств (пп.3 п.1 ст. 219 НК РФ). В соответствии со ст. 219 НК РФ можно получить социальный налоговый вычет за страхование жизни супруга. О возможности вычета на обучение супруга можно прочитать здесь.

Можно ли получить налоговый вычет за лечение супруга, если брак неофициальный?

Что нужно для вычета за лечение супруга?

Условия получения социального налогового вычета за лечение мужа/жены следующие:

Вычет на лечение жены в декрете

Возможностью возврата НДФЛ за лечение жены стоит воспользоваться, если жена не работает, например, находится в декретном отпуске.

Женщина в декрете не получает дохода, с которого удерживается НДФЛ, поэтому самостоятельно получить вычет она не может. Возврат налога за лечение жены, находящейся в декрете, может осуществить муж.

Уточним, что если жена работала именно в тот год, когда было оплачено ее лечение, то возместить налог у нее получится – полностью или частично.

Как получить вычет на лечение супруга

- через налоговую инспекцию. Вы можете передать в ИФНС документы для вычета лично, посетив налоговую, или через электронный сервис; . Это способ имеет свои недостатки, кроме того, в ИФНС обращаться все равно придется, но не нужно будет заполнять 3 НДФЛ.

Если Вы планируете возвращать налог через ИФНС, то после окончания года, когда прошла оплата лечения супруга, Вы подаете документы в налоговую. После этого начнется проверка, в результате которой подтверждается Ваше право на вычет за лечение жены (мужа). Деньги будут перечислены на счет, указанный в заявлении на возврат налога.

Налоговый вычет на лечение супруга: документы

Чтобы оформить налоговый вычет на лечение мужа (жены), нужно предоставить в ИФНС пакет документов. Список такой:

- налоговая декларация 3 НДФЛ (оригинал, заполняется налогоплательщиком); (оригинал, получаем в медицинском учреждении);

- справка о доходах 2 НДФЛ (оригинал, нужно получить на работе);

- договор с медицинским учреждением (копия);

- чеки, др. платежные документы (копия) для подтверждения расходов на лечение супруга; медицинского учреждения (копия, выдает медицинское учреждение); на лекарства (оригинал, для налогового вычета за лекарства супругу);

- свидетельство о браке (копия);

- заявление о возврате суммы излишне уплаченного налога (с указанием реквизитов счета для перечисления денег). С 2020 года налогоплательщики вправе представить заявление о зачете (возврате) суммы излишне уплаченного налога в составе налоговой декларации. Согласно п.7 ст. 78 НК РФ заявление о зачете или о возврате суммы излишне уплаченного налога может быть подано в течение трех лет со дня уплаты указанной суммы. В случае оформления вычета на грани пропуска срока давности, заявление о возврате суммы излишне уплаченного налога необходимо подавать одновременно с декларацией и другими документами, не дожидаясь окончания камеральной проверки;

- на всякий случай будьте готовы предоставить копию паспорта, ИНН.

Инспектор имеет право запросить у Вас оригиналы документов, поэтому их необходимо иметь при себе.

Вычет на лечение супруга — на кого оформить договор?

Договор на лечение, как правило, заключается с тем, кто получал медицинские услуги – с пациентом. Если такая возможность есть, в договоре (контракте) укажите, что лечение пациента оплачивает муж или жена (ФИО). Но, если в договоре (он, обычно, типовой) нет такого пункта, и медицинское учреждение не соглашается вносить изменения в договор, то право на получение вычета у Вас сохраняется.

Согласно законодательству, имущество, нажитое супругами во время брака, является их совместной собственностью. Поэтому, если договор оформлен на жену, муж может получить вычет за лечение супруги, и, наоборот, если договор составлен на мужа, возврат НДФЛ за лечение мужа имеет право сделать жена (Письмо Минфина РФ от 12.05.2014 N 03-04-05/22028).

Вычет за лечение супруга — на кого оформить справку об оплате медицинских услуг?

В качестве налогоплательщика в справке об оплате медицинских услуг (образец) указывается супруг, собирающийся оформить вычет за лечение мужа (жены). Когда Вы запрашиваете справку, скажите сотруднику клиники, кого нужно указать в справке об оказанных медицинских услугах. Для этого, возможно, понадобится свидетельство о браке.

Если нет чеков, можно ли вернуть налог на лечение супруга?

Без чеков получить вычет за лечение супруга можно. Поэтому, если чеки были утеряны, выцвели, подавайте документы в налоговую инспекцию без них. В этом случае фактические расходы подтверждает справка об оплате медицинских услуг (Письмо ФНС России от 02.05.2012 № ЕД-4-3/7333@, Письмо ФНС от 07.03.2013 № ЕД-3-3/787@). Следует отметить, что чеки на лекарственные препараты обязательны.

Сколько можно вернуть за лечение супруга?

Возврат налога за лечение жены (мужа) составляет 13 процентов от стоимости медицинских услуг, лекарственных препаратов. Конечно, вернуть можно сумму, которая меньше или равна сумме налога, удержанного из зарплаты. Кроме того, существует ограничение, установленное в Налоговом кодексе РФ, для лечения, не относящегося к дорогостоящему. Лимит составляет 120000 руб., в этом случае возврат будет максимум 15600 руб. (13 процентов от 120000 руб.).

-

(лечение обычное, недорогостоящее). Возврат составит 13 процентов от стоимости лечения супруга, но не более 15600 руб. (дорогостоящее лечение). Можно вернуть 13 процентов от фактически произведенных расходов за лечение жены (мужа). Как уже было сказано выше, ограничением (как и в случае кода 1) будет сумма налога, удержанного из Вашего дохода. Что относится к дорогостоящему лечению, можно увидеть здесь.

В том случае, если дохода мужа (жены) не хватает для возврата за лечение другого супруга полностью (затраты на лечение превышают доход) или, если затраты на обычное лечение превышают 120000 руб., можно распределить вычет между супругами – т.е. одну часть стоимости лечения отнести на мужа, а другую — на жену (на следующий год вычет на лечение перенести нельзя). Это поможет вернуть подоходный налог полностью – получить максимально возможную сумму. О том, как это сделать, можно узнать в этой статье.

Как заполнить 3 НДФЛ на возврат на лечение супруга

Для получения налогового вычета за лечение необходимо заполнить форму декларации 3-НДФЛ, действующую в том году, в котором Вы получали доход и оплачивали лечение.

Для того чтобы заполнить декларацию 3 НДФЛ на налоговый вычет за лечение супруга, Вам необходимо обратиться к документам, которые были собраны для возврата налога за лечение жены (мужа).

Если Вы собираетесь в одном году оформить возврат налога на лечение себя и супруга (вычет за лечение мужа и жены в одной декларации) или, например, получить вычет за лечение жены и ребенка в одной декларации, то расходы на лечение всех членов семьи необходимо отразить в соответствующих полях декларации 3 НДФЛ в зависимости от кода услуги в общей сумме. Т.е. в декларацию заносится общая сумма по коду 1 за лечение себя, супруга, ребенка, родителя, общая сумма лечения по коду 2 за себя, супруга, ребенка, родителя.

Налоговый вычет на лечение супруга-пенсионера

Неработающий пенсионер не может получить вычет за свое лечение, т.к. не имеет дохода, с которого в бюджет удерживается НДФЛ. Поэтому самостоятельно вернуть налог за свое лечение он не может. Получить налоговый вычет за лечение жены-пенсионерки или мужа-пенсионера может супруг, а также дети.

Вычет на лечение зубов супруга

Лечение зубов стоит недешево (про дорогостоящее лечение зубов см. здесь), поэтому вычет часто оформляется именно за стоматологию. В том случае, если жена лечила зубы или стоматологические услуги были оказаны мужу (протезирование, установка имплантов, брекетов, пломбирование, снимки зубов и т.д.), работающий супруг может получить налоговый вычет за лечение зубов другого супруга.

Вычет за лечение жены (мужа): за какие медуслуги можно получить?

- диагностику, обследования, анализы (УЗИ, МРТ и т.д.);

- стоматологическое лечение; ; , ведение беременности (оформить вычет по контракту на себя может муж);

- покупку медикаментов;

- операции; ; ,

- другое лечение.

Если Ваша жена (муж) по каким-то причинам не будет возвращать налог за медуслуги, то получить вычет за лечение супруга можете Вы. В статье было рассказано о том, как вернуть налог за лечение жены (мужа), какие документы нужны, как правильно оформить договор, справку об оплате медицинских услуг.

Отсутствие постоянной регистрации обязательно создаст проблемы для гражданина – не на всякую работу возьмут, провести некоторые юридические операции невозможно, поступить на учебу в ВУЗ или иное специализированное учебное учреждение сложно. И это далеко не полный перечень проблем. Существует и законодательное взыскание – за отсутствие регистрации или нарушение ее правил назначается штраф (КоАП РФ статья 19.15.2).

Если есть родственники со своей жилплощадью, можно прописаться у них. Само собой, если на это дает согласие собственник. Как прописать родственника по месту жительства, и какие сложности могут при этом возникнуть – рассмотрим далее.

Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь в форму онлайн-консультанта справа или звоните по телефону 8 (800) 302-76-94. Это быстро и бесплатно !

Основания для постоянной прописки в квартире собственника

Собственник жилого помещения вправе зарегистрировать у себя в квартире/доме любого человека, в том числе и не родственника. Основанием для регистрации будет отсутствие регистрационного учета у гражданина и наличие законных прав собственности у владельца. Если собственник не один, то на прописку другого лица понадобится согласие остальных владельцев.

Однако, если прописываться в квартиру будет один из собственников жилья, то разрешение на это получать не нужно. Во всех остальных случаях без разрешения владельца жилья прописка родственника невозможна.

Можно ли прописаться следующим родственникам, на каких условиях?

Алгоритм прописки не меняется, вне зависимости от того, кто кем кому приходится. Количество прописанных жильцов законодательством не ограничено. Но, если миграционной службой будет установлено, что владелец жилья предоставляет услуги фиктивной регистрации, ему грозит штраф или ограничение свободы.

Супруги (жена к мужу и наоборот)

Семейный Кодекс обязывает супругов заботиться друг о друге, но нет требования относительно прописки. Муж по месту проживания жены или жена к мужу могут прописаться только на добровольной основе при согласии второго супруга.

Исключением является тот случай, когда недвижимость является совместно нажитым имуществом, а владелец (один из супругов) не хочет прописывать второго супруга. В таком случае сторона, чьи права ущемлены, может обратиться в суд и решить этот вопрос в такой плоскости.

Справка! Если речь идет не о приватизированной, а муниципальной квартире, согласие на прописку нужно будет получить в местной администрации.

Родители и дети

Местом жительства несовершеннолетних детей признается место жительства их родителей (ст.20 ГК РФ). Регистрируются дети также по месту проживания отца и/или матери), согласие собственника при этом не требуется. При раздельном проживании, прописка ребенка по мету жительства осуществляется с согласия того родителя, с которым ребенок проживать не будет.

Может ли мать прописаться к своему ребенку? Что касается регистрации родителей в жилплощади детей, то здесь действует общий регламент такой процедуры – совершеннолетний ребенок-собственник жилья должен предоставить разрешение на проведение такой процедуры.

Опекуны и опекаемые

Это значит, что у опекуна должна быть своя жилплощадь для совместного проживания с опекаемым. Так что на вопрос, может ли опекун прописаться в квартиру опекаемого, ответ законодательства отрицательный.

При возникновении необходимости регистрации на территории опекаемого ребенка, нужно обратиться в органы опеки за разрешением. Если опекаемый совершеннолетний, то для проживания и прописки по месту жительства опекуна на территории подопечного потребуется обратиться в органы соцзащиты за разрешением, при отказе с их стороны нужно решать вопрос в судебной инстанции.

Прописать совершеннолетнего опекаемого в квартиру опекуна можно, если он постоянно проживает на данной территории, согласен на выписку из прежнего места жительства, а также получены согласия иных собственников данной жилплощади (если они есть).

Внуки к бабушкам и дедушкам и наоборот

Что касается прописки бабушки/дедушка и внука, то здесь процедура стандартна – согласие собственника (или собственников) и стандартный пакет документов, который будет оговорен далее.

Прочие

Прописка остальных родственников осуществляется на общих основаниях, если иное не предусмотрено законодательством. В случае прописки дальнего родственника или вообще чужого человека, лучше оформлять временную регистрацию (о различиях между временной и постоянной регистрации читайте тут).

Как оформить — пошаговая инструкция

- Сбор необходимых документов.

- Подача документов в МФЦ или ГУВМ МВД, заполнение регистрационной формы №6.

- Собственник жилья обязательно должен присутствовать с тем, кого будут прописывать – он подает документы и заявление.

- Заявление принимается к рассмотрению – от 3 до 8 дней.

- Если с документами все в порядке, то для взрослого ставится штамп в паспорте, для несовершеннолетнего выдается свидетельство о регистрации по форме №8.

Базовый пакет документов таков:

- Гражданские паспорта – собственника и прописываемого.

- Письменное согласие остальных собственников.

- Правоустанавливающие документы на жилье.

- Технический план квартиры.

- Листок убытия для прописываемого лица (если человек уже выписан).

- Заявление собственника на регистрацию.

Государственной пошлиной такие операции не облагаются.

Некоторые нюансы имеет процедура регистрации в апартаментах, в студии, а также в местах лишения свободы.

Возможные сложности и рекомендации, как их избежать

Прописка без права собственности дает гражданину только право на пользование жильем. Он не может его продать, подарить, сдать в аренду и так далее. То есть постановка на регистрационный учет позволяет прописанному человеку только жить там.

Выписать родственника без его согласия, как и любого другого человека, можно только в судебном порядке. В случае с несовершеннолетним лицом это достаточно сложно даже через суд.

Обезопасить себя от форс-мажорных обстоятельств можно, если заключить с родственником нотариальный договор, в котором четко будут прописаны условия проживания в квартире, при невыполнении которых он будет выселен в принудительном порядке. При наличии такого соглашения выписка также будет осуществляться через суд, но гораздо быстрее – у собственника будут неоспоримые доказательства своей правоты.

Собственнику нужно помнить и о том, что за фиктивную прописку предусмотрена ответственность по статье 322.2 УК РФ:

- Исправительные работы.

- Материальное взыскание в размере от 100 000 до 500 000 рублей.

- Лишение свободы сроком до 3 лет.

Избежать неприятной ситуации из-за регистрации на своей жилой площади родственника или чужого человека можно, если составлять нотариально заверенный договор и соблюдать законодательные требования.

Не нашли ответа на свой вопрос? Узнайте, как решить именно Вашу проблему - позвоните прямо сейчас:

Прочитал в вашем журнале статью о вычетах за лекарства. Для себя я их покупаю редко: пока здоров. Но регулярно оплачиваю медицинские услуги и лекарства для родственников: бабушки, родителей, супруги, детей и даже сестры.

В 2018 году в общей сложности только за анализы и платные клиники набежало 140 тысяч рублей:

- за маму — 55 000 Р ;

- за супругу — 48 000 Р ;

- за детей — 17 000 Р ;

- за сестру — 20 000 Р .

Но из этой суммы я ничего не потратил на свое лечение, хотя единственный в семье работаю официально и плачу НДФЛ. Родители у меня пенсионеры, сестра — начинающий ИП на упрощенке, жена в декрете, а дети еще маленькие. Есть ли шанс получить немного денег из бюджета с помощью вычета, или для этого нужно тратить все деньги именно на себя?

Михаил Борисович, вы можете вернуть из бюджета 15 600 Р . Даже если платили со своей карты и только за родственников, а на свое лечение ничего не тратили. Нельзя вернуть деньги только за лечение сестры, но эта сумма все равно не входит в лимит вычета.

Какие расходы можно включать в вычет на лечение

В сумму вычета можно включить такие расходы:

- Медицинские услуги — анализы, обследования, приемы врачей, процедуры в платных клиниках. При условии, что вы за это платили, то есть услуги не по полису ОМС, а за ваш счет.

- Лекарства по назначению врача. С 2019 года вычет можно получить по расходам на любые препараты, а не только на те, что в перечне правительства.

- Дорогостоящее лечение. Это единственный вид медицинских расходов, для которого нет лимита: к вычету принимаются любые суммы без ограничений. Виды дорогостоящего лечения есть в специальном перечне, за этим следит медицинская организация, когда выдает справку о стоимости услуг.

- Взносы по договору ДМС.

За каких родственников дают вычет на лечение

Вычет на лечение можно получить не только при оплате своих обследований и лекарств. Налог возвращают даже с суммы расходов на лечение близких родственников, но не любых, а только из ограниченного перечня.

Вот полный список родственников, лечение которых можно включить в свой налоговый вычет:

За других родственников вычет получить нельзя. В отличие от обучения, в этом списке нет братьев и сестер. Если оплатить лечение зубов или операцию для родной сестры, получить вычет будет нельзя. За бабушек, дедушек, гражданского супруга, детей жены от первого брака, племянников или тещу налог вернуть невозможно.

Список родственников закрытый, и никаких дополнительных условий быть не может.

Сколько денег можно вернуть при оплате лечения родственников

Лимит расходов. У вычета на лечение есть лимит — 120 000 Р в год. Это общее ограничение для нескольких социальных вычетов, например сюда же входят расходы на обучение. 120 000 Р — это ограничение не для каждого вида расходов, а для всех.

Вот какие расходы будут входить в лимит:

- Обучение.

- Лечение.

- ДМС.

- Добровольные взносы на пенсионное обеспечение.

- Добровольное страхование жизни.

- Дополнительные взносы на накопительную часть пенсии.

- Независимая оценка квалификации.

При оплате лечения родственников дополнительный вычет не дадут: и свои, и их расходы нужно включать в этот лимит.

В 120 000 Р не входят только расходы на обучение детей — там отдельное ограничение в 50 000 Р на каждого ребенка — и дорогостоящие виды лечения, которые принимаются к вычету без учета лимита. Еще есть социальный вычет на благотворительность, но у него отдельные условия и лимит считается в процентах.

Сумма НДФЛ к возврату. С помощью вычета можно вернуть 13% от суммы подтвержденных расходов на лечение. То есть возвращают не всю сумму расходов, а налог, который получится сэкономить благодаря оплате лечения. При условии, что этот НДФЛ был уплачен или его как минимум начисляют. Если нет налогооблагаемого дохода — например во время декрета или на пенсии — то и вычет применить не к чему. С ИП на упрощенке другая ситуация: они платят налог с доходов по другим ставкам, это не НДФЛ. Тот налог с помощью вычетов не возвращают.

Пример расчета. Вы потратили за год 140 000 Р . Из этой суммы нужно исключить те 20 000 Р , что пошли на лечение сестры: она не входит в список родственников, за которых дают вычет. Сумма расходов, которые можно учесть для возврата НДФЛ, составит 120 000 Р .

Теперь ее нужно сравнить с лимитом: она как раз равна максимальной сумме. Значит, можно заявить все расходы на маму, супругу и детей.

Свои доходы за 2018 год вы уменьшите на 120 000 Р . Но так как раньше с вас уже удержали налог с полной суммы зарплаты, он уже в бюджете и его вернут вам на личный счет.

Вы получите: 120 000 Р × 13% = 15 600 Р . Эти деньги поступят прямо на карту, но придется подождать.

Как оформлять документы, если платите за родственников

За супруга. При оплате лечения мужа или жены документы можно оформлять на кого угодно. Договор и квитанции могут быть на имя мужа или жены , для вычета это не имеет значения. Считается, что у них все общее. Одни и те же расходы может принять к вычету любой супруг, но только кто-то один. Еще их можно поделить между собой, это помогает вернуть больше налога с учетом лимита.

За детей и родителей. Платежные документы должны быть оформлены на того, кто платит и хочет получить вычет. Если квитанции и справка оформлены на маму, сыну не дадут вычет по этим расходам. Хотя можно попробовать решить этот вопрос с помощью обычной письменной доверенности. В договоре на медицинские услуги должна быть формулировка, из которой понятно, что его заключают вот с этим человеком — тем, кто заявит вычет, — на лечение вот этого родственника. Но если так сделать не получилось, обычно возврату налога это не мешает. Налоговая в первую очередь смотрит на платежные документы и справку. Вот это действительно важно.

Как вернуть НДФЛ с расходов на лечение за прошлый год

За прошлый год можно вернуть налог только по декларации. Через работодателя возвращают только в текущем году.

Камеральная проверка займет три месяца. Еще месяц у налоговой есть для возврата налога.

Данные о камеральной проверке появятся в личном кабинете. Когда она завершится, там же будет указана сумма подтвержденного вычета и налога к возврату

Вы увидите поля для реквизитов счета. Срок возврата начнет отсчитываться со дня, когда закончится камеральная проверка

В следующем году у вас снова будет 120 000 Р вычета на лечение. Если будут расходы в пределах этой суммы, возвращайте налог, даже когда платите за родственников.

Если у вас есть вопрос о личных финансах, правах и законах, здоровье или образовании, пишите. На самые интересные вопросы ответят эксперты журнала.

Часть предусмотренных законодательно пособий может получить не только женщина, но и мужчина. Вопрос ухода мужа в декрет регулируется Семейным кодексом, а точнее 61 его статьей.

Может ли муж получить пособие по беременности и родам в 2022 году

Когда выплачивается пособие по беременности и родам

На дотацию по вынашиванию возможно рассчитывать только женщине, ведь ей предстоит рожать. Это пособие платится официально работающим гражданкам. Основные положения о пособиях прописаны в ФЗ 81 от 1995 года. Здесь означены, в том числе, и категории получателей:

- Работающие.

- Безработные.

- Студенты очники.

- Контрактники.

- Усыновители.

Помощь за вынашивание и роды исчисляется именно за тот период нетрудоспособности, когда будущая мамочка находится в положении. Возможность оформить этот отдых есть у всех вынашивающих женщин, но она может и дальше работать.

Может ли муж получать пособие по БиР вместо жены

Нет, это единственный вид пособия, который не доступен мужчине. Больничный листок для его оформления получается в гинекологии при регистрации на учете.

Дотационные деньги затем выплачивается через ФСС работницам напрямую. Эта норма появилась в 2022 году. Еще одно новое явление – возможность оформить дотацию за вынашивание и роды безработным женщинам через социальную защиту. Муж может оформить выплаты по уходу за ребенком до 1,5 лет и взять отпуск у работодателя, если человек официально трудоустроен.

Правила оформления отпуска по беременности и родам

Этот отпуск как раз и считается декретным и оформляется незадолго до родов. Временно нетрудоспособной маме оформляется больничный лист, который выдается в женской консультации.

Работающая женщина сдает этот документ работодателю, который обязан начислить деньги по листку в течение 10 дней. Больничные по правилам начисляются в первые после исчисления дни зарплаты.

Невыплаченные деньги для предприятия превращаются в задолженность. За такое нарушения работодатель рискует попасть под административную ответственность. Штраф даже за один подобный проступок существенный – 50 тыс. рублей. При существенных задержках выплаты работница имеет право составить жалобу в трудовую инспекцию. Каждый день просрочки для работодателя исчисляется дополнительной финансовой помощью в размере 1,300 ставки рефинасирования ЦБ.

Документы для оформления отпуска по БиР

Алгоритм оформления декретного следующий:

- Получение беременной листка о болезни ЖК. Его выдадут на сроке 30 или 28 недель.

- Подача заявления в отделе кадров с датами начала и окончания декретного отпуска.

- Отслеживание появления приказа.

- Получение денег.

Расчет суммы будет вестись согласно законодательству. Сроки будут учитываться те, что указаны в больничном листе.

От чего зависит длительность отпуска по БиР

Его длительность зависит от протекания беременности и самих родов. Еще имеет значение количество родившихся малышей. Примерные показатели в таблице:

| Особенности | Дни до родов | Дни после родов |

| Без выраженных осложнений | 70 суток | 70 суток |

| Кесарево сечение | 70 суток | 86 суток |

| Двое и более новорожденных | 84 дня | 110 суток |

Предполагаемые даты родов рассчитывает врач, при раннем или позднем появлении малыша на свет длительность отпуска не меняется.

Может ли муж получать пособие по уходу за ребенком

В случае с уходом за ребенком да, эту работу не обязательно должна выполнять мама, отпуск вправе оформить и папа, даже другой родственник ребенка, который будет осуществлять уход. Главное, предоставить работодателю все нужные документы.

Одновременно, с оформлением отпуска назначается и пособие по уходу за малышом. Оформление отпуска папой и бабушкой ранее осуществлялось, если мама не работает. В таких случаях у ФСС часто возникают вопросы к работодателю, почему последние и не очень охотно идут навстречу подобным заявителям.

ФСС не всегда и не сразу восполняет работодателю выплаченные работнику суммы. Логика в этом проста, ведь, если мама ребенка не работает и не учится, она вполне сама может осуществить уход за ребенком. Очень часто возникают ситуации, когда мужчина оформивший отпуск на официальном месте работы трудится еще параллельно на другом предприятии или на этом же, но в условиях неполного рабочего времени. Кстати, это вовсе не запрещено законом.

Как мужчине оформить отпуск по уходу за ребенком

Чтобы мужчине оформить отпуск по уходу за ребенком нужно подать заявление в отдел кадров. При наличии официального совместительства, такая заявка подается в несколько компаний. Для этого нужно приложить необходимые документы. После издания приказа, бухгалтерия рассчитает заявителю пособие по уходу до 1,5 лет.

Этот срок можно дробить на любую другую длительность. Например, мужчина может временно оформить нетрудоспособность, на пару месяцев. Также можно написать два заявления на отпуск по уходу, одно до 1,5 лет, а другое до 3-х лет.

Может ли муж получать декретные и работать

Этот вопрос регулируется ТК РФ ст 256 частью 3. Если будущая мамочка или ее муж, а также другие родственники, реализующие право малыша на уход, находятся в отпуске по уходу за ребенком, они могут продолжить работать при неполном рабочем дне. Деятельность может осуществляться и на дому, в условиях удаленного режима.

У заявителя остается право на исчисление дотации на условиях общего соцстрахования. Условия неполного рабочего времени определяются некоторыми положениями Международной Конвенции №175 от 1994 года.

Важно! Неполное рабочее время считается таковым, если его продолжительность меньше, чем обычная продолжительность рабочего дня.

Может ли муж получать декретные, если жена не работает

Да, это как раз самый первый вариант развития такой процедуры. Если у отца официальное трудоустройство, а мать до декрета не была нигде трудоустроена, то помощь до 1,5 лет оформляется отцом ребенка. Второй вариант предусматривает наличие инвалидности у жены или недееспособности. Жена ухаживать за несовершеннолетним не может по состоянию здоровья.

Декретные права у мужчины появляются в полном объеме, в том же, что и у женщины. Этот период также, зачисляется в общий трудовой стаж. Отец малыша может разбить отпуск на части. То есть, выйти на какое-то время из отпуска и вновь приостановить рабочую деятельность.

Для того, чтобы оформить отпуск по уходу за ребенком, мужчине даже не обязательно состоять в браке с матерью своего ребенка. Главное, чтобы в свидетельстве о рождении он был указан отцом малыша. Единственное исключение существует для военнослужащих. Декрет получится оформить только в случае смерти супруги или при оформлении лишения родительских прав.

Может ли муж получать пособие по уходу за ребенком, если он безработный/неработающий

Нет, в этом случае муж не сможет получать эту выплату. В категорию неработающих попадают только те, кто потерял свое место в период вынашивания. Это может случится и после родов, но без пособия женщина не останется. Безработная мамочка тоже имеет право оформить выплату, но она составит минимальный размер.

Единственное пособие, которое может оформить безработный папа – это единовременное, которое положено при рождении малыша. Сумма составляет 18 тысяч, выплачивается она в независимости от трудоустройства. При этом пособие будет оформлено, даже если родитель вообще никогда не трудился и не имеет трудовой книжки. Безработный родитель может оформить это пособие в органах социальной защиты по месту жительства. Пакет документов стандартный, самая важная справка, которая выдается из ЗАГСа.

Когда удобнее оформить пособие по уходу за ребенком на мужа

Оформление пособия по уходу на папу – редкий случай, в большинстве все выплаты получает мамочка. Пособие на мужа выгодно оформлять, когда мать ребенка больше зарабатывает и собирается выйти в ближайшее время на свое место. Бывают случаи, когда мать заболевает, лежит в больнице после родов и отцу автоматически приходится брать декретный отпуск. В случае смерти жены во время родов, молодому папе, также, приходится самостоятельно решать вопрос об уходе за ребенком.

Отпуск по уходу за ребенком мужчине-военнослужащему

Такого право у военнообязанного нет, но когда мужчине нужно ухаживать за ребенком, военный имеет право оформления отпуска дополнительного вида по личным обстоятельствам. Его продолжительность не может превышать десяти суток, что конечно, намного меньше стандартного декрета. Чтобы командир части принял положительное решение, нужно предъявить доказательство следующих обстоятельств:

- Ребенок в тяжелом состоянии.

- Мать ребенка в тяжелом состоянии.

- Отсутствие других близких родственников у ребенка.

Даже в этом случае декретный отпуск военнослужащего не может превысить трех месяцев. Право претендовать на декрет возникает при:

- Смерти жены во время родов.

- Ее длительного лечения в больнице.

- Осуждения.

- Лишении родительских прав.

Продление сроков декрета для военнослужащих на больший период не предусмотрено. Исполнение военных обязанностей можно прекратить лишь путем увольнения.

Документы для выплаты декретного пособия мужу

Возможность оформить данный вид пособия имеет не только мать или отец, но и прочие близкие, воплощающие право новорожденного на уход. В любом случае, этой помощью нужно воспользоваться, то есть донести до соц защиты работодателю документы:

- Заявку (может быть написана произвольно).

- Метрики ребенка.

- Справку о прибылях того лица, которое претендует на помощь.

- Свидетельствующий документ о неполучении дотаций от другого родителя или ответственного за уход родственника.

Дополнительно студентам, обучающимся очно нужно будет предоставить справки о посещении института. Безработным родителям нужно взять документ о доходах в ЦЗН.

Засчитывается ли декрет мужчине в стаж

Да, но в страховой стаж будет учтено только 1,5 года декрета, хотя в целом, отпуск рассчитанный до трехлетия ребенка входит в общий трудовой стаж. Этот вопрос регулируется 256 статьей ТК РФ. Здесь же, например, сказано, что не учтется этот период и при расчетах льготной выслуги. На этот период не вправе рассчитывать не только педагоги и медики, но и лица, которые претендуют на сокращение льготной выслуги на 2 года.

Стоит отметить, что за это время мужчина, как и женщина вправе получить пенсионные баллы. Их сумма увеличивается пропорционально количеству деток. При этом дивиденды в ПФ с декретных работодатель не исчисляет. То есть за мужчиной, который самостоятельно растит ребенка сохраняются все права, что и у женщины.

Может ли работодатель отказать мужчине в отпуске по уходу за ребенком

Нет, работодатель не вправе отказывать обратившемуся за декретом мужчине, если он подтвердил, что данным правом не воспользовались иные родственники ребенка.

Этот вопрос регулируется законодательной базой, а точнее ТК РФ ст 256. Здесь указываются сроки, а также перечень граждан, имеющих право на уход за ребенком. Важно, чтобы мужчина не ушел в отпуск одновременно с женой. При оформлении этого периода отцом ребенка существует несколько возможностей:

- Папа малыша может оформить декрет на весь срок, начиная с последнего дня больничного листа супруги. Женщина при этом выходит на свое место трудоустройства.

- Папа может разделить отпуск в равных частях с супругой. Например, мамочка берет декрет до 1,5 лет, а отец с 1,5 до 3-х лет.

- Папа может поделить отпуск с бабушкой ребенка. Отец оформляет перерыв рабочей деятельности стандартно, а престарелый родственник на пенсии может свободно заниматься своими личными делами.

Процедура оформления декрета во всех трех случаях идентичная, а сбор документов не займет много времени.

Видео на тему “Может ли муж получить пособие по беременности и родам в 2022 году”

28 января 2021, 03:30 Дек 28, 2021 12:44 Льготы всем Ссылка на текущую статью

Затрачивая средства на обучение, лечение, инвестиции или недвижимость, не все знают, что могут воспользоваться правом на получение компенсации за внесенный ранее в бюджет подоходный налог. Его размер не может быть больше суммы, выплаченной в виде НДФЛ за определенный период времени. То есть при внесении в государственную казну 100 тыс. рублей налогоплательщик за этот же отчетный год может претендовать на возврат такой же суммы. Кроме того, имеются ограничения по суммам, которые зависят от направления использования средств. Именно поэтому важным является вопрос, можно ли получить компенсацию при отсутствии доходов? Имеет ли право один из супругов получить вычет за другого?

Может ли муж получить налоговый вычет за жену, если она не работает

Налоговый вычет

Если гражданин является налогоплательщиком и со всех получаемых доходов выплачивает в бюджет 13% налога, то государство предоставляет ему право на получение ранее внесенной им суммы в виде НДФЛ.

Существуют следующие основные виды вычетов:

Стандартный

Данный вычет предоставляется только определенным категориям граждан, перечень которых приведен в НК РФ статье 218:

- на 3000 рублей ежемесячно уменьшается налоговая база для лиц, ликвидировавших последствия взрыва на Чернобыльской АЭС, для инвалидов, ставших таковыми в результате участия в различных боевых действиях, для ликвидаторов других радиационных аварий;

- на 500 рублей за каждый месяц происходит уменьшение налогооблагаемой базы Героям Советского Союза, участникам боевых действий, инвалидам 1 и 2 групп, а также детства;

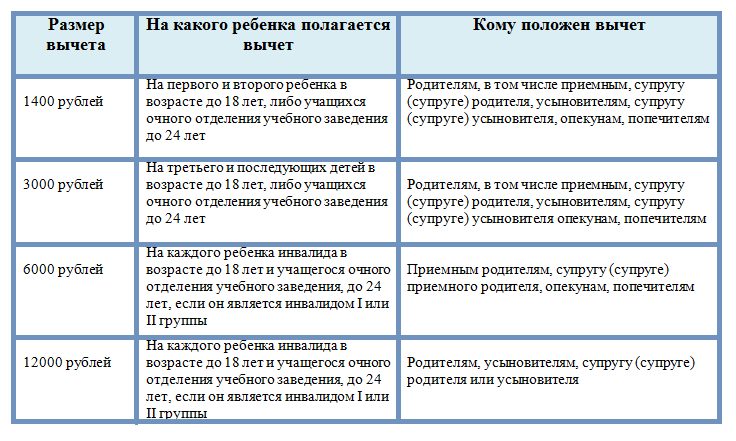

- гражданам, имеющим у себя на иждивении детей, происходит снижение налогооблагаемой базы в зависимости от количества иждивенцев: на 1-ого и 2-ого ребенка уменьшение производится на 1400 рублей на каждого, на всех последующих – на 3000 рублей. Если ребенок является инвалидом, то данный вычет возрастает до 12000 рублей. Имеется ограничение в сумме доходов, начисленных с начала года. Вычет применяется только если полученные заработки составляют менее 350 тыс. рублей. Как только сумма доходов с начала года переваливает через данный рубеж, уменьшение налогооблагаемой базы прекращается. Стандартный вычет могут получать оба родителя одновременно, или по желанию двойной вычет начисляется одному из них.

Существует несколько видов налоговых вычетов

Социальный

Предоставляется данный вычет при использовании денежных средств налогоплательщиком на следующие цели (статья 219 НК РФ):

- обучение. При оплате учебного процесса за близкого родственника возвращается налог с суммы, не превышающей 50 тыс. рублей. Если оплата обучения производится за себя, то сумма составляет 120 тыс. рублей;

- лечение. Сумма в 120 тыс. рублей является предельной при оплате лечения как собственного, так и своих ближайших родственников. Также сюда относится и покупка медикаментов в соответствии с установленным списком;

- благотворительность. При перечислении средств благотворительным организациям происходит возмещение суммы ранее внесенного подоходного налога. Имеется ограничение: возврат предоставляется только на сумму, не превышающую 25% от общего годового дохода налогоплательщика;

- пенсия в НПФ. Сумма, вложенная в будущую пенсию, подлежащая возврату не может превышать 120 тыс. рублей;

- накопительная пенсия. Возврат НДФЛ также осуществляется на сумму не более 120 тыс. рублей.

Структура социального налогового вычет

Инвестиционный

Предоставляется гражданину, участвовавшему в операциях с ценными бумагами.

Имущественный

Предоставляется однократная сумма за всю жизнь при покупке или продаже недвижимого имущества.

| Операция с недвижимостью | Предельная сумма расхода (руб.) | Сумма возврата (руб.) |

|---|---|---|

| Покупка | 2 000 000 | 260 000 |

| Проценты | 3 000 000 | 390 000 |

| Продажа | 1 000 000 | Снижение налогооблагаемой базы |

Имущественный вычет

Каждому налогоплательщику, кто приобретает недвижимое имущество, государство предоставляет возможность вернуть определенную сумму выплаченного ранее подоходного налога. Причем покупка может производится как за счет собственных средств, так и с привлечением кредита.

Имущественный налоговый вычет

Размер

Законом установлена сумма ограничения в 2 млн. рублей. 13% от данной величины налогоплательщик имеет право вернуть и то только раз в жизни. Разрешается использовать данную возможность на несколько объектов приобретаемого недвижимого имущества. Например, если налоговая компенсация при покупке загородного дома была использована на сумму в 1,3 млн. рублей, то остаток в 700 тыс. рублей можно применить при приобретении квартиры или комнаты.

Кто может оформить

Компенсация подоходного налога при операциях с недвижимостью положена только налогоплательщикам. Тем, кто не перечисляет налоги в казну государства, вычет не полагается. Гражданин также должен сохранить за собой право на вычет, то есть важно, чтобы он не воспользовался им ранее в полной мере.

Компенсация подоходного налога при операциях с недвижимостью положена только налогоплательщикам

Документы

Для оформления возврата подоходного налога требуется в налоговую инспекцию предоставить следующий пакет документации:

- паспорта собственников;

- справка о всех видах доходов и внесенных суммах подоходного налога с них;

- 3-НДФЛ;

- запрос на вычет;

- договор о приобретении недвижимости;

- бумаги об оплате;

- госрегистрация жилья в Росреестре.

Для оформления возврата подоходного налога требуется в налоговую инспекцию предоставить пакет документов

При приобретении жилой недвижимости в кредит потребуется ипотечный договор и справка из банка о внесенных выплатах.

Если родители собираются претендовать на налоговую компенсацию за ребенка, то необходимы документы о его рождении.

Способы приобретения имущества

Возможно несколько вариантов приобретения супругами жилья.

Классификация оснований (способов) приобретения и прекращения права собственности

Совместная собственность

Под совместной собственностью понимается такое приобретение жилья, когда отдельных долей при владении квартирой не выделяется и супруги имеют равные права на распоряжение ею. При этом государственное свидетельство на недвижимость выдается общее.

Если жилье приобреталось как совместное имущество, то каждая из сторон имеет равные возможности на возврат налога с доходов. При этом согласно законодательству (Письмо МинФина РФ №03-04-05/18320 от 29/03/2017 года) расчет налогового вычета может производиться в любых долях по договоренности между сторонами.

В качестве примера возможно рассмотреть несколько вариантов покупки недвижимости.

До 01/01/2014 года вычет закреплялся за объектом и поэтому даже при затратах, превышающих 2 млн. рублей, можно было рассчитывать только на предельную сумму согласно законодательству. Причем долевую компенсацию супруги могли перераспределять между собой в любых отношениях. При принятии решении о равных суммах возмещения налога каждый смог получить по 130 тыс. рублей. Более претендовать на налоговый вычет никто из супругов не имел право.

Наиболее выгодным был вариант, когда вычет распределялся в отношении 100:0. В этом случае один из супругов получал максимально возможную сумму в 260 тыс. рублей, а у другого оставалось право на возмещение налога на следующий объект недвижимости.

Наиболее выгодным вариантом налогового вычета на имущество считается распределение в отношении 100=0

После 01/01/2014 года при равном распределении долей возврата налогового вычета каждый мог воспользоваться суммой в 1,5 млн. рублей и получить на свой счет по 195 тыс. рублей. Общая сумма возврата для семьи в этом случае составляет 3 млн. рублей.

При оформлении квартиры в общую собственность семья может принять решение о том, что сумма возврата должна быть компенсирована только мужу, так как жена в течение последних лет не имела собственного заработка. Сумма возврата составит 2 млн. рублей. На счет супруга будет перечислено 260 тыс. рублей.

Важно! Для установления размера возврата имущественного вычета требуется оформление дополнительного заявления (здесь вы можете скачать образец заявления на получение имущественного налогового вычета) о перераспределении долей налогового вычета. Его должны завизировать оба супруга. Подается документ одновременно с формой 3-НДФЛ при обращении в налоговую инспекцию. Данный документ оформляется один раз на один объект недвижимости.

Образец заявления о распределении имущественного налогового вычета между супругами

Документ о перераспределении налогового вычета следует оформлять при наличии следующих причин:

- у одного из супругов отсутствует какой-либо официальный заработок, поэтому реализовать право на возврат может только работающий член семьи;

- жена имеет маленький размер зарплаты. Возврат НДФЛ с небольшой суммы будет производиться длительное время. Быстрее можно вернуть деньги в семью, если по максимуму будет произведен возврат подоходного налога мужу, имеющему больший доход;

- в планах семьи находится покупка еще одного объекта недвижимости. Необходимо оставить право на компенсацию в полном размере на новое жилье.

Долевая собственность

Такой вид собственности подразумевает, что каждый из супругов владеет заранее оговоренной ими частью имущества. При этом каждому из них выписывается отдельное свидетельство на право владения.

Долевая собственность подразумевает, что каждый из супругов владеет заранее оговоренной ими частью имущества

При оформлении долевой собственности на приобретаемую квартиру следует рассматривать возврат имущественного вычета относительно того, когда произошла регистрация жилья в Росреестре: до или после 01/01/2014 года. За более ранний период возврат закреплялся за объектом недвижимости. В настоящее время вычет оформляется не на имущественный объект, а на конкретного налогоплательщика. Именно с этим связано главное отличие. До 01/01/2014 года максимальная сумма расходов, на которую начислялся вычет, ограничивалась 2 млн. рублей вне зависимости от количества собственников. С 01/01/2014 года сумма затрат, связанная с расчетом компенсации, напрямую зависит от числа владельцев новым жильем.

До 01/01/2014 года, например, оплатив 3 млн. рублей за сделку с квартирой и имея доли 2:1, супруги могли оформить вычет в той же пропорции, но только на предельную сумму в 2 млн. рублей: 1,3 млн. рублей и 0,7 млн. рублей.

С 01/01/2014 года согласно законодательству ограничение по вычету закрепляется не за недвижимостью, а за налогоплательщиком. При аналогичной ситуации вернуть супруги смогут налог со всей стоимости (3 млн. рублей): 2 млн. рублей с мужа и 1 млн. рублей с жены.

Важно! При оформлении собственности как долевой перераспределить возврат налогового вычета между супругами нельзя. Воспользоваться этим не получится даже если один из супругов уже полностью или частично воспользовался своим правом ранее.

Оформление собственности на одного

При отсутствии брачного контракта по статье 34 СК РФ все имущество, появившееся за время брака, считается совместным. Поэтому в данной ситуации правом на возврат подоходного налога может воспользоваться любой из супругов в долях, которые будут согласованы ими совместно. Если заявление о перераспределении частей компенсации подоходного налога не будет оформлено, то по умолчанию такое право в 100% объеме предоставляется единоличному владельцу.

Оформление вычета на проценты

Каждый из супругов может воспользоваться правом на получение вычета за внесенные проценты по кредиту в размере 3 млн. рублей. Доли возмещения суммы могут быть распределены. Причем каждый год размер этих частей может меняться по желанию супругов.

Следует знать, что возмещение подоходного налога за внесенные банку проценты остались привязаны к объекту покупки. Поэтому перенести не до конца реализованное право в размере 3 млн. рублей на другую приобретаемую недвижимость не получится.

Оформление вычета за детей

Оформление вычета за детей

При оформлении в долевую собственность не только супругов, но и детей законодательно предоставлена возможность получить за них положенный вычет. Например, при покупке квартиры за 3 млн. рублей и распределении долей между членами семьи равными частями либо отец, либо мать ребенка могут получить долю вычета за своего ребенка. Каждый получит на свой счет следующие суммы компенсации:

- отец: 2 000 000 / 3 * 13% / 100% = 86 667 рублей (только своя доля);

- мать: 2 000 000 / 3 * 2 * 13% / 100% = 173 333 рублей (своя доля и ребенка).

Важно! После наступления совершеннолетия ребенок сможет также воспользоваться правом на получение вычета по подоходному налогу (письмо МинФина №03-04-05/50743 от 03/09/2015 года). Реализованная ранее родителями такая возможность в зачет не пойдет.

Налоговый вычет при продаже

Налоговый вычет при продаже недвижимости

Например, квартира была оформлена супругами во владение долями в отношении 2:1. С момента ее покупки не прошло 3-х лет. Жилье было куплено за 4 млн. рублей, а реализовано за 6 млн. рублей. Был оформлен единый договор продажи. Каждый из супругов должен выплатить в бюджет следующие суммы:

- (6 000 000 — 4 000 000 – 1 000 000 / 3 * 2) * 13% / 100% = 173 333 рубля;

- (6 000 000 — 4 000 000 – 1 000 000 / 3 * 1) * 13% / 100% = 216 666 рублей.

При оформлении продажи доли жилья отдельными договорами можно уменьшить налогооблагаемую базу. Если будут оформлены 2 договора продажи на 3 млн. рублей, то сумма платежа составит:

- (3 000 000 — 2 000 000 – 1 000 000 / 3 * 2) * 13% / 100% = 121 300 рублей;

- (3 000 000 — 2 000 000 – 1 000 000 / 3 * 1) * 13% / 100% = 125 666 рублей.

Запрет на налоговый вычет

Нельзя оформить возврат подоходного налога в следующих ситуациях:

- жилье было приобретено за счет денег работодателя;

- квартира была выкуплена с использованием средств МСК;

- были предоставлены госсубсидии на покупку недвижимости.

Запрет на налоговый вычет

Это объясняется тем, что суммы субсидий или пособий, выделяемые государством, не облагаются налогом в 13%.

Также нельзя получить вычет при заключении сделки с близкими родственниками и покупке квартиры предпринимателем.

Таким образом, имущественный вычет не может быть оформлен мужем за жену. Каждому резиденту предоставляется индивидуальное право на компенсацию выплаченного им подоходного налога один раз за жизнь в размере 2 млн. рублей. При этом следует учитывать, что муж может получить вычет в качестве перераспределенной доли возврата НДФЛ при оформлении недвижимости в общую собственность, а также при оформлении жилья в единоличное владение.

Бланки и образцы заявлений на налоговый вычет

Калькулятор расчета имущественного налогового вычета

Видео — Как супругам разделить налоговый вычет

Читайте также:

- Отличались от приказов двумя принципами решения

- При оформлении акта приемки материалов какая производится запись на счетах бухгалтерского учета

- Инспекция запросила документы чтобы провести предпроверочный анализ организации законно ли это

- Договор 1514 года между василием 3 и максимилианом 1

- 3 сколько дней будет длиться период если в договоре поставки указан срок август 2018 года