Кредитный договор втб образец заполнения

Обновлено: 16.05.2024

Для возврата страховой премии подается соответствующее заявление. Каждая страховая компания устанавливает свои образцы заявлений на возврат страховки по кредитам.

При заполнении документа не по форме есть вероятность получить отрицательный ответ.

В большинстве случаев при оформлении потребительских кредитов клиентов заставляют приобретать страхование жизни и здоровья, либо от безработицы.

Это позволяет кредитору снизить финансовые риски, ведь при наступлении страхового случая выплаты будет осуществлять страховая компания, с которой у банка заключено соглашение о сотрудничестве.

Заявления на возврат страховки:

По прошествии двух недель выплаты осуществляются при условии, что вероятность возникновения страхового случая отпала, либо при досрочном погашении займа.

Важно! При ипотеке страхование недвижимости является обязательным условием, поэтому оформить возврат такой страховки не получится.

- наименование страховщика;

- Ф.И.О., паспортные данные страхователя;

- дата и номер страхового договора;

- реквизиты банковского счета для перечисления премии;

- номер страхового полиса;

- наименование кредитора.

Важно учитывать, что при предоставлении универсального заявления страховщик вправе отказать в возврате, если у него есть утвержденная форма.

Заявление на Возврат Страховки в Период Охлаждения

Гражданин при обращении в течение 14 дней не обязан объяснять причины желания вернуть страховку. Премия выплачивается в полном размере.

Важно! Если оформлен коллективный договор, банк вправе удержать комиссию за составление документов и передачу сведений страховщику. Размер устанавливается индивидуально и зависит от суммы кредита.

Заявление на Возврат Страховки при Досрочном Погашении

Досрочное погашение долга является основанием для возврата части страховой премии, которая рассчитывается пропорционально количеству дней использования полиса. Вернуть деньги за прошедшее время не получится.

Основанием для возврата здесь выступает неразрывная связь между договорами кредитования и страхования. Если кредит погашается досрочно, возможность наступления страхового случая отпадает.

Заявление на Возврат Страховки по Коллективному Страхованию

Все сложнее, когда при оформлении займа заключался договор коллективного страхования, где страховщиком выступает СК, страхователем – банк, а застрахованным лицом – сам заемщик.

Возврат коллективной страховки осуществляется через банк, в то время как для получения премии по индивидуальному договору достаточно обратиться в СК. Может получиться и так, что полис будет аннулирован, но деньги не вернут: здесь основные условия возврата регулируются договором.

Какие детали важно учитывать:

На основании ст. 958 ГК РФ страховщик может аннулировать полис, но отказать в перечислении денег при возврате по причине досрочного погашения.

Чаще всего в ВТБ оформляются договоры коллективного страхования, поэтому при заполнении заявления обязательно указываются сведения о банке, кредите и всех подписанных в офисе документах.

Обязательная к внесению информация зависит от критериев страховщика. Если им устанавливается форма заявления, необходимо использовать только ее.

Общие правила оформления заявления выглядят так:

- Если бланк содержит клеточки для указания информации, сведения желательно вносить печатными буквами, по одному символу на клетку.

- Для заполнения подходят чернила черного или синего цветов. Использование цветных ручек, карандашей, фломастеров, маркеров не допускается.

- Если от имени застрахованного лица действует законный представитель, понадобятся сведения о нотариальной доверенности.

Важно! В некоторых СК есть сервисы онлайн-подачи заявления о возврате. В таком случае документ заполняется на ПК, потребуется электронная подпись заявителя. Ответ направляется гражданину на электронную почту.

В дальнейшем для оспаривания отрицательного решения достаточно распечатать сам документ или скопировать его на карту памяти, если он заверен усиленной электронной подписью.

Пошаговый алгоритм действий при возврате страховой премии выглядит так:

- Клиент собирает пакет документов и подает все в СК, если оформлена индивидуальная страховка. При коллективном страховании документация направляется в банк.

- На рассмотрение заявления страховщику отводится 10 дней. По результатам гражданину направляют мотивированное решение с ответом или причинами отказа.

При отрицательном ответе необходимо обратиться в Роспотребнадзор или оспорить решение страховщика через районный суд по месту регистрации компании.

Что входит в перечень обязательной документации:

- заявление по установленной форме;

- паспорт;

- договоры кредитования и страхования;

- справка о досрочном погашении кредита.

Дополнительно могут понадобиться сведения о банковском счете для перечисления премии и квитанции о внесении денежных средств в счет досрочного закрытия долга.

Оспаривание отказа в выдаче премии выполняется в рамках гражданского производства. Как следует поступить заемщику:

- Составить исковое заявление, собрать документы и подать в районный суд по местонахождению страховщика. Если главный офис находится в другом городе, иск подается по адресу регистрации ближайшего дочернего предприятия. При наличии уважительных причин невозможности выезда допускается обращение в судебный орган по месту жительства истца.

- Дождаться вынесения определения о принятии материалов к делопроизводству. На рассмотрение документации судье отводится 5 дней, после чего назначается подготовка дела к разбирательству, дата предварительного или основного судебного заседания, и пр.

- На заседаниях от СК, а в случае с коллективной страховкой – от банка, – присутствуют представители организаций. Они выступают ответчиками.

- На рассмотрение дела отводится 2 месяца. Срок может быть продлен судьей при наличии веских оснований.

По результатам разбирательств оформляется судебное решение. После вступления в законную силу СК должна руководствоваться им и выплатить все назначенные суммы, если оно принято в пользу истца.

Оспаривание решения суда допускается в апелляционном порядке до вступления в силу. После этого подается кассационная жалоба. Документы следует направлять в суд, принявший оспариваемое решение. Впоследствии они перенаправляются в вышестоящую инстанцию.

Иск должен соответствовать требованиям, указанным в ст. 131 ГПК РФ. Унифицированной формы документа нет. Внесению подлежит следующая информация:

Важно! Иск составляется в двух экземплярах. Один передается в суд, с него снимается копия и направляется ответчику, оригинал приобщается к материалам дела. Второй экземпляр остается у истца с отметкой о принятии.

Для судебных разбирательств понадобятся те же документы, что и для обращения в Роспотребнадзор. Обязанность по доказыванию правоты возлагается на истца, поэтому ему необходимо представить всю документацию, имеющую отношение к делу.

В большинстве случаев суды принимают сторону ответчиков, и всему виной распространенные ошибки, допускаемые истцами в момент заключения договоров:

Чтобы избежать длительных судебных разбирательств, рекомендуется тщательно знакомиться со всеми документами в момент совершения сделки и задавать вопросы сотруднику банка.

На основании нарушения п.2 и 3 ст. 16 ФЗ от 07.02.1992 №2300-1 граждане могут оспаривать навязанные страховки через Роспотребнадзор. Также туда можно обратиться в случае отказа по заявлению о возврате.

Как это сделать:

-

Собрать всю документацию, относящуюся к кредиту и страхованию.

- Предоставить документы в территориальное подразделение Роспотребнадзора по месту регистрации страховщика.

- Срок рассмотрения обращения госорганом составляет 30 календарных дней. Это время дается на принятие решения о проведении проверки банка или страховщика: все зависит от ситуации.

- Роспотребнадзор инициирует внеплановую проверку, запрашивает документы у кредитора. О проверочных мероприятиях поступает оповещение за несколько часов до визита специалиста в проверяемое учреждение.

- По итогам составляется акт.

При выявлении нарушений оформляется предписание об их устранении до определенной даты. Если СК не выполняет требования предписания, возможно привлечение к административной ответственности, подразумевающей штрафы.

При неправомерном отказе можно обратиться в суд или подать жалобу в Роспотребнадзор, если действия страховщика нарушают права потребителя.

Есть и другой вариант – отправка жалобы в электронном виде на официальном сайте Центробанка. Здесь необходимо выбрать причину обращения, затем заполнить форму заявления и приложить к нему сопутствующую документацию.

Если СК отправила мотивированный отказ в выплатах, потребуется отсканированная копия письма для рассмотрения в ЦБ РФ. Срок рассмотрения жалоб на страховщиков составляет 30 календарных дней.

При повторном нарушении размер штрафа может быть увеличен в несколько раз. Также наступает ответственность за невыполнение ранее предъявленных требований госоргана.

Для успешного рассмотрения заявления гражданином должно быть представлено в Роспотребнадзор следующее:

- договор кредитования;

- договор страхования;

- заявление;

- письменный отказ от СК;

- чеки об оплате страховки;

- график погашения займа.

Для возврата страховки по кредиту заемщику необходимо использовать бланки заявлений, установленные страховыми компаниями. Для этого достаточно выбрать своего страховщика и скачать готовый образец.

ПОДАТЬ ЗАЯВКУ НА КРЕДИТ И БЫСТРО УЗНАТЬ РЕШЕНИЕПеред подписанием кредитного договора рекомендуется всегда внимательно изучить все особенности условий во избежание дополнительных расходов в виде штрафных санкций за нарушение исполнения обязательств по кредиту перед банком ВТБ.

Какие документы предоставляют при выдаче кредита в ВТБ

При оформлении кредита наличными банк ВТБ предоставляет заемщику следующий пакет документов:

- правила кредитования, утвержденные кредитно-финансовым учреждением;

- установленные банком общие условия договора на выдачу заемных средств;

- индивидуальные условия потребительского кредита;

- график платежей, который является обязательным приложением к индивидуальным условиям.

На что обратить внимание при подписании договора кредитования

В соглашении между ВТБ и заемщиком в обязательном порядке должны быть отображены следующие моменты:

| Условия | На что обратить внимание |

|---|---|

| Целевое назначение | Кредит может быть целевым и нецелевым. Если в договоре точно прописана цель выдачи заемных средств, то банк вправе проверить соблюдение этого пункта. Если заемщик использовал деньги не по назначению, банком применяются определенные меры, что также оговаривается при оформлении сделки (повышение процентной ставки, требование по возврату средств). |

| Проценты за пользование займом | Проценты начисляются по ставке, указанной в индивидуальных условиях кредитования, с даты следующей за днем перечисления денег по дату последнего платежа, установленного графиком. Банк может изменить ставку в следующих случаях: отказ от страхования; нецелевое использование заемных средств; при плавающем проценте, условия начисления которого, указываются при оформлении сделки. |

| Страхование | Подключение к программе страхования жизни и здоровья клиента является добровольным. Отказ от страховки может повлечь увеличение ставки по кредиту. |

| Досрочный возврат задолженности | Клиент имеет право на полную или частичную уплату долга раньше срока, установленного кредитным соглашением. О досрочном погашении клиент обязан уведомить кредитора (письменно либо через систему ВТБ-онлайн) на позднее, чем за 30 календарных дней до планируемого внесения платежа. |

| Полная стоимость займа | Гражданам, заключающим кредитный договор с ВТБ, для ознакомления предоставляется информационный расчет и уведомление о полной стоимости займа с учетом обязательных платежей. Если заемщик согласен с условиями, указанными в этих документах, на экземпляре кредитора обязательно ставится собственноручная подпись заемщика. |

| Безакцептное списание задолженности | Банк вправе осуществлять безакцептное списание денежных средств со счетов заемщика (кроме тех, которые были открыты в ВТБ-онлайн) только в случае ранее предоставленного поручения клиентом. Порядок списания при просрочке оплаты долга следующий: просроченные проценты; просроченная сумма основного долга; начисленные штрафы; проценты по займу; сумма основного долга; иные платежи, указанные в договоре кредитования. |

Если в тексте соглашения не прописана возможность кредитора повышать или понижать процент по кредиту без согласия заемщика, то изменить условия сделки в одностороннем порядке банк не имеет права.

Особенности договора автокредитования

В договоре автокредитования ВТБ целью использования заемных средств является оплата:

- транспортного средства;

- сервисных услуг;

- страховых взносов;

- кредита, оформленного ранее.

Нецелевое использование заемных средств повлечет начисление штрафов.

Обеспечение обязательств выполнения условий сделки происходит путем передачи заемщиком в залог транспортного средства. Право залога у банка возникает с момента получения заемщиком права собственности на автомобиль. Транспорт остается в пользовании физического лица. Обременение с машины снимается после полного погашения долга.

Чтобы заемные средства были предоставлены заемщику, гражданин должен в обязательном порядке застраховать приобретаемое транспортное средство от рисков угона либо повреждения, на сумму, которая не превышает размер обеспеченного залогом кредитных обязательств. В договоре страхования выгодоприобретателем должен указываться банк ВТБ.

Если заемщик или продавец транспортного средства отказались от исполнения обязательств по договору купли-продажи автомобиля, предусмотрено уведомление кредитно-финансового учреждения в течение 3 рабочих дней с даты принятия решения. Деньги, перечисленные банком на оплату автомобиля, должны быть возвращены в полном объеме.

Ключевые моменты ипотечного договора

Первоначальным владельцем закладной является банк ВТБ. Форма ценной бумаги устанавливается кредитной организацией. Закладная удостоверяет права банка, который является залогодержателем предмета ипотеки на:

- выполнение обязательств по займу;

- залог объекта ипотеки.

Подписывается закладная банком ВТБ и заемщиком, на документе ставится печать регистрирующего сделку органа. Оригинал закладной хранится в банке.

Страхование рисков утраты либо порчи предмета ипотеки, потери прав собственности на объект является обязательным условием. Вносить изменения в условия договора страхования без предварительного согласования с ВТБ заемщик не имеет право.

Как правильно заполнить анкету на ипотеку в ВТБ? Какие данные заемщик обязан указать о себе? Какая информация требуется о месте работы? Отличается ли в ВТБ заявка на военную ипотеку от иных образцов? Ответы на эти и другие вопросы в данной статье.

Обратите внимание, что нельзя вносить ложные сведения о работе, заработке или текущих кредитных обязательствах. Обычно это выясняется на стадии андеррайтинга.

Для чего банку нужна анкета заемщика

Специфика ипотечных кредитов — значительные суммы финансирования и длительные сроки погашения задолженности. Соответственно банк заинтересован в том, чтобы получить максимум информации о потенциальном заемщике.

Анкета — это краткое изложение основных данных обо всех участниках сделки. Заполнение анкеты на ипотеку ВТБ обязательно не только для основного заемщика, но и поручителей и созаемщиков. На нескольких страницах они указывают сведения о занятости, доходах, месте проживания, наличии/отсутствии детей, имущества в собственности и т. д.

Именно на основании анкеты принимается первоначальное решение. Если кредитный менеджер при проверке данных установит несоответствие сведениям из ПФР, ФНС и Росреестра, вероятность отказа существенно повышается.

Заявление-анкета на ипотеку в ВТБ состоит из 3-х основных листов, 2-х приложений и сведений правового характера (скачать). Заполнить ее можно как непосредственно в ближайшем отделении банка, так и дома.

Порядок заполнения анкеты

В разделе бланки и документы можно скачать бланк анкеты ВТБ на ипотеку на сайте банка. В заявлении семь обязательных пунктов с подпунктами. Пропускать их не рекомендуется. Менеджер в банке при проверке обязательно поинтересуется, почему в графах нет информации.

Статус

В самом первом пункте заполняющий обозначает свою роль в сделке — заемщик или созаемщик/поручитель/залогодатель. В последнем случае уточняется степень родства с основным заемщиком. Далее прописываются ФИО и дата рождения.

Источник получения информации об ипотечных кредитах ПАО ВТБ

Банк хочет знать, из какого источника получена информация об ипотечных продуктах. Это может быть реклама, рекомендация застройщика/риелтора или друзей/знакомых и т. д.

Личные данные

Этот пункт — один из самых объемных в анкете заемщика на ипотеку ВТБ. От заявителя требуются следующие данные:

Образование

Копии дипломов на этапе заполнения анкеты-заявки на ипотеку ВТБ не требуются. Указывается исключительно уровень (среднее, высшее и т. д.). Отдельные графы посвящены наличию/отсутствию ученой степени, MBA и т. д.

Сведения о занятости

Заполнить заявку на ипотеку ВТБ банка без этого пункта могут только участники Военной ипотеки. Все остальные указывают:

- Участие в зарплатном проекте непосредственно ПАО ВТБ или иного банка. Отдельная строка выделена под номер зарплатной карты.

- Основное место работы по найму. Отдельная ссылка — договор срочный (с указанием дат приема и увольнения) или бессрочный. Собственники бизнеса обозначают размер доли в уставном капитале.

- Сведения о работе:

- должность;

- доход в месяц после вычета налога;

- стаж: общий, на последнем месте, по профилю;

- данные об организации: наименование, ИНН, адрес, номера телефонов и адрес сайта;

- сфера деятельности. Если ни один из предложенных банком вариантов не подходит, в специальной графе указывается нужная отрасль;

- численность персонала с учетом филиалов, всех подразделений;

- сколько лет предприятие работает (в анкете предусмотрено несколько вариантов временных интервалов);

- наличие дополнительного дохода. Если заявитель имеет работу по совместительству, данные о ней заполняются в приложении.

Активы

На основании этого пункта банк оценивает платежеспособность клиента. Если заемщик выбирает программу Победа над формальностями и располагает машиной, жилой или коммерческой недвижимостью, он заполняет раздел Активы в листе дополнений. Так же следует поступать (это следует из примера заполнения анкеты ВТБ на ипотеку), если в собственности несколько машин или квартир.

В основной анкете заявитель указывает:

- Наличие денежных средств, в том числе на оплату первоначального взноса. При наличии нескольких счетов/вкладов, обозначается сумма по каждому.

- Наличие машины. Банк проверяет год приобретения, марку и стоимость на момент заполнения образца анкеты ВТБ на ипотеку.

- В отношении недвижимого имущества необходимо указать тип (квартира, гараж, дом, земельный участок), приблизительную рыночную цену (отчет оценщика не требуется), основание возникновения права (покупка, получение в дар или наследство, приватизация, иное).

Дополнительные сведения

В этом пункте заполненной анкеты ВТБ на ипотеку заявитель обязан указать, проходил ли он процедуру банкротства и является ли плательщиком алиментов. В последнем случае прописывается сумма.

На этом заполнение основного бланка анкеты ВТБ на ипотеку завершается. Заявитель:

- подтверждает, что ознакомлен с тарифами банка на обслуживание (скачать);

- указывает, что знает о расходах, сопровождающих сделку (это относится к государственным пошлинам, оплате услуг оценщика и страховщика);

- дает согласие на обработку персональных данных (скачать).

Если анкету с подтверждающими документами в банк передает не заявитель лично, а его представитель, в анкете указываются его ФИО.

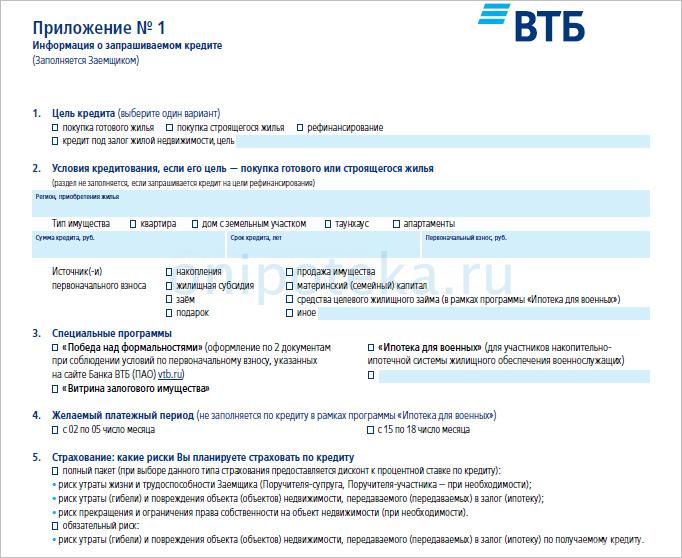

Приложение №1

Приложение №1 содержит сведения о запрашиваемом кредите. Заемщик указывает:

- Цель получения кредита. Это может быть покупка строящегося или готового жилья, рефинансирование или получение займа под залог жилой недвижимости. В последнем случае обозначаются планы в отношении денег.

- Условия кредитования. Этот пункт не заполняют заемщики, нуждающиеся в рефинансировании. В отдельных графах при подаче заявки на ипотеку в ВТБ заявитель прописывает:

- регион, в котором планируется покупка;

- тип объекта (квартира, дом, таунхаус, апартаменты);

- желаемая сумма займа, срок погашения и размер первоначального взноса;

- источник денежных средств для оплаты первоначального взноса (подарок, собственные накопления, средства НИС или маткапитала, иной субсидии, кредит).

Специальные программы

Данный пункт анкеты адресован военнослужащим, лицам, выбирающим Победу над формальностями с соответствующим увеличением первоначального взноса или желающим приобрести недвижимость, выставленную банком на торги.

Желаемый платежный период

Заемщик может выбрать между датами 2-5 или 15-18 число каждого месяца. В рамках программы Военная ипотека этот пункт не заполняется.

Страхование

Заемщик может выбрать полный пакет, включая страхование жизни и здоровья созаемщиков и поручителей, со снижением процентной ставки по кредиту или остановиться на страховании только риска утраты (гибели) предмета залога (обязательно по 102-ФЗ Об ипотеке, ст. 31 (скачать)).

Приложение №2

Этот лист заполнять не обязательно. В нем указываются дополнительные сведения о:

- работе (если заемщик сменил несколько организаций к моменту обращения в банк);

- автомобилях и недвижимости в собственности. Для последней можно обозначить планы на ближайшие годы (продажа, сдача в аренду) и наличие/отсутствие обременений.

Отдельные строки выделены для сведений, которые заемщик считает необходимым сообщить о себе. Это может быть информация о смене вида деятельности, переезде в другой регион, рождении ребенка и т. д.

Если под Приложением №1 заемщик/поручитель/созаемщик не ставит свою подпись, то Приложение №2 визируется в обязательном порядке.

Какие документы подаются в банк вместе с анкетой-заявлением

Только скачать анкету ВТБ на ипотеку недостаточно для принятия решения о выдаче кредита либо отказе. Заемщик передает на рассмотрение в кредитный отдел:

- удостоверение личности. Это относится к гражданам и России, и иных государств;

- СНИЛС. Если страховой номер по разным причинам не присваивается (например, военнослужащим), в банк предоставляется ИНН;

- подтверждение дохода. Справку можно заполнить 2-НДФЛ (скачать) или по форме банка (скачать в pdf). Индивидуальным предпринимателям нужна декларация за последние 12 месяцев. Не подтверждают доход только участники зарплатного проекта ВТБ;

- заверенная надлежащим образом копия трудовой книжки или выписка из нее;

- военный билет. Этот пункт касается мужчин моложе 27 лет.

Иностранцы обязаны подтвердить, что находятся и работают на территории России на законных основаниях.

Подача заявки на ипотеку онлайн

Оформить заявку ВТБ на ипотеку онлайн и получить предварительное решение можно непосредственно на сайте банка, выполнив следующие этапы:

- Выбор программы (новостройка, вторичный рынок, госпрограмма поддержки 2020).

- Обозначение города, в котором планируется покупка. Заполнить заявку на ипотеку в ВТБ онлайн можно и без этого пункта.

- Определение с дополнительными моментами (площадь свыше 100 кв. метров, отсутствие подтверждения дохода и т. д.).

- Внесение личных данных заемщика. Обязательно указывается адрес электронной почты и номер сотового телефона.

- Заполнение сведений о занятости (ИНН работодателя, доход, стаж на последнем месте работы и общий).

- Указание параметров кредита: сумма, первоначальный взнос, в том числе с маткапиталом, срок финансирования, тип недвижимости.

Если заемщик решил оставить заявку на ипотеку ВТБ и проходит первичную проверку, на указанный адрес электронной почты высылается инструкция по дальнейшему оформлению ипотечного кредита.

Если же банк отказал, повторную заявку на ипотеку в ВТБ можно заполнить через 90 дней. Предполагается, что этого времени достаточно для устранения проблем, например, задолженностей по иным обязательствам.

ВТБ 24 – компания, которая уже много лет занимается пересмотром кредитных договоров своих клиентов. Если у вас возникли финансовые трудности и вы не можете выплатить займ по тем условиям, которые исполняли ранее, можно попробовать провести реструктуризацию кредита ВТБ 24. Однако организация выдвигает обязательное условие – чтобы рассчитывать на пересмотр условий, очень важно, чтобы в вашей кредитной истории отсутствовали данные о задержке платежа. Если же она имеется, вы получите отказ в этой процедуре.

Образец заявления на реструктуризацию кредита ВТБ 24

Позволят вам отсрочить кредит или нет зависит от того, насколько правильно вы заполните заявление. Его можно оформить двумя способами: на сайте или в отделении банка. Выбирая последний способ, сумма реструктуризации увеличивается в 2 раза.

Подача заявки на официальном сайте

ВТБ – современная организация, функционал сайта которой позволяет сделать многие вещи, не выходя из дома. Учитывайте, если вы будете подавать заявку на реструктуризацию кредита онлайн, то максимальной суммой покрытия для вас станет 500 000 рублей. Также процентная ставка значительно повышается. Получить подобную отсрочку смогут также заемщики банков-партнеров.

Срок, на который вам сделают рефинансирование, определяется условиями реструктуризации кредита ВТБ 24, принятыми ранее.

На выдачу нового займа комиссия не распространяется, также вам не нужно ничего оставлять в залог. Преимуществом такой процедуры является также то, что вам необязательно страховать эту сумму отсрочки.

Подача заявления в банке

Заявление на реструктуризацию кредита ВТБ банк подается в отделении компании. Обращаться за этой услугой могут только россияне, возраст которых превышает 21 год. Также необходима постоянная регистрация в регионе. Для еструктуризации придется подготовить расширенный пакет документов, полный перечень которых указан на официальном сайте.

Перед тем, как идти в банк, перепроверьте, все ли документы у вас в порядке. Также настоятельно рекомендуем сделать их копии. Важно, чтобы вы предоставили справку, которая бы подтверждала серьезную необходимость в продлении.

Заполнить заявление вы можете в офисе банка или же дома, скачав образец на сайте. Учитывайте, что заполнять бланк можно как на компьютере, так и от руки.

Печататься договор должен на стандартном листе А4. Рассматривается заявление в течение 2-5 рабочих дней.

Заявка не по образцу

ВТБ страхование не выдвигает жестких требований по заполнению заявления на реструктуризацию кредитного договора. Когда вы будете заполнять заявление в свободной форме, важно точно и грамотно указать причины вашего желания.

Также в обязательном порядке нужно заполнить следующие графы:

- Точные реквизиты банка ВТБ, который выдал кредит.

- Данные о кредите или ипотеке.

- Объяснение ситуации, почему вы не можете исполнять свои обязанности.

- Описание первой просрочки, лучше всего с приложенными чеками об уплате.

- Ваши ожидания от изменений условий договора.

Когда вы отдадите один экземпляр договора сотруднику организации, проследите, чтобы он поставил отметку о принятии на втором бланке. Также он должен проставить дату и печать. Это поможет вам доказать, что вы обращались в банк с намереньем реструктуризации долга по кредиту в ВТБ 24.

Реструктуризация кредита в ВТБ 24 физическому лицу

Рассчитывать на реструктуризацию могут исключительно физические лица. В числе причин, по которым вам могут оформить облегчение кредитного договора, выделают:

- Потеря работы или дополнительного заработка.

- Серьезная болезнь.

- Кража.

- Несчастный случай.

- Беременность.

- Смерть супруга или супруги.

- Необходимость исполнения военного долга.

Чтобы банк принял эти доводы во внимание, необходимо предоставить документальные подтверждения произошедшего. Также вы должны будете обрисовать план, как будете улучшать финансовое положение. Учитывайте, что бане не простит вам долг – в случае продления выплат размер задолженности увеличится. Только добросовестные заемщики, которые вовремя исполняли обязанности по кредиту, могут рассчитывать на льготные проекты. В эту же категорию входят лица, которые имеют зарплатные либо личные карты в ВТБ 24.

Если у Вас остались вопросы или есть жалобы - сообщите нам

Задать вопрос

Оставить жалобу

Какие документы подготовить?

Чтобы вам сделали реструктуризацию долга по кредиту в ВТБ 24, необходимо заранее подготовить пакет документов.

Он включает:

- Паспорт гражданина Российской Федерации.

- Справка с места работы.

- Документы, подтверждающие наличие дохода.

Подавать заявление на реструктуризацию нужно в том отделении ВТБ, в котором вы брали кредит. Настоятельно рекомендуем честно описать причину, почему вам необходима эта процедура. В среднем рассмотрение заявки производится в течение 2-5 рабочих дней.

Процедура реструктуризации

В первую очередь для реструктуризации кредита в ВТБ 24 вам необходимо обговорить сложившуюся ситуацию с менеджером. Во многих отделениях предусмотрены быстрые изменения по действующим договорам. Поверьте, никому не хочется растягивать рассмотрение на долгие недели. В таком случае вам потребуется всего лишь предоставить пакет документов и заполнить специальный договор.

Если же менеджер начнет уверять вас, что выхода из сложившейся ситуации нет, расстраиваться и опускать руки не стоит. В таком случае вы должны написать заявление в свободной форме, в котором следует обязательно указать причины, по которым вы не можете выполнять условия договора, и ваши пожелания относительно пересмотра условий договора. Помните, чем более честно и полно вы опишите условия, тем выше шанс получить пересмотр.

Обновленный пакет документов необходимо предоставить в отделение ВТБ. Там вы должны встретиться с кредитным специалистом и передать ему их.

Важно, чтобы на втором экземпляре он проставил подписи и печати, что забрал у вас аналогичный пакет. Если же и тут вам отказали, отправляйтесь на почту и высылайте документы наложенным платежом. В таком случае банк не сможет не принять у вас документы, так как вам придет оповещение, что они успешно доставлены.

Ни в коем случае не попадайтесь на уловку банков, когда менеджер звонит и разрешает на платить, - вам набегает просрочка, с которой рефинансирование будет практически невозможным.

Отказ в реструктуризации

ВТБ 24 оставляет за собой право как выдать, так и отказать в выдаче новой кредитной линии. Отрицательные ответы в этой сфере встречаются достаточно часто. Если же у человека нет никакой возможности в выплате кредита, а ему в реструктуризации уже отказали, стоит написать повторное обращение. Постарайтесь максимально четко и детально описать сложившуюся ситуацию. Зарегистрируйте письмо у сотрудника банка и ожидайте ответа – он должен быть выдан вам в письменном виде.

Случаи, когда банк отказывает и при повторном отправке заявки, встречаются редко, но они есть. В таком случае нужно не терять веру, а обратиться к юристу. Он поможет вам подготовить необходимый пакет документов, после чего отправит их в суд. Необходимо придерживаться положений статьи 451 ГК РФ. Суд обязательно встанет на защиту заемщика, если тот докажет, что в сложившейся ситуации он не может выплачивать кредит. Учитывайте, что даже по решению суда отменить начисленные штрафы и пени будет невозможно. Обычно после обращения в суд банки охотнее идут на рефинансирование даже на более выходных для заемщика условиях.

Условия реструктуризации

Если банк одобрит заявку, часть кредита будет рефинансирована новой кредитной линией. Обычно она выдается под 14% годовых, может увеличиваться, если комиссия примет иное решение. Минимальной суммой здесь является 30 000 рублей, максимальная может колебаться от половины до целого миллиона – все зависит от того, как вы подали заявление.

Размер ставки определяется параметрами:

- Как давно лицо сотрудничает с ВТБ, есть ли у него зарплатная карточка или счет в банке?

- Имеется ли у него продукты банков-партнеров?

- Были ли в кредитной истории просрочки? Оформлялись ли кредиты ранее?

Если вы лояльный клиент банка, вы можете рассчитывать на поддержку со стороны организации. Вам дадут кредит под минимальный процент и на максимальную сумму. Срок пролонгации зависит от первоначальных условий кредиты, в каждом отдельном случае он рассчитывается индивидуально. При реструктуризации условий кредита ВТБ 24 дополнительных комиссий быть не может. Также вам не нужно вносить залог или искать поручителей. К новому соглашению вам выдадут график уплаты частей кредита. Предусмотрена возможность досрочного погашения.

Читайте также: