Кем заверяются образцы пломб

Обновлено: 18.04.2024

Порядок передачи денежных средств инкассаторам. Прежде чем будет осуществляться инкассация, необходимо провести ряд организационных мероприятий. В подразделение инкассации банка необходимо представить образцы оттисков пломб, которыми будут опломбировываться сумки. Образцы заверяются руководителем кредитной организации (его заместителем). Первый экземпляр заверенного образца передается организации для предъявления инкассаторским работникам при получении ими сумок с наличными деньгами, второй - выдается работникам кредитной организации, осуществляющим прием сумок с наличными деньгами от инкассаторов.

Далее организации выдаются сами сумки, которые будут использоваться при инкассировании, их количество определяется объемом инкассируемой выручки. На каждой сумке проставляется порядковый номер. Кредитная организация ведет в произвольной форме список организаций, сдающих сумки с наличными деньгами, с указанием в нем наименований организаций, количества и номеров закрепленных за каждой организацией сумок.

Кроме подготовки пломб и сумок ежемесячно на каждую организацию для инкассации денежной наличности выписывается явочная карточка с присвоением ей номера, указанного в списке. После окончания организационного этапа компания может осуществлять сдачу денежных средств инкассаторам.

Комплект сопроводительных документов к инкассаторской сумке оформляется кассиром организации в трех экземплярах:

Экземпляр № 1 - препроводительная ведомость к сумке с денежной наличностью вкладывается в инкассаторскую сумку и используется в кассе пересчета при приеме денег, вложенных в нее.

Экземпляр № 2 - накладная к сумке с денежной наличностью выдается на руки инкассатору-сборщику и служит документом для сдачи инкассаторских сумок в кассу и оформления журнала учета принятых сумок.

Экземпляр № 3 - копия препроводительной ведомости к сумке с денежной наличностью остается у кассира организации.

Кассир организации должен к каждой сдаваемой в банк сумке с денежной наличностью выписать ведомость, накладную и квитанцию, имеющие одинаковый код формы документа по ОКУД 0402300. Денежные средства сдаются не любому лицу, заявившему, что он инкассатор, а только тому, кто предъявляет кассиру организации документ, удостоверяющий личность, доверенность на получение ценностей, явочную карточку и порожнюю сумку. Кассир организации в свою очередь предъявляет образец оттисков пломб, сумку с ценностями и оформленную препроводительную ведомость.

Инкассатор в присутствии кассира организации проверяет целость сумки, наличие целых и четких оттисков пломб, соответствие их имеющемуся образцу, правильность заполнения документов и передает кассиру организации порожнюю сумку и явочную карточку для заполнения. Затем инкассатор проверяет соответствие сумм наличных денег, проставленных в явочной карточке, накладной и квитанции к сумке, номера сумки, указанного в явочной карточке, накладной и квитанции к сумке, номеру принимаемой сумки с наличными деньгами, после чего подписывает квитанцию к сумке, проставляет оттиск штампа, дату приема сумки с наличными деньгами и возвращает квитанцию к сумке кассиру организации.

Принесенная инкассатором порожняя сумка остается в организации. Она будет использована для подготовки наличности к сдаче на следующий день, а сумка с деньгами забирается инкассатором.

В случае выявления нарушения целости сумки или неправильного оформления сопроводительных документов прием ценностей прекращается. В присутствии инкассатора можно устранять лишь те ошибки и дефекты, исправление которых не нарушит график работы бригады инкассаторов. Исправления при заполнении явочной карточки не допускаются. Неправильно произведенная запись зачеркивается, на свободном поле карточки делается новая запись, заверенная подписью кассира организации. Инкассатору не разрешается производить записи в явочной карточке.

В случае отказа от сдачи денежной наличности кассир организации делает запись в явочной карточке "Отказ" и заверяет ее своей подписью. Если организация самостоятельно отвозит деньги в банк, то ведомость вкладывается в сумку с наличными деньгами, а накладная к сумке и квитанция к сумке представляются в кредитную организацию вместе с сумкой. Кассир должен опломбировать сумку так, чтобы ее вскрытие было невозможно без видимых следов нарушения целости сумки и пломбы.

Доставленные в кредитную организацию в течение операционного дня денежная наличность и другие ценности сдаются уполномоченному работнику кредитной организации, который осуществляет их приемку и оформление.

Банковский работник проверяет соответствие записей в накладной к сумке и квитанции к сумке, если сумка с наличными деньгами принимается от организации, и составляет журнал (код по ОКУД 0402301).

При выявлении несоответствия записей в накладной и квитанции к сумке, сумка с наличными деньгами, а также документы к ней (накладная и квитанция) возвращаются организации. Внесение исправлений в препроводительную ведомость к сумке не допускается. Денежные средства в банк могут сдаваться организациями самостоятельно и без использования сумок. Документом, сопровождающим сдачу денежных средств в банк, является объявление на взнос наличными (код формы документа по ОКУД 0402001), представляющее собой комплект документов, состоящий из собственно объявления, ордера и квитанции.

Образец составления препроводительной ведомости к сумке.Вначале вверху пишется:

-номер инкассаторской сумки, к которой прилагается ведомость,

-дата составления документа (она должна соответствовать дате передачи денег из компании в банковское учреждение).

Следующее, что нужно вписать в документ:

-названия банка-вносителя и банка-получателя перевозимой наличности,

-указать их БИК (банковский идентификационный код),

- сумму (прописью) и источник, из которого были получены средства.

На второй стороне бланка ведомости дается опись сдаваемых денежных средств. Здесь расписывается:

-количество банкнот, в зависимости от их номинала,

-и сумма по каждой строке (вычисляется путем умножения значения из первой графы на значение второй).

Препроводительная ведомость к сумке – это документ, с помощью которого оформляется сдача наличных денежных средств в банк (инкассация). Заполняется три экземпляра бланка: первый остается в организации, второй кладется в инкассаторскую сумку, третий – передается работнику банка. Срок хранения препроводительной ведомости к сумке – 1 год.Экземпляр, который остается у кассира организации с подписью инкассатора, служит основанием для отражения записи в журнале КМ-4 , отчете КМ-6 и кассовой книге КО-4.

Зачем заверять копии

Организации заверяют копии в следующих ситуациях:

- для предоставления контрактов, накладных, учредительных документов, свидетельства о праве собственности и др. сторонним компаниям и государственным органам;

- для обмена кадровой документацией внутри подразделений или филиалов компании;

- для предоставления справок и выписок сотрудникам в связи с их трудовой деятельностью.

Сотрудники компании (в том числе и бывшие) вправе написать запрос о выдаче любых ксерокопий бумаг, связанных с их работой (трудовых книжек, распоряжений о приеме на работу, о переводе, увольнении, справок и выписок и т.д.). Работодатель обязан бесплатно выдать их в течение 3 рабочих дней ( статья 62 ТК РФ и пункт 7 Правил ведения и хранения трудовых книжек, утвержденных постановлением Правительства РФ от 16.04.2003 № 225 ).

Заверенные дубликаты требуют и различные учреждения:

- налоговые инспекции;

- Пенсионный фонд;

- Фонд социального страхования;

- банки и микрофинансовые организации;

- надзорные органы (Гостехнадзор, Роспотребнадзор, Ростехнадзор, Трудовая инспекция и т.д.);

- судебные инстанции.

Кто вправе заверять документы

В исключительных случаях дубликаты заверяют у нотариуса. Конкретные ситуации предусмотрены законодательством. Например, доверенность для совершения зарубежных сделок, вступление в наследство, свидетельства о собственности, корректировка учредительных документов организаций и т.д. Но каждый раз при создании копий и выписок из кадровой документации идти к нотариусу нецелесообразно. В большинстве ситуаций работодатель вправе самостоятельно удостоверить их.

Эту процедуру вправе осуществлять ограниченный круг лиц:

- руководитель (или индивидуальный предприниматель);

- главный бухгалтер;

- начальник или специалист кадровой службы;

- иные уполномоченные должностные лица, входящие в штат организации.

Без дополнительных актов заверить ксерокопии важных бумаг позволительно только главе компании или индивидуальному предпринимателю. Для остальных сотрудников понадобится дополнительная бумага, наделяющая их такими полномочиями, — например, отметка в должностной инструкции или доверенность. Глава компании издает распоряжение, где отмечает, кто и на основании чего проводит эту процедуру.

Ксерокопию заверяет только тот человек, который ее подготовил или сравнил с подлинником. Нельзя брать на себя ответственность проставлять отметку о заверении, если вы не видели оригинала.

Юридические лица вправе удостоверить только дубликаты собственных протоколов и актов. Копирование чужих бумаг допустимо, только если есть разрешение этих организаций. Оно не требуется, если бумаги нужны для трудоустройства граждан или касаются личных дел действующих работников компании.

Эксперты КонсультантПлюс разобрали, как заверить копии документов для налоговой инспекции. Используйте эти инструкции бесплатно.

Какими НПА руководствоваться

Не существует единого нормативного акта, регулирующего порядок копирования документов. В большинстве случаев ориентируются на национальный стандарт ГОСТ Р 7.0.97-2016, вступивший в силу с 1 июля 2018 года. Но он используется в качестве рекомендаций. И становится обязательным, если утвержден во внутренней нормативной документации предприятия.

При разработке правил заверения копий документов внутри компании следует ориентироваться на судебную практику, распоряжения, письма государственных ведомств и на следующие нормативные акты:

Процедура заверения в организации

При изготовлении дубликатов важных бумаг необходимо руководствоваться порядком заверения копий документов, установленным законодательством по ГОСТу Р 7.0.97-2016. В него входят обязательные шаги:

Если в дубликате несколько страниц, то существуют два способа:

Обычно заверенный документ действителен 30 дней. Хотя в законодательстве этот срок не указан, госорганы и банковские учреждения не принимают акты, изготовленные раньше. В банках этот срок часто еще меньше — от нескольких дней до двух недель.

Вот принципы, как заверить копии документов по новым правилам с помощью оттиска:

- штамп проставляют в конце текста под всеми подписями;

- ставят в свободном месте, обычно в нижнем правом углу;

- запрещено перекрывать им текст;

- применять его допустимо при согласовании с органами, в которые направляете акты (не все госорганы это позволяют).

Вот пример, как это выглядит:

| Начальник отдела кадров | Степанов | Степанов С.С. |

27 июля 2021 года

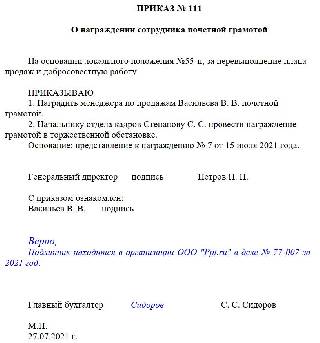

Образец

Можно ли заверить документ надписью от руки

Вот пример, как заверить ксерокопию приказа от руки.

Как заверить электронный документ

Прием наличных денег от другой кредитной организации, ВСП другой кредитной организации может осуществляться полными и неполными пачками банкнот по надписям на верхних накладках пачек банкнот с проверкой количества корешков, правильности и целости упаковки пачек банкнот и пломб, оттисков клише, наличия необходимых реквизитов на верхних накладках пачек банкнот, пломбах, оттисках клише, мешками с монетой - по надписям на ярлыках к мешкам с монетой с проверкой правильности и целости мешков с монетой и пломб, наличия необходимых реквизитов на пломбах и ярлыках к мешкам с монетой.

Наличные деньги принимаются кассовым работником таким образом, чтобы клиент мог наблюдать за действиями указанного работника.

После приема наличных денег кассовый работник сверяет сумму, указанную в приходном кассовом документе, с суммой наличных денег, оказавшихся при приеме, и при их соответствии подписывает все экземпляры приходного кассового документа.

При приеме наличных денег от организации квитанция 0402001 с проставленным оттиском штампа кассы выдается организации для подтверждения приема наличных денег, ордер 0402001 передается бухгалтерскому работнику.

В подтверждение приема наличных денег от физического лица для зачисления на счет по вкладу по договору банковского вклада бухгалтерским работником производится запись в сберегательной книжке, которая заверяется подписями бухгалтерского и кассового работников. Если при открытии счета по вкладу по договору банковского вклада сберегательная книжка не оформлялась, физическому лицу выдается подписанный кассовым работником второй экземпляр приходного кассового ордера 0402008 с проставленным оттиском штампа кассы.

При приеме наличных денег для осуществления операции по переводу на территории Российской Федерации денежных средств по поручению физического лица без открытия банковского счета в кредитной организации, ВСП, в том числе для уплаты коммунальных, налоговых и других платежей, физическому лицу в подтверждение приема наличных денег выдается экземпляр документа, указанного в абзаце третьем пункта 3.1 настоящего Положения. В случае оформления приходного кассового ордера 0402008 физическому лицу выдается также подписанный кассовым работником второй экземпляр приходного кассового ордера 0402008 с проставленным оттиском штампа кассы.

При несоответствии фактической суммы наличных денег и суммы, указанной в объявлении на взнос наличными 0402001, организации предлагается заново составить объявление на взнос наличными 0402001 на фактически вносимую сумму наличных денег.

При этом кассовый работник перечеркивает первоначально оформленное объявление на взнос наличными 0402001, на обороте перечеркнутой квитанции 0402001 указывает фактически принимаемую сумму наличных денег, проставляет подпись и передает бухгалтерскому работнику для оформления вновь составленного объявления на взнос наличными 0402001.

В случае расхождения суммы наличных денег, вносимых физическим лицом, с суммой, указанной в приходном кассовом ордере 0402008, кассовый работник предлагает довнести недостающую сумму наличных денег или возвращает излишне внесенную сумму наличных денег. Если физическое лицо отказалось довнести недостающую сумму наличных денег, кассовый работник перечеркивает все оформленные экземпляры приходного кассового ордера 0402008, на обороте второго экземпляра приходного кассового ордера 0402008 указывает фактически принимаемую сумму наличных денег, проставляет подпись и передает бухгалтерскому работнику для оформления вновь составленного приходного кассового ордера 0402008.

Перечеркнутые объявление 0402001 и ордер 0402001, первый экземпляр приходного кассового ордера 0402008 уничтожаются.

Если наличные деньги не были внесены клиентом в кассу, приходный кассовый документ уничтожается.

Приходный кассовый документ, по которому не были внесены наличные деньги клиентом в кассу, перечеркнутые объявление 0402001, ордер 0402001 и первый экземпляр приходного кассового ордера 0402008 уничтожаются любым способом, исключающим возможность их восстановления.

Принятые в кассу наличные деньги могут передаваться кассовым работником заведующему кассой в течение рабочего дня с проставлением подписи заведующим кассой в книге 0402124. Объявления 0402001, первые экземпляры приходных кассовых ордеров 0402008 сдаются кассовым работником заведующему кассой по завершении рабочего дня. До передачи наличных денег кассовый работник должен убедиться в том, что их фактическое наличие соответствует сумме, указанной в принятых кассовых документах.

Глава 4. Порядок приема сумок с наличными деньгами от клиентов

Организации могут сдавать в кредитную организацию, ВСП (за исключением обменного пункта) наличные деньги в сумках.

Для сдачи в кредитную организацию, ВСП (за исключением обменного пункта) сумок с наличными деньгами организация представляет в кредитную организацию образцы пломб, которыми будут опломбировываться сумки, или описание вида упаковки (далее - образец пломбы). Образцы пломб заверяются руководителем (его заместителем) кредитной организации.

В случае сдачи сумок с наличными деньгами инкассаторскими работниками другой кредитной организации или организации, входящей в систему Банка России, образцы пломб представляются организацией в кредитную организацию или организацию, входящую в систему Банка России, в двух экземплярах и заверяются, соответственно, руководителем инкассации, уполномоченным должностным лицом организации, входящей в систему Банка России, осуществляющей перевозку наличных денег, инкассацию наличных денег. Первый экземпляр заверенного образца пломбы передается организации для предъявления инкассаторским работникам при получении ими сумок с наличными деньгами, второй экземпляр - работникам кредитной организации, осуществляющим прием сумок с наличными деньгами от инкассаторских работников.

В кредитной организации, ВСП (за исключением обменного пункта) ведется в произвольной форме список организаций, сдающих сумки с наличными деньгами, с указанием в нем наименований организаций, количества и номеров закрепленных за каждой организацией сумок.

Сумки с наличными деньгами, подлежащие сдаче в кредитную организацию, ВСП (за исключением обменного пункта), формируются и опломбировываются кассовым работником организации таким образом, чтобы их вскрытие было невозможно без видимых следов нарушения целости сумки и пломбы. На сумку с наличными деньгами, подлежащую сдаче в кредитную организацию, ВСП (за исключением обменного пункта), в организации составляется препроводительная ведомость к сумке 0402300.

Если сумка с наличными деньгами сдается организацией, ведомость к сумке 0402300 вкладывается организацией в сумку с наличными деньгами, накладная к сумке 0402300 и квитанция к сумке 0402300 представляются в кредитную организацию, ВСП (за исключением обменного пункта) вместе с сумкой с наличными деньгами.

В случае сдачи сумки с наличными деньгами инкассаторскими работниками ведомость к сумке 0402300 вкладывается организацией в сумку с наличными деньгами, квитанция к сумке 0402300 остается в организации, накладная к сумке 0402300, явочная карточка 0402303 (приложение 12 к настоящему Положению) представляются в кредитную организацию, ВСП (за исключением обменного пункта) вместе с сумкой с наличными деньгами.

При сдаче сумки с наличными деньгами коммерческой организацией, не являющейся кредитной организацией, наряду с ведомостью к сумке 0402300 указанной организацией вкладывается в сумку с наличными деньгами реестр проведенных операций. При этом сумма, указанная в препроводительной ведомости к сумке 0402300, должна соответствовать отраженной в реестре проведенных операций общей сумме наличных денег, принятых коммерческой организацией, не являющейся кредитной организацией.

Бухгалтерский работник проверяет соответствие записей в накладной к сумке 0402300 и явочной карточке 0402303, если сумка с наличными деньгами принимается от инкассаторских работников, или в накладной к сумке 0402300 и квитанции к сумке 0402300, если сумка с наличными деньгами принимается от организации, и составляет журнал 0402301. Журнал 0402301 в случае сдачи сумок с наличными деньгами инкассаторскими работниками составляется в двух экземплярах, организацией - в одном экземпляре.

При соответствии записей в указанных документах бухгалтерский работник подписывает журнал 0402301, направляет его кассовому работнику вместе с явочными карточками 0402303 и накладными к сумкам 0402300, если сумки с наличными деньгами принимаются от инкассаторских работников, или с накладными к сумкам 0402300 и квитанциями к сумкам 0402300, если сумки принимаются от организации.

В случае выявления исправлений в явочной карточке 0402303 без подтверждающих записей кассового работника организации, расхождений данных в явочной карточке 0402303 и накладной к сумке 0402300, принимаемой от инкассаторских работников, в графе "Примечание" журнала 0402301 делается соответствующая запись.

При выявлении несоответствия записей в накладной к сумке 0402300 и квитанции к сумке 0402300, оформленных к сумке с наличными деньгами, принимаемой от организации, сумка с наличными деньгами, накладная к сумке 0402300 и квитанция к сумке 0402300 возвращаются организации. Внесение исправлений в препроводительную ведомость к сумке 0402300 не допускается.

Все предприятия, независимо от организационно-правовых форм и сферы деятельности, обязаны хранить свободные денежные средства в учреждениях банков. Такое правило установлено Порядком ведения кассовых операций в РФ . В своих кассах наличные средства можно хранить только в пределах лимитов, установленных по согласованию с обслуживающим банком. Заключение договора на инкассацию является одним из способов своевременного зачисления денег на расчетный счет предприятия общепита. Об основных правилах инкассации и о выявляемых при инкассации излишках и недостачах денег - в настоящей статье.

Утвержден Письмом ЦБ РФ от 04.10.1993 N 18.

Нахождение в кассе сверхлимитной денежной наличности является основанием для привлечения предприятия к административной ответственности в соответствии со ст. 15.1 КоАП РФ и для наложения штрафа:

- на должностных лиц - от 4000 до 5000 руб.;

- на юридических лиц - от 40 000 до 50 000 руб.

Согласно п. 2.4 Положения о правилах организации наличного денежного обращения на территории РФ от 05.01.1998 N 14-П (далее - Положение N 14-П) порядок и сроки сдачи наличности устанавливаются по согласованию с обслуживающим банком. При этом могут определяться следующие сроки для предприятий:

- расположенных в населенном пункте, где имеются учреждения банков или отделения связи, - ежедневно в день поступления денег в кассы;

- которые из-за специфики своей деятельности и режима работы, а также при отсутствии вечерней инкассации или вечерней кассы у учреждения банка не могут ежедневно в конце рабочего дня сдавать наличные денежные средства в банк или отделения связи, - на следующий день;

- расположенных в населенном пункте, где нет учреждений банков или отделений связи, а также находящихся от них на отдаленном расстоянии, - 1 раз в несколько дней.

Заключаем договор

Большинство заведений общественного питания заканчивают работу ближе к полуночи, когда банки и отделения связи уже не работают. Порядок, согласно которому выручка сдается на следующий день, не выход. Так как в связи с тем, что деньги остаются в кассе на ночь, существует риск их кражи. Да и доставка денег в банк собственными силами связана с большими затратами, в том числе и временными. Поэтому положительную роль играет заключение с банком договора на инкассацию.

Бухгалтерский и налоговый учет

Утверждена Постановлением Госкомстата России от 18.08.1998 N 88.

Расходы, связанные с оплатой услуг, оказываемых кредитными организациями, в том числе инкассаторских услуг, учитываются в составе прочих расходов и отражаются на счете 91, субсчет 91-2 "Прочие расходы" (п. 11 ПБУ 10/99 "Расходы организации" ). Сумму НДС, предъявленную банком, предприятие принимает к вычету в общеустановленном порядке (пп. 1 п. 2 ст. 171, п. 1 ст. 172 НК РФ). В налоговом учете вознаграждение банка за услуги инкассации учитывается в составе прочих расходов, связанных с производством и (или) реализацией (пп. 25 п. 1 ст. 264 НК РФ).

Утверждено Приказом Минфина России от 06.05.1999 N 33н.

Излишки и недостачи

Определением ВАС РФ от 02.09.2009 N ВАС-11021/09 в передаче данного дела в Президиум ВАС РФ для пересмотра в порядке надзора отказано.

Выявленную банком сумму недостачи на основании акта пересчета со счета 57 списывают в дебет счета 94 "Недостачи и потери от порчи ценностей". Кассир, в силу п. п. 32, 33 Порядка ведения кассовых операций, является материально ответственным лицом и несет полную материальную ответственность за сохранность всех принятых им ценностей и за причиненный своими действиями предприятию ущерб. Выдача денег из кассы, не подтвержденная распиской получателя в расходном кассовом ордере или другом заменяющем его документе, в оправдание остатка наличных денег в кассе не допустима. Данная сумма признается недостачей и взыскивается с кассира (п. 27 Порядка ведения кассовых операций). При этом деньги, не подтвержденные приходными кассовыми ордерами, считаются излишком кассы и зачисляются в доход предприятия.

Согласно п. п. 2, 3 ст. 12 Закона о бухгалтерском учете , п. п. 27, 28 Положения по ведению бухгалтерского учета и бухгалтерской отчетности в РФ при выявлении фактов хищения или злоупотребления в кассе необходимо провести ревизию. Недостача взыскивается с виновных лиц в установленном порядке, а излишки денег приходуются и зачисляются на результаты хозяйственной деятельности. При отнесении недостачи на виновных лиц данную сумму со счета 94 списывают в дебет счета 73, субсчет 73-2 "Расчеты по возмещению материального ущерба". Если деньги вносятся в кассу, операция отражается следующим образом: Дебет 50 Кредит 73-2, если удерживаются из заработной платы кассира - Дебет 70 "Расчеты с персоналом по оплате труда" Кредит 73-2 . Напомним, что в силу ст. 248 ТК РФ по распоряжению работодателя с виновного работника можно взыскать сумму причиненного ущерба, не превышающую размер среднего месячного заработка. Это распоряжение может быть сделано не позднее месяца со дня окончательного установления работодателем размера причиненного работником ущерба. При этом в силу ст. 138 ТК РФ общий размер всех удержаний при каждой выплате заработной платы не может превышать 20%.

Федеральный закон от 21.11.1996 N 129-ФЗ.

Утверждено Приказом Минфина России от 29.07.1998 N 34н.

По распоряжению работодателя с виновного работника можно взыскать сумму причиненного ущерба, не превышающую размер среднего месячного заработка (ст. 248 ТК РФ). Это распоряжение может быть сделано не позднее месяца со дня окончательного установления работодателем размера причиненного работником ущерба.

В ситуации, когда виновные лица не установлены или суд отказал во взыскании с них убытков, недостача со счета 94 списывается на финансовые результаты организации - в дебет счета 91, субсчет 91-2 "Прочие расходы". В налоговом учете недостача в целях налогообложения прибыли не учитывается на основании п. 49 ст. 270 НК РФ как иные расходы, не соответствующие критериям, указанным в п. 1 ст. 252 НК РФ.

При выявлении излишков, зачисленных на расчетный счет, делается запись: Дебет 57 Кредит 91, субсчет 91-1 "Прочие доходы". В налоговом учете выявленный излишек наличных денежных средств учитывается в составе внереализационных доходов (п. 20 ст. 250 НК РФ).

Не всегда недостача или излишки денег возникают по умыслу кассира, встречаются случаи простых ошибок, когда документы на инкассацию выписаны на одну сумму, а в сумку с деньгами положили больше или меньше. В конце дня данный промах легко выявляется. Например, если в сумку положили 50 100 руб. вместо 50 000 руб., отраженных в документах, в конце дня в кассе окажется недостача в размере 100 руб. Однако, по мнению автора, это не означает, что предприятие должно дожидаться выписки банка и не фиксировать выявленную недостачу. В силу п. 5 ст. 8 Закона о бухгалтерском учете все хозяйственные операции подлежат регистрации на счетах бухгалтерского учета без каких-либо пропусков или изъятий и отражаются в регистрах бухучета в хронологической последовательности. Основным требованием бухгалтерского учета признается требование полноты учета. Излишек имущества, в том числе денежных средств, должен выявляться организацией и оприходоваться. Аналогичное требование предъявляется и к недостаче денежных средств: она должна выявляться и покрываться за счет виновных лиц или списываться на финансовые результаты организации.

Подтверждается это и положениями других нормативных актов. Так, согласно п. 6.1 Типовых правил эксплуатации ККМ , п. 11 Методических рекомендаций по использованию данных учета выручки, полученных с применением ККМ при закрытии предприятия или по прибытии инкассатора, если он прибывает по графику до закрытия, кассир должен:

- подготовить денежную выручку и другие платежные документы;

- составить справку-отчет по форме N КМ-6 и вместе с выручкой по приходному ордеру (форма N КО-1) сдать деньги старшему (главному) кассиру. В небольших предприятиях с одной - двумя кассами деньги сдаются непосредственно инкассатору банка, данную сдачу отражают в отчете.

Представитель администрации в присутствии кассира снимает показания контрольных и секционных счетчиков (регистров), подписывает конец контрольной ленты (распечатку), указав на ней тип и номер машины, показания счетчиков (регистров), дневную выручку, дату и время окончания работы. По показаниям секционных счетчиков (регистров) на начало и на конец определяется сумма выручки. Она должна соответствовать показаниям денежных суммирующих счетчиков и контрольной ленты и совпадать с суммой, сданной кассиром и уложенной в инкассаторскую сумку с итоговым чеком ККМ. После снятия показания счетчиков (регистров) либо распечатки, определения и проверки фактической суммы выручки делается запись в книге кассира-операциониста (форма N КМ-4 ), которая скрепляется подписями кассира и представителя администрации.

В организациях, работающих без кассира-операциониста (в случае установки ККМ на прилавках магазинов или для работы официанта), может применяться журнал регистрации показаний суммирующих денежных и контрольных счетчиков ККМ, работающих без кассира-операциониста (форма N КМ-5).

Согласно п. 6.2 Типовых правил эксплуатации ККМ при расхождении фактическая сумма выручки определяется путем сложения сумм, напечатанных на контрольной ленте. Выявленные недостачи или излишки заносятся в соответствующие графы книги кассира-операциониста. Представитель администрации с кассиром должен выяснить причину этих расхождений, и по результатам проверки недостача взыскивается с виновных лиц, а излишки приходуются. Заметим, что, несмотря на наличие слов "соответствующие графы", таких граф в книге кассира-операциониста, где было бы помечено, что здесь отражаются излишки или недостачи, нет. Судьи Девятого арбитражного апелляционного суда в Постановлении от 09.12.2009 N 09АП-20570/2009-АК в подобной ситуации дают ссылку на графу 15 .

В ней отражаются суммы денег, возвращенные покупателям (клиентам) по неиспользованным кассовым чекам.

Пример 1. Кассир ресторана "Сатурн" 4 мая 2010 г. передал инкассатору сумку с выручкой в размере 40 000 руб. По окончании рабочего дня была выявлена недостача денежных средств в размере 100 руб. На следующий день ресторан получил выписку банка и акт пересчета денег, из которых следовало, что при пересчете денег был выявлен излишек в размере 100 руб.

В бухгалтерском учете ресторана "Сатурн" будут сделаны следующие записи:

Пример 2. Изменим условия примера 1, предположив, что в день инкассации рестораном был выявлен излишек, а в банке при пересчете денег - недостача.

В бухгалтерском учете будут сделаны следующие записи:

Пример 3. Кассир ресторана "Сатурн" 10 мая 2010 г. передал инкассатору сумку с выручкой в размере 40 000 руб. 13 мая банк сообщил, что обнаружена поддельная денежная купюра достоинством 500 руб. Сумма недостачи на основании приказа руководителя была взыскана с кассира, являющегося материально ответственным лицом. Кассир внес деньги в кассу.

В бухгалтерском учете ресторана "Сатурн" будут сделаны следующие записи:

Итак, мы выяснили, что заключение договора на инкассацию является одним из способов своевременного зачисления денег на расчетный счет предприятия общепита. Рассмотрели правила, по которым осуществляется инкассация денежных средств. На основании нормативных актов привели порядок отражения операций в бухгалтерском и налоговом учете при выявлении излишков и недостач денег.

"Предприятия общественного питания:

бухгалтерский учет и налогообложение"

Мы используем файлы Cookie. Просматривая сайт, Вы принимаете Пользовательское соглашение и Политику конфиденциальности. --> Мы используем файлы Cookie. Просматривая сайт, Вы принимаете Пользовательское соглашение и Политику конфиденциальности.

Договор аренды жилья — это своеобразный свод правил, который регламентирует взаимоотношения собственника и квартиранта. И чем подробнее и точнее он составлен, тем проще сторонам решать спорные ситуации.

Вместе с экспертами рассказываем, как правильно составить договор аренды, на какие нюансы стоит обратить внимание и как съехать с квартиры без штрафов.

Эксперты в этой статье

Зачем нужен договор

Для тех, кто сейчас находится в поиске съемного жилья, прикладываем образец договора.

При нарушении письменного договора можно защитить свои интересы. Это касается как нанимателя, так и наймодателя, добавил юрист адвокатского бюро Asterisk Дмитрий Венгерский. Например, наниматель будет обязан оплачивать жилое помещение в строго определенный срок, возместить убытки от порчи имущества и т.д. Наймодатель не сможет преждевременно выселить нанимателя из жилого помещения, неожиданно увеличить стоимость найма.

Сроки заключения договора

Договоры найма бывают нескольких видов: краткосрочные (сроком до 11 месяцев) и долгосрочные (от года и дольше). Как правило, собственники заключают договор в простой письменной форме сроком на 11 месяцев с возможностью пролонгации и повышение платы. Причина — договор на более длительный срок требует обязательной регистрации в Росреестре и считается заключенным с момента регистрации. Краткосрочный договор признается заключенным с момента его подписания и госрегистрации не требует.

При этом, по словам экспертов, договор нужно заключать на любой срок — даже, если вы снимаете квартиру на несколько дней или месяц, поскольку здесь риски для квартиранта еще выше.

Стороны договора найма и его суть

Сторонами договора выступают собственник жилья (наймодатель жилого помещения) и квартирант (наниматель жилого помещения). Договор определяет кто, на какой период и на каких условиях будет проживать в съемном помещении, в какой срок будет производиться оплата, что в нее будет включено, сколько людей будет жить в квартире и т. д. В договоре также прописывается состояние квартиры, качество ремонта и мебель, которая передается. Чем подробнее прописывают пункты такого договора, тем прозрачнее будут отношения между собственником и квартирантом и больше гарантий для обеих сторон.

В качестве гарантий для наймодателя предусматривается обеспечительный платеж в виде депозита, который передается нанимателем. В момент прекращения отношений по найму жилого помещения из данного депозита покрываются все издержки, которые соразмерны неадекватной амортизации помещения (к примеру, если сломано оборудование, испорчена мебель, выбиты стекла и пр.).

Подготовительный этап

Еще один важный момент на этом этапе — проверка документов, подтверждающих, что квартира находится в собственности наймодателя. Причем документы должны быть оригиналами, а не копиями.

Правоустанавливающие документы на квартиру должны быть оригиналами, а не копиями (Фото: Pormezz/shutterstock)

Как правильно составить договор аренды квартиры

После того как наниматель оценил состояние квартиры, проверил документы, можно приступать к составлению договора найма. В договоре есть обязательные условия, без которых он не действует, и есть дополнительные условия, которые стороны могут указать по желанию. Если они этого не сделают, будут действовать общие нормы закона, отметил Дмитрий Венгерский. К обязательным условиям договора найма относятся:

В данном пункте прописывают все сведения об арендуемой квартире: полный адрес, ее площадь и кадастровый номер. Там же указывается детальный перечень имущества, находящегося в квартире и передаваемого в пользование жильцу. Здесь также необходимо указать, что снимаемое жилье не находится в залоге и не обременено правами других лиц.

Срок действия договора найма стороны выбирают сами. Он может быть заключен на короткий срок (до 11 месяцев) или на длительный (от 1 года). Если стороны не указали срок действия договора, он считается бессрочным.

- Особенности оплаты жилого помещения

В этом пункте необходимо прописать размер оплаты, сроки ее внесения и порядок. Например, ежемесячно 10 числа наниматель перечисляет на карту деньги за квартиру. Если оплата осуществляется наличными, то необходимо предусмотреть расписку за ее получение. Здесь также следует подробно прописать, что включает в себя арендная оплата: входят ли плата за интернет, коммунальные услуги, что понимается под ними. Традиционные условия — это когда оплачивается аренда, а сверху оплачиваются услуги по счетчику. Здесь же прописывается возможность или периодичность пересмотра оплаты. Также можно предусмотреть неустойку за просрочку

- Порядок внесения и возврата депозита

В данном пункте необходимо прописать сумму обеспечительного платежа (как правило, она равна месячной оплате) и как она будет вноситься. Иногда собственник разрешает разбить депозит на несколько месяцев — это тоже лучше указать в договоре. Также необходимо уточнить порядок возврата депозита (четко прописать пункты, когда он не возвращается), чтобы избежать неприятных ситуаций.

- Права и обязанности каждой стороны, а также ответственность

Основная обязанность наймодателя — в согласованный срок передать квартиру в пригодном для использования состоянии. Основная обязанность нанимателя — вносить вовремя плату за квартиру и держать ее в надлежащем состоянии. Также наниматель должен использовать квартиру исключительно для проживания там лиц, указанных в договоре, а не в иных целях — например, организации маникюрного салона (если это не указано в договоре). В противном случае последует расторжение договора в одностороннем порядке. Подробнее права и обязанности сторон можно посмотреть в образце договора.

Чтобы заключить договор найма, понадобятся паспорта обеих сторон и свидетельство о регистрации права собственности или выписка из государственного реестра недвижимости (ЕГРН) на жилое помещение. Договор считается действительным с момента его подписания.

Существует несколько важных и обязательных условий в договоре найма (Фото: Tero Vesalainen/shutterstock)

Тонкости аренды

То же самое касается различных неисправностей: например, если сломается сантехника — кто должен будет ее чинить. Также стоит указать, что проводить мелкий ремонт (к примеру, переклеить обои), квартирант может только с согласия собственника.

Есть еще один аспект, на который стоит обращать внимание — это запрет на последующую субаренду. Сейчас достаточно распространена схема, когда люди снимают квартиру на долгий срок и сдают ее в посуточную аренду — это чревато высокой амортизацией. Чтобы исключить такую ситуацию, это важно контролировать и прописать в договоре условия по данному пункту.

Расторжение договора аренды

Когда срок договора долгосрочного найма подходит к концу, собственник должен минимум за три месяца предложить нанимателю заключить новый договор или попросить освободить помещение. Условия досрочного расторжения договора найма также прописываются в договоре. Здесь, как правило, предусмотрен порядок уведомления за определенный срок, который тоже оговаривается и фиксируется сторонами заранее. Обычно это месяц или три. При этом стороны могут установить штрафы.

По словам Дмитрия Венгерского, наймодатель может расторгнуть договор, если наниматель не платит в течение шести месяцев (при краткосрочном найме — более двух), разрушает и портит жилое помещение. Договор также может быть расторгнут после предупреждения об устранении нарушений, если наниматель использует помещение не по назначению и систематически нарушает права соседей.

Читайте также:

- Заявление о предоставлении льготного периода по кредитному договору

- Встречное предоставление по договору страхования

- Документ официально подтверждающий какой либо факт имеющий юридическое значение о рождении о браке

- Миграционная карта украины для граждан россии образец заполнения

- Как оформить ип дистанционно