Какой из видов договора страхования является публичным договором

Обновлено: 16.05.2024

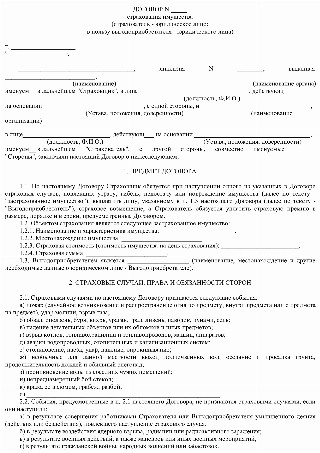

Договор страхования имущества — это соглашение, по которому одна сторона за плату принимает на себя обязательства возместить ущерб другой стороне или выгодоприобретателю при наступлении определенного в документе случая.

Если нужна страховка вещей, недвижимости, обстановки квартиры, заключается договор страхования имущества в письменном виде. Чтобы закон признал его действительным, необходимо включить указанные в законе условия. А чтобы страхование было выгодным, правильно оцените условия договора.

Виды договоров страхования

Классификация обычно производится по следующим основаниям:

- объект, имущество, которое страхуется: вещи (дача, автомобиль, отделка, гараж), жизнь или здоровье (неимущественные права и интересы), ответственность;

- обязательность: страховка может быть как добровольной (КАСКО), так и обязательной (ОСАГО).

Из этого перечня видно, что понимается под договором имущественного страхования, — это страховка имущества на случай его утраты или повреждения.

В каких случаях составляется договор страхования имущества

Гражданский кодекс РФ предусматривает добровольность страховки как общее правило, то есть заключение договора имущественного страхования осуществляется по решению сторон. В некоторых правоотношениях заключение такого соглашения является условием подписания основного контракта, например, при получении кредита, ипотеки.

Существенные условия

В соответствии со ст. 942 ГК РФ, стороны должны при оформлении страховки согласовать следующие условия, в противном случае соглашение не будет считаться заключенным по ст. 432 ГК РФ:

- объект страховки, то есть имущество, которое можно идентифицировать. Имущество определяйте конкретно: если в полисе указана техника в квартире, при повреждении отделки возмещение не положено;

- страховые риски, то есть события, на случай которых страхуется имущество. При подписании документа необходимо обязательно обратить внимание на перечень этих событий. Например, при подписании КАСКО от ущерба угон не является страховым случаем и выплату страхователь не получит;

- срок;

- размер страховой суммы. Это, в соответствии со ст. 947 ГК РФ, сумма, в пределах которой страховщик обязуется осуществить выплату (не выше действительной стоимости вещи).

Таким образом, при заключении договора страхования имущества страховая сумма —это лимит полагающегося страхователю возмещения.

Иные важные условия

Остальные важные условия: права и обязанности сторон, ответственность при нарушении обязательств, порядок уплаты премии и выплаты возмещения, расторжения соглашения. Чаще всего страховые компании (СК) эти условия объединяют в унифицированных правилах, а подтверждением заключения контракта является полис или свидетельство, где указывается, что страховщику выданы правила (это отдельная книжка или брошюра) и он с ними согласен.

Таким образом, формировать перечисленные выше условия у страхователя возможности нет, он либо соглашается на условия, изложенные в правилах, принятых решением руководства страховой компании, либо нет. Ознакомиться с этим документом необходимо, чтобы оценить принятые на себя обязательства, права и обязанности страховой компании, и особенно порядок подтверждения наступления страхового события и обращения за выплатой к страховщику (сроки, документы, необходимость фиксации события в правоохранительных или иных уполномоченных государственных органах).

Порядок заключения, выдача полиса

Страхователь подает заявление, документы о праве собственности на имущество (или иные, принятые в СК) и подписывает контракт. В ст. 940 ГК РФ предусмотрена возможность оформления одного документа — полиса (свидетельства).

В офисе компании-страховщика при заключении договора страхования имущества страховщик может просто выдать полис и унифицированные, принятые в СК, правила. Устно заключить такое соглашение нельзя, это отдельно указано в ч. 1 ст. 940 ГК РФ. В полисе необходимо указать существенные условия, обратить внимание на правильность оформления следующих граф:

- страхователь — это гражданин, страхующий вещь, в графе указывается фамилия, имя, отчество, адрес, паспортные данные, телефон;

- предмет — страхуемый объект (проверьте правильность написания наименования и характеризующих признаков в соответствии с правоустанавливающими документами);

- страховая сумма (это лимит возмещения);

- срок действия;

- страховая премия и порядок ее внесения;

- случаи страховки, при которых выплачивается возмещение (обычно указана группа перечня из правил).

Таким образом, как заполнить договор страхования, определяет СК, обычно это делает представитель - агент, страхователь подписывает полис.

Срок действия

Необходимо обратить внимание, что в соответствии со ст. 957 ГК РФ, контракт начинает действовать в момент уплаты премии (ее части). В соглашении стороны вправе договориться об ином.

Причины для расторжения или признания недействительным

В соответствии со ст. 958 ГК РФ, досрочно прекращается контракт в случае гибели вещи. Также страхователь вправе отказаться от него в любое время, но без права на возврат уплаченной премии, если не указано иное в соглашении.

Чем договоры ИСЖ и НСЖ отличаются от обычного договора страхования?

Обычный договор страхования заключается на оговоренный срок – как правило, от 1 года. Гражданин уплачивает страховую премию, которую страховая компания получает безвозвратно. Компания же обязуется выплатить сумму ущерба при наступлении страхового случая в период действия договора страхования.

ИСЖ и НСЖ – относительно новые продукты на страховом рынке России. С человеком заключается долгосрочный договор на срок от 3 лет. Зачастую срок действия соглашения составляет 5 лет. Размер ежегодного взноса в среднем варьируется от 50 тыс. до 500 тыс. руб. Вся сумма страховых взносов возвращается потребителю по истечении срока страхования. Причем он может получить еще и дополнительный доход. На период действия договора жизнь гражданина застрахована.

Таким образом, от обычного договора страхования договоры ИСЖ и НСЖ отличают в первую очередь значительный размер страховой премии и длительность отношений. Если вас интересует дополнительное страхование, этот вариант может подойти, ведь сумма страховых взносов вам будет возвращена полностью – возможно, даже с дополнительным доходом.

Стоит ли рассматривать ИСЖ и НСЖ как альтернативу банковскому вкладу?

Часто ИСЖ и НСЖ преподносят как хорошую альтернативу банковскому вкладу. И это понятно: размер ежегодного взноса по договорам ИСЖ и НСЖ сможет потянуть не каждый, проще переманить потенциального вкладчика. И вот здесь начинается самое интересное.

ИСЖ и НСЖ неподготовленному инвестору не стоит рассматривать как альтернативу вкладу. Эти инструменты более рисковые, а доходность по ним, в отличие от вкладов, не гарантирована.

НСЖ – это вид страхования жизни, при котором вы ежегодно платите взносы, т.е. бесплатно кредитуете компанию, а она вас страхует. По истечении срока страхования вам возвращают сумму взносов за 3–5 лет.

ИСЖ – это вид страхования жизни, при котором вы ежегодно платите взносы, а компания, которая страхует вашу жизнь, их инвестирует и потом делится с вами прибылью. Если повезет, то через 3–5 лет вместе с внесенной суммой страховых взносов вы получите дополнительный доход. Согласно статистике, прибыль составляет 3–4% (при уровне инфляции около 8% в 2021 г.).

Статистика Центробанка за 2020 г.

Средняя доходность по трехлетним полисам ИСЖ, завершившимся в 2020 г.

Средняя инфляция за период 2017–2020 гг.

Средневзвешенные ставки по банковским депозитам физлиц, заключенным за 2017 г. на срок от 1 года до 3 лет

Средняя доходность по пятилетним полисам ИСЖ, завершившимся в 2020 г.

Средняя инфляция за период 2015–2020 гг.

Средневзвешенные ставки по банковским депозитам физлиц, заключенным за 2015 г. на срок более 3 лет

Ключевые отличия договора банковского вклада от договоров ИСЖ и НСЖ

Порядок заключения и пролонгации

Единовременный вклад на оговоренный период под фиксированную процентную ставку

Необходимо внесение ежегодных взносов. При пропуске платежа договор расторгается, а страховая сумма, внесенная к этому моменту, не возвращается

Возможность досрочного расторжения договора и последствия

Досрочное расторжение договора возможно в любой момент. Риск – потеря процентов по вкладу (полностью или частично, зависит от условий договора)

Наличие гарантированной доходности

Фиксированная процентная ставка – до 7–8% на дату написания этого материала

Гарантирован возврат внесенной суммы страховых взносов по истечении срока страхования. Доходность плавающая, не гарантирована. По итогам 2020 г. она составляла в среднем 3–4%

Участие в системе страхования вкладов

(до 1 400 000 руб.)

Не является вкладом и не подпадает под условия страхования вкладов

Наличие страховки на период инвестирования

В период действия договора жизнь гражданина считается застрахованной

Последствия смерти гражданина

Сумма выплачивается наследникам и входит в наследственную массу

Наследники получают выплату по договору страхования

Возможность получения налогового вычета

При заключении договора на срок от 5 лет можно получить налоговый вычет, т.е. вернуть налог в размере 13% от суммы взносов. Но это актуально только для граждан, которые платят НДФЛ

Таким образом, ИСЖ и НСЖ имеют свои преимущества, но классический банковский вклад по-прежнему остается более надежным вариантом. ИСЖ подходит, если у вас достаточно свободных денег, вы хотите их во что-то вложить и в перспективе получить доход. При этом вы должны быть готовы своевременно пролонгировать договор, отслеживать доходность и статус страховой компании, которой доверите свои деньги.

Расторжение договора инвестиционного страхования

Если вы не разобравшись заключили договор ИСЖ вместо договора банковского вклада, необходимо проверить его на законность. Мы рассмотрим два основания для расторжения договора.

3. Исковое заявление в суд (судебный порядок). Обращение в суд возможно, только если пройдены первые два этапа и не получен положительный результат. При сумме требований до 100 тыс. руб. иск рассмотрит мировой суд, при сумме свыше 100 тыс. руб. – районный. На требования физического лица распространяются нормы о защите прав потребителей, и госпошлина не взимается. Срок рассмотрения – от 4 месяцев.

В судебной практике есть примеры привлечения страховых компаний к ответственности, например Постановление Арбитражного суда Московского округа от 18 сентября 2020 г. № Ф05-13952/2020 по делу № А40-2498/2020-146-17.

Лучше обратиться в ЦБ РФ до попытки расторгнуть договор. Ведь при отсутствии нарушений со стороны страховой компании есть риск, что вы и от договора откажетесь, и денежные средства обратно не получите. Не самый привлекательный вариант, верно? А вот в случае констатации нарушений Центробанком можно смело переходить к вышеперечисленным этапам расторжения договора.

Договор страхования — это соглашение, по которому одна сторона обязана в случае наступления установленного события выплатить второй стороне денежные средства в пределах страховой суммы за страховую премию. То есть это гарантия возмещения убытков на случай форс-мажора.

Услуги страхования очень широко рекламируются и иногда даже навязываются потребителям, и такая агрессивная стратегия нередко заставляет их отказываться от предложений, даже не разобравшись, что такое договор страхования, и какую пользу из него удастся извлечь. При заключении такого контракта следует обратить внимание на условия, без согласования которых сделка не признается заключенной.

Соглашения отличаются по объекту страхования:

- личное — в этом случае страхуется жизнь и здоровье страхователя или третьего лица;

- имущественное — подписывается договор имущественного страхования в целях получения компенсации при причинении вреда имуществу: отделке квартиры, автомобилю, даче и т. д.;

- риска наступления ответственности — при причинении вреда по вине страхователя возмещает его страховщик.

Также соглашения различаются по правовому статусу: договор обязательного страхования заключается по норме закона, добровольного — строго по инициативе страховщика.

Что он включает в себя

Такой контракт заключается только в письменной форме. Достаточно часто на практике используется следующая схема: условия договора страхования определяются в единых правилах, утвержденных страховщиком, их объединением или государством, а в подтверждение подписания контракта выдается полис. Дело в том, что условия этой сделки обычно достаточно пространные, в полисе есть на них ссылка, а сами они изложены отдельно — в правилах. Такая форма заключения договора страхования соответствует нормам ГК РФ — ст. 943.

Требования к оформлению

По ст. 940 ГК РФ, соглашение заключается только письменно, несоблюдение этого правила влечет его недействительность. Допускается использование унифицированных правил и составление одного документа, в том числе электронного. Это удобно еще и потому, что соглашение очень распространено на практике, не всегда руководитель сможет подписать контракт с каждым страхователем собственноручно. Используются полисы, уже завизированные, и правила. Возникает вопрос, как происходит заключение договора страхования в таком случае? При участии страховых агентов.

Обязательные условия

Существенные условия перечислены в ст. 942 ГК РФ:

- прежде всего, объект договора страхования, его отсутствие делает соглашение беспредметным;

- страховой случай, обязательно необходимо указать его характер, конкретные признаки такого события;

- срок;

- размер страховой суммы, то есть суммы, в пределах которой осуществляется выплата возмещения.

Обязательные

Все вышеперечисленные условия являются обязательными, без них сделку не признают заключенной. Дополнительные условия определяются сторонами на основании своих интересов. Например, страховщики достаточно детально определяют действия при наступлении события и варианты отказа. Впрочем, некоторые из этих правил признаются судом при разрешении спора в судебном порядке незаконными. В любом случае необходимо изучать все правила.

Дополнительные

Их отсутствие на законность сделки уже не повлияет, но может иметь большое значение на практике. Часто включают права и обязанности сторон, особенно по информированию (например, о состоянии здоровья), о порядке действий при подаче заявления и осуществлении выплаты (сроки, порядок расчета возмещения, условия взаимодействия и т. д.). Также страхователь при заключении договора страхования уплачивает страховщику определенную сумму, это страховая премия. Хотя она не относится, в соответствии с ГК РФ, к существенным условиям, но ее неуплата приводит к отказу в выплате, так как это обязательное встречное обязательство, делающее контракт возмездным и выгодным для страховщика.

Срок действия

Законом не установлены требования, по которым регулируется срок договора страхования, его определяют стороны. Традиционно срок исчисляется в месяцах или годах. Последний вариант используется наиболее часто. Но не запрещено подписание контракта и на меньший или больший период.

По нормам ГК РФ, полис действует только определенное время, он не может быть бессрочным.

Срок в этой отрасли права характеризуется периодом, в течение которого действует защита по полису. По истечении установленного периода времени, даже если наступил страховой случай, выгодоприобретатель не вправе рассчитывать на получение материального возмещения вреда. Обязательства страховщика прекращаются, если полис просрочен, то есть страховая компания может и не уплатить по нему никакую сумму, это не является нарушением контракта.

Срок начала действия соглашения бывает реальным или консенсуальным. Реальный — это когда контракт и полис начинают действовать с момента уплаты страхователем премии страховой компании (либо установлен иной факт, определяющий начало сделки).

Консенсуальный подразумевает, что соглашение начинает действовать сразу после подписания соглашения, без фактической оплаты страховой премии. Другие название такого вида срока — доверительный. Срок относится к существенным условиям и оговаривается в обязательном порядке, в таком виде, чтобы это было очевидно сторонам.

Обязательным документом, характерным для взаимоотношений между страховой компанией и гражданами является договор страхования. Все особенности составления, подготовки соглашения излагаются несколько ниже.

Основные положения договора страхования

Договор личного страхования представляет собой своеобразное соглашение, установленное между страхователем и страховщиком. Стоит отметить, в силу именно данного документа страхователь обязуется при наступлении предусмотренного случая выполнить выплату пострадавшему лицу (а также другому гражданину, на имя которого будет заключен соответствующий договор). В то же самое время со стороны физического, юридического лица обязательно предусмотрена необходимость внесения взносов (также четко прописываются в документе). Содержаться могут и многочисленные другие условия, которые предварительно определяются по соглашению двух сторон, которые не перечат действующему законодательству, принятому в Российской Федерации.

Особенности заключения соглашения

Перед тем, как анализировать образец договора страхования, обязательно необходимо уточнить условия заключения данного документа, а именно:

- Для последующего заключения соглашения о страховании, со стороны гражданина необходимо предоставить правильно оформленное заявление в письменном виде. Как исключение, можно оформить документ в установленной форме, так и произвольно, главное, это заявить о необходимости заключения соглашения.

- Соглашение признается вступившим в силу в том случае, когда была выполнена уплата лицом самого первого взноса, рассчитанного на этапе подготовки.

- В состав договора страхования отображается наименование документа, а также юридический адрес, даже банковские реквизиты компании, предоставляющей свои услуги. Указывается также ФИО получателя полиса, устанавливается размер страховой компенсации. Отображается и сам предмет страхования, вне зависимости от того, будет это квартира, автомобиль, собственная жизнь.

- Со стороны специалистов компании прописывается и срок действия договора, специфика и порядок изменения правила, порядка использования соглашения. Отображаются различные дополнения, правила страхования, любые иные исключения из них, которые имеют место в процессе подготовки данных. Условия договора страхования обязательно прописывают периодичность и порядок внесения взносов в фонд, что гарантирует его стабильное развитие, формирование положительного баланса для последующей выплаты материальных средств.

Ответственность и обязательства страховщика

Со стороны страховщика обязательно должен выполняться целый ряд мер, которые гарантируют максимальное обеспечение интересов клиента. В первую очередь, страхователя необходимо ознакомить с действующими в компании правилами страхования. Если организация проводит ряд мероприятий и комплексных решений, направленных на уменьшения риска (а также и процентной ставки, вносимых материальных средств на счет компании для формирования фонда), граждане должны быть обязательно ознакомлены с результатами данных действий, с ними должен быть перезаключен договор страхования.

Страховщик обязуется выплачивать суммы средств, при условии, что имеет место сам случай, в оговоренных и предусмотренных данным соглашением регламентах. Не подлежат возмещению суммы материальных средств, которые значительно превосходят установленные размеры причиненного лицу ущерба. Страховая организация в установленном порядке обязуется не распространять сведения относительно личности оформившего документ лица. Стоит отметить, при наступлении случая стоит отметить наличие дополнительных штрафных санкций, имеющих место при нарушении страховой выплаты в установленный срок.

Заключение договора страхования позволит обеспечить правовую защиту потенциального клиента организации. Следовательно, прядок обеспечения защиты интересов обычных граждан ставится на самый высокий уровень в государстве, на его основе разрабатываются многочисленные дополнительные документы, регламентирующие взаимоотношения между страховщиком и страхователем.

1

0

0

0

0

Читайте также:

- Что значит обработанное заявление отправлено в визовый центр

- Запрещено удостоверять договор между организатором и участником лотереи путем выдачи лотерейного

- Может ли директор сам себя привлечь к дисциплинарной ответственности приказом

- Как оформить акт проверки внутреннего контроля

- Дата изменения фамилии в заявлении на загранпаспорт что писать