Какими бухгалтерскими документами оформляются исправительные проводки совершаемые коммерческим банком

Обновлено: 23.05.2024

Аналитический учет – это детальный и подробный учет конкретных банковских, финансовых и хозяйственных операций, осуществляемый в соответствующих документах (регистрах) аналитического учета. Основными задачами аналитического учета являются – оперативно, полностью и подробно отразить все совершаемые операции на счетах бухгалтерского учета.

В соответствии с Правила бухгалтерского учета к документам (регистрам) аналитического учета относятся:

1) Лицевые счета. Является основным учетным регистром аналитического учета. В бухгалтерском учете каждому клиенту кредитной организации, а также каждому виду ценностей, имущества и обязательств на балансовом счете II-го порядка открывается отдельный лицевой счет.

Пример 1. С физическим лицом отделением Сбербанка России 7004 заключен договор вклада в сумме 50 000 рублей, срок вклада – 60 дней, ставка 6% годовых.

Требуется оформить клиенту открытие лицевого счета.

423 03 810 К 7004 0000648, где цифры и буква будут обозначать следующее:

423 – балансовый счет I-го порядка;

42303 – балансовый счет II-го порядка;

810 – код валюты, в которой открывается счет, в данном случае – рубля;

К – защитный ключ;

7004 – номер отделения банка, в котором открывается счет по учету вклада;

0000648 – порядковый номер вкладчика в книге регистрации открытых вкладов, которая ведется в коммерческом банке.

Пример 2. С юридическим лицом – негосударственной финансовой организацией, отделением Сбербанка 7003 заключен договор на открытие и обслуживание депозитного счета в иностранной валюте (евро) в сумме 20 000 евро, сроком 300 дней, по ставке 2,5% годовых.

Требуется оформить клиенту открытие лицевого счета.

437 05 978 К 7003 0000112, где цифры и буква будут обозначать следующее:

437 – балансовый счет I-го порядка;

43705 – балансовый счет II-го порядка;

978 – код валюты, в которой открывается счет, в данном случае – евро;

К – защитный ключ;

7003 – номер отделения банка, в котором открывается счет по учету данного депозита;

0000112 – порядковый номер клиента в книге регистрации открытых депозитных, которая ведется в коммерческом банке.

Пример 3. С коммерческой организацией, находящейся в федеральной собственности, отделением Сбербанка 7028 заключен договор ведения и обслуживания транзитного счета для учета экспортной валютной выручки в долларах США.

Требуется оформить клиенту открытие лицевого счета.

40502 840 К 7028 0000 208, где цифры и буква будут обозначать следующее:

405 – балансовый счет I-го порядка;

40502 – балансовый счет II-го порядка;

840 – код валюты, в которой открывается счет, в данном случае – доллар США;

К – защитный ключ;

7028 – номер отделения банка в котором открывается транзитный валютный счет;

0000112 – порядковый номер клиента в книге регистрации открытых валютных счетов, которая ведется в коммерческом банке.

Пример 4. Открыт лицевой счет в отделении Сбербанка России № 7028 по учету полученных доходов в виде процентов по кредиту, ранее предоставленному клиенту – коммерческой организации, находящейся в федеральной собственности.

Требуется оформить клиенту открытие лицевого счета.

70601 810 К 7028 11106 37, где цифры и буква будут обозначать следующее:

706 – балансовый счет I порядка;

70601 – балансовый счет II порядка;

810 – код валюты, в которой открывается счет, в данном случае – рубль;

К – защитный ключ;

7028 – номер отделения банка, в котором открывается данный лицевой счет;

11106 – символ отчета о финансовых результатах;

37 – порядковый номер клиента в книге регистрации открытых лицевых счетов по учету, которая ведется в коммерческом банке.

Для правильного фиксирования бухгалтерских проводок на счетах бухгалтерского сопровождения существует специальная система записи – корреспонденция счетов. Специалисты, основываясь на подобном отображении операций, проводят их анализ, делают выводы о деятельности предприятия.

- Корреспонденция бухгалтерских счетов: суть двойственного отражения

- Корреспонденция бюджетных счетов: специфика учета

- Корреспонденция счетов банка: учет движения, наличия денег

- Корреспонденция счетов основных средств: синтетический, аналитический учет

- Корреспонденция счетов по кредитам: учет краткосрочных, долгосрочных банковских ссуд

- Корреспонденция счетов по расходам на продажу

Корреспонденция бухгалтерских счетов: суть двойственного отражения

Бухгалтерские счета отражают движение, состояние объектов бухучета, что обусловливает понимание хозяйственных операций в равнозначной сумме на взаимосвязанных счетах. Поэтому, учитывая назначение дебета с кредитом, фиксация на бухгалтерских счетах хозяйственных операций проходит в равновеликой сумме по разным, но взаимосвязанным счетам.

Корреспонденция бухгалтерских счетов (двойная запись) показывает назначение связей счетов. Если на счете фиксируется одна хозяйственная операция двойной записью, этот счет считается корреспондирующим.

Двойная запись кроме информационной функции имеет контрольное значение за счет ее использования для контроля над правильностью осуществляемых хозяйственных операций, достоверностью их отражения в счетах.

Корреспонденция бюджетных счетов: специфика учета

Корреспонденция бюджетных счетов необходима для обозначения операций по ведению бюджетного учета для госучреждений, территориальных органов, внебюджетных фондов, практикующих кассовое обслуживание в государственной бюджетной системе.

Для регистрации, учета операций, касающихся выполнения смет бюджетных расходов, доходов, средств, бюджетные учреждения используют соответственный план счетов, утвержденный Минфином и входящий в инструкцию к бюджетному учету.

Составляя номера счетов, нужно использовать классификацию разрядов:

- 1-17 – классификация доходов, расходов, дефицита бюджета;

- 18 – обозначение кодов бюджетных, доходных видов деятельности, денежных операций во временном статусе;

- 19-21 – синтетический счет, входящий в бюджетный план счетов;

- 22-23 – аналитический счет, составляющий часть бюджетного плана счетов;

- 24-26 – классификация операций сектора госуправления.

Обороты счетов, отражающие уменьшение активов, нельзя учитывать в регистрах учета бюджета следующего года.

Корреспонденция счетов банка: учет движения, наличия денег

Для обобщения данных о наличии, движении денег в национальной, инвалюте, которые находятся в РФ и за границей на чековых книжках, аккредитивах, иных платежных формах (исключение – векселя), на специальных, текущих, особых счетах нужно использовать счет 55. Специальные счета в банках необходимы для фиксации движения денег целевого финансирования, подлежащие обособленному хранению.

Возможна такая корреспонденция счетов банка со счетом 55:

- дебитными: 50-52, 60, 62, 66-68, 71, 75, 76, 79, 80, 86, 91, 98, 99;

- кредитными: 04, 50-52, 60, 62, 66, 67-71, 75, 76, 79-81, 84.

Субсчета, привязанные к счету 55, предназначены для отображения движения обособленной денежной массы кредитной организации для капитальных вложений, целевого финансирования.

Корреспонденция счетов основных средств: синтетический, аналитический учет

При синтетическом учете корреспонденция счетов основных средств может проходить по счетам: 01, 03, 02, 91, 001, 011, 010 и другие.

При аналитическом учете ведется пообъектная регистрация с помощью инвентарных карточек (форма ОС-6). Карточку можно открывать отдельно либо на группу инвентарных однотипных объектов, присваивая инвентарный номер.

Корреспонденция счетов по кредитам: учет краткосрочных, долгосрочных банковских ссуд

Краткосрочные банковские ссуды – главный источник добавочных средств организации для временного пополнения оборотных средств, капитального ремонта основных средств и других нужд. Долгосрочные займы банков – дополнительные средства, получаемые предприятием сроком больше года на модернизацию, развитие, рационализацию производства, улучшение его эффективности.

Для отображения краткосрочных кредитов наличными в отечественной либо инвалюте нужно использовать счет 66, для долгосрочных кредитов – счет 67. Счета пассивные, поэтому по кредиту следует отражать поступление кредитов, сумму процентов для уплаты, по дебету – погашение займа, процентов.

Следовательно, корреспонденция счетов по кредитам будет такова:

- получение кредита: счета по дебету – 51, 52, по кредиту – 66, 67;

- его погашение: дебет – 66, 67, кредит – 51, 52.

Задолженность по займам необходимо показывать с учетом начисленных в конце отчетного периода процентов.

Корреспонденция счетов по расходам на продажу

Корреспонденция счетов по расходам со счетом 44: 10, 23, 60, 69, 76, 70, 90.

Списание нужно выполнять ежемесячно. По счету 44 аналитический учет должен происходить по статьям, видам расходов.

Проводки по кассовым операциям отражают движение наличности (поступление, выдачу денег под отчет, расчеты с сотрудниками по оплате труда) у хозяйствующих субъектов. Нарушения кассовой дисциплины могут привести к штрафам, поэтому оформлять кассовый участок нужно правильно. Рассмотрим, какими проводками по кассовым операциям оформляются те или иные ситуации.

Регулирование операций по кассе

Движение денежной наличности характерно практически для всех предприятий и ИП. Особенности ведения операций по кассе закреплены в указании ЦБ РФ № 3210-У от 11.03.2014. Документ регулирует оформление и учет движения денежных средств хозсубъектов.

С 30.11.2020 документ действует в новой редакции, который внес значительное количество изменений. Например, кассиры обязаны принимать изношенные банкноты, а вот выдавать их уже нельзя. Их придется сдать в банк. Описание таких банкнот приведем в таблице:

В настоящее время сохраняется необходимость самостоятельного ежегодного определения лимита расчета по кассе. Однако для субъектов малого бизнеса и ИП обязанность по установлению кассового лимита упразднена. Им более не требуется ежедневно контролировать остаток наличности.

Кассовые документы

Кассовыми документами признаны два вида кассовых ордеров ― расходный и приходный. Формы этих бланков унифицированы и утверждены законодательством. Порядок заполнения кассовых ордеров не допускает внесение в них исправлений и помарок — с ними документ становится недействительным.

Ордера регистрируются в журнале регистрации кассовых ордеров.

А главным регистром по кассе является кассовая книга.

Проводки по учету кассовых операций

- Дт 50 Кт 50 — перемещение денежных активов между кассами (если предусмотрено несколько касс);

- Дт 50 Кт 51 — поступление денег из банка;

- Дт 50 Кт 71 — поступление оставшихся сумм у подотчетников;

- Дт 50 Кт 73 (76) — прочие расчеты, в том числе и с работниками организации;

- Дт 50 Кт 62 — покупатель рассчитался наличностью;

- Дт 50 Кт 75 — увеличение уставного капитала за счет взноса учредителей наличными;

- Дт 50 Кт 91 — продажа прочих активов предприятия за наличный расчет, отражение курсовых разниц.

Выбытие денежных средств фиксируется расходным кассовым ордером. При уменьшении наличности в кассе возможны следующие проводки с использованием кредита счета 50:

- Дт 51 Кт 50 — поступление денег из кассы на счет в банке;

- Дт 70 Кт 50 — работникам выдана зарплата;

- Дт 73 Кт 50 — займы сотрудникам;

- Дт 71 Кт 50 — получение денег подотчетниками;

- Дт 76 Кт 50 — прочие выплаты из кассы;

- Дт 75 Кт 50 — выплата дохода учредителям;

- Дт 91 Кт 50 — отражение разниц курсов валют;

- Дт 94 Кт 50 — отражение недостачи в кассе.

Ответственность за несоблюдение кассовой дисциплины

Субъекты хоздеятельности несут ответственность не только за правильность оформления кассовых документов, но и за полноту оприходования наличности. Срок давности нарушения по кассовым операциям невелик и составляет всего лишь 2 месяца. К административной ответственности налоговая вправе привлечь нарушителей при обнаружении ошибок. Согласно п. 1 ст. 15.1 КоАП РФ величина штрафа для организаций может достигать 50 000 рублей. Для ИП и руководителей по той же статье штрафные выплаты составят 4000–5000 рублей.

Нарушение правил работы с денежной наличностью и порядка ведения кассовых операций — это нарушение кассовой дисциплины.

ИП освобождаются от полноценного ведения кассовых операций с установлением лимита наличности и использования строгих унифицированных форм документов. Но если предприниматели все-таки работают в процессе своей деятельности с РКО и ПКО, то заполнять их необходимо по всем правилам.

Итоги

Касса — важный участок, который присутствует в учете практически каждого хозсубъекта. Поэтому схемы корреспонденции счетов бухучета по кассе должен знать каждый бухгалтер. Также не стоит забывать, что документация по кассе строго унифицирована и заполняется в нормативно закрепленном порядке, а нарушения кассовой дисциплины чреваты штрафами.

АКЦИЯ ГОДА

Протестируйте качество нашей работы - получите первую консультацию в подарок.

Загрузка и выгрузка выписок. Сбербанк, ВТБ, Альфа-банк, Тинькофф и другие. Бесплатный доступ к 1С:Директ-банк.

Настроим API-интеграцию 1С со Сбербанк Бизнес Онлайн. Функционал банка теперь доступен прямо в 1С!

Услуги банка можно объединить в две большие группы:

- Услуги, не облагаемые НДС;

- Услуги, облагаемые НДС.

Для каждой группы услуг имеются свои особенности формирования бухгалтерских проводок.

Услуги, не облагаемые НДС, отражаются на бухгалтерских счетах в следующем порядке:

- Д 91.02 (Прочие расходы) – Д 51 (Расчетный счет) – списаны на прочие расходы суммы комиссии банка.

Услуги, облагаемые НДС, отражаются на бухгалтерских счетах в следующем порядке:

- Д 76 (Расчеты с разными дебиторами, кредиторами) – Д 51 (Расчетный счет) – перечислены денежные средства с расчетного счета как отражение комиссии банка;

- Д 91.02 (Прочие расходы) – Д 76 (Расчеты с разными дебиторами и кредиторами) – списана на прочие расходы дебиторская задолженность как расходы на услуги банков;

- Д 19 (НДС по приобретенным услугам) – К 76 (Расчеты с разными дебиторами и кредиторами) – отражен НДС, по приобретенным услугам банка.

Рассмотрим отражение каждой группы услуг банка в 1С 8.3.

Услуги банка, не облагаемые НДС – способ регистрации в 1С 8.3

Чаще всего эти документы загружаются в бухгалтерскую учетную систему из клиент-банка – специальной банковской программы, но мы предлагаем детально разобраться с особенностями ручного формирования документов списания, тогда редактирование загруженных документов не составит большого труда.

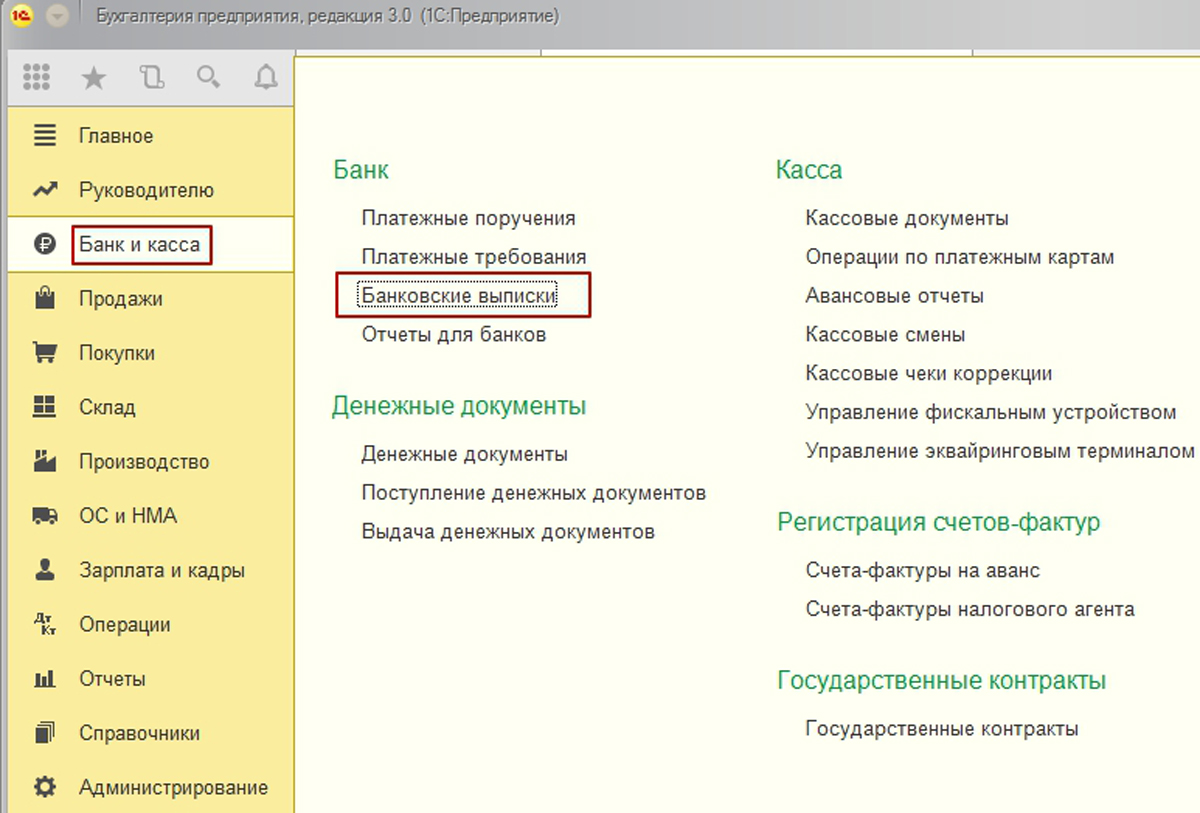

Рис.1 Банковские выписки

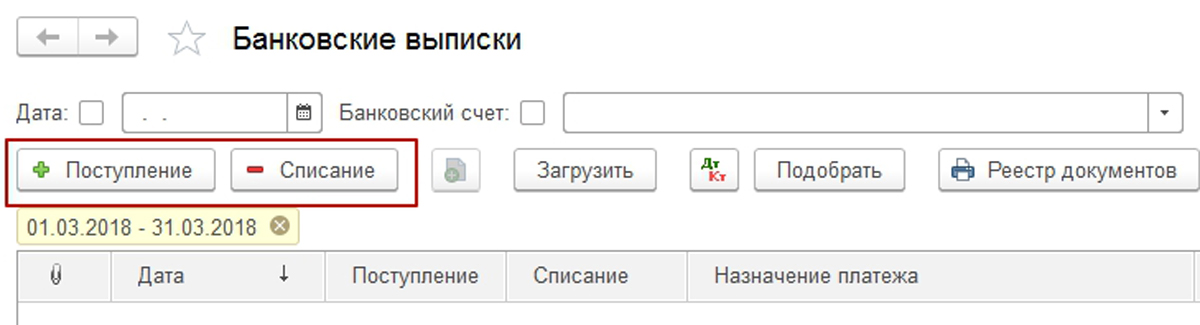

В журнале можно создавать два типа документов – поступление (+) и списание (-) на расчетном счете организации. Документы создаются нажатием на соответствующую кнопку.

Рис.2 Два типа документов

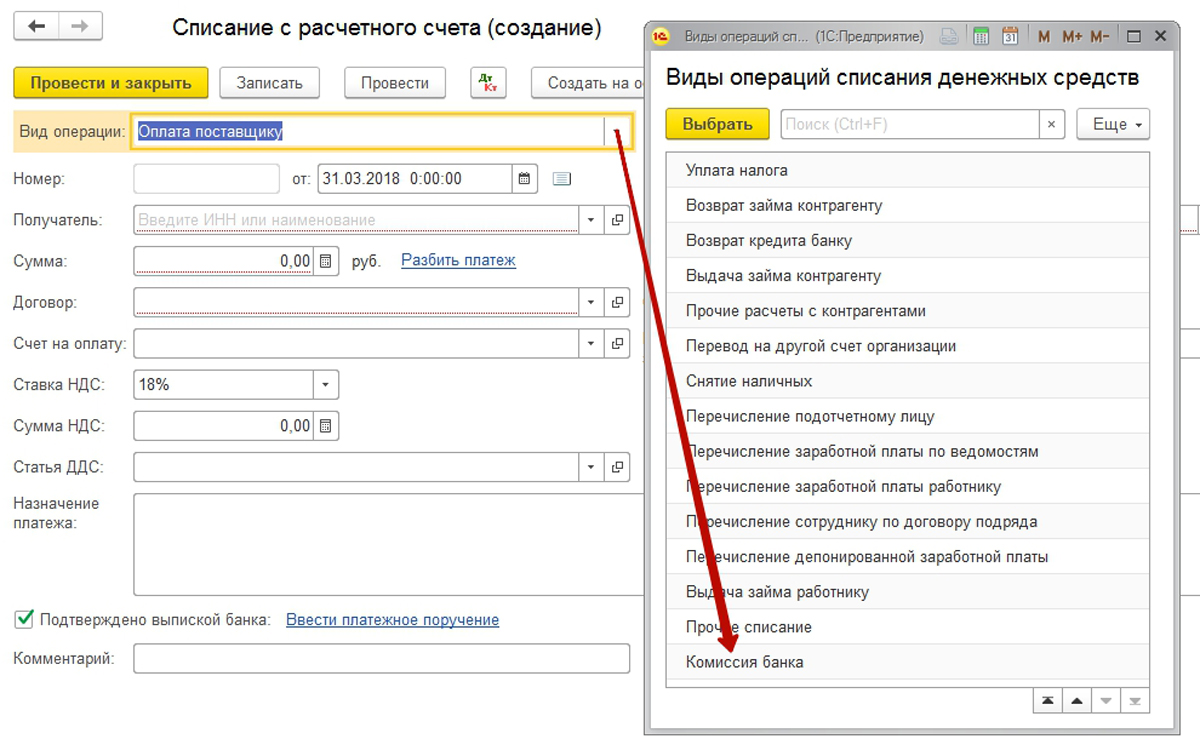

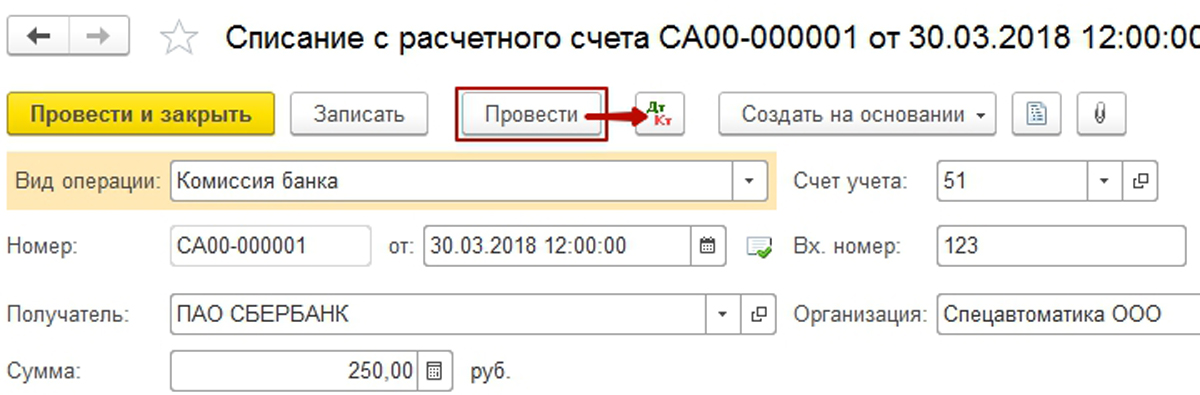

Создадим документ списания и заполним его. Сначала выберем нужный вид операции. По умолчанию будет предложена Оплата поставщику. Выберем из выпадающего списка Комиссия банка (в 1С 8.3).

Рис.3 Комиссия банка

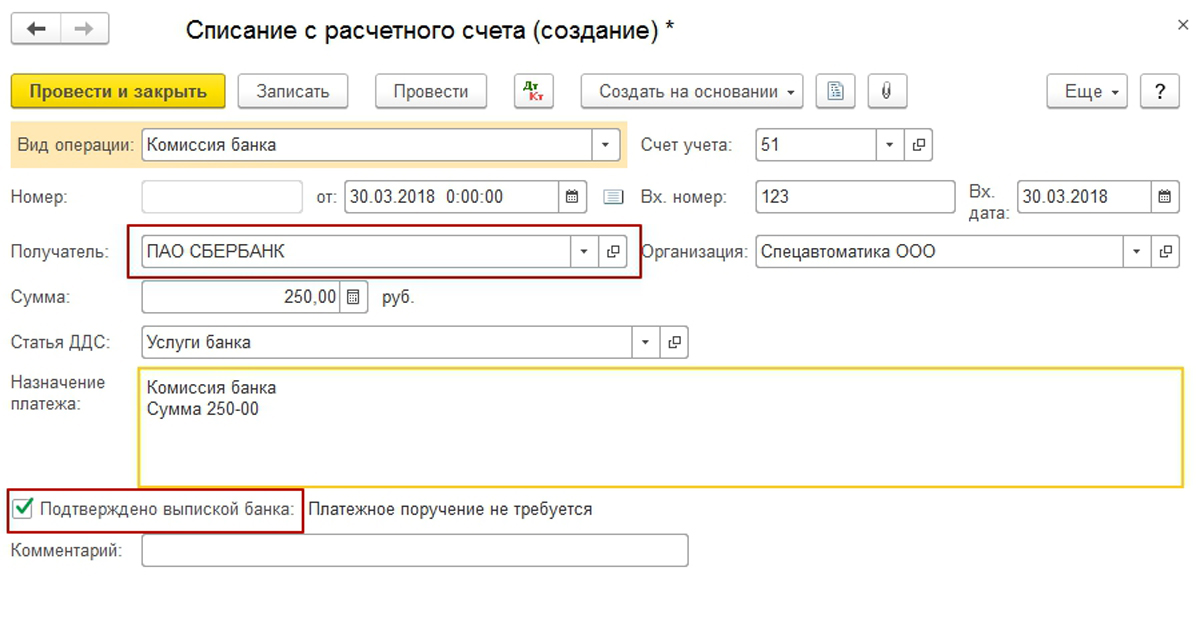

Далее заполним необходимые реквизиты документа:

- Скорректируем дату;

- Укажем входящий номер и дату ордера;

- Выберем получателя и организацию;

- Заполним нужную сумму и статью движения денежных средств;

- Назначение платежа заполнилось автоматически. Оставим его без изменений, для справки.

Рис.4 Подтверждено выпиской банка

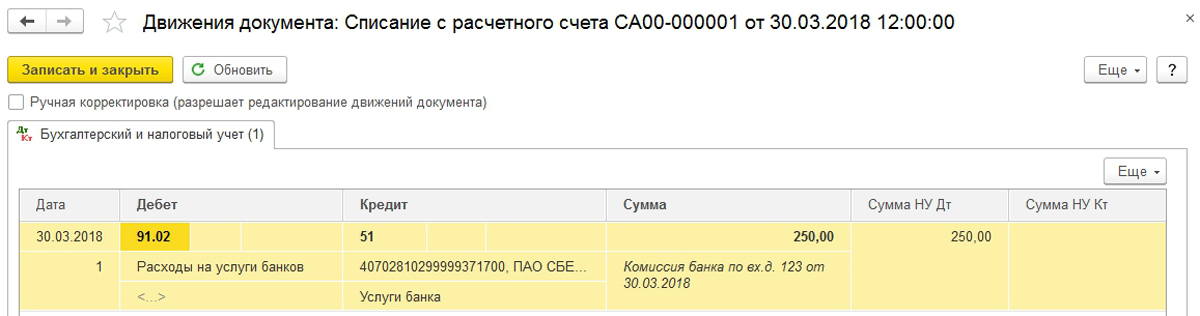

Проведем документ и посмотрим проводки по учету комиссии банка.

Рис.5 Проведем документ

Рис.6 Проводка по учету комиссии банка

Проводки в 1С в точности соответствуют требуемым бухгалтерским записям для отражения комиссии банка.

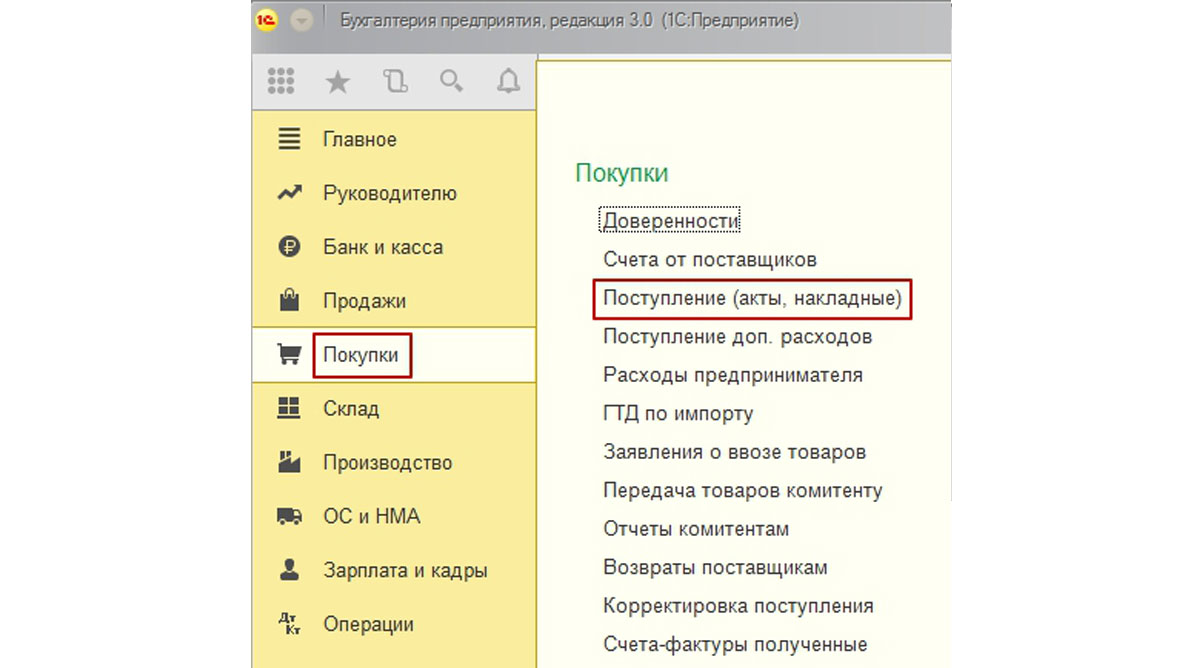

Услуги банка, облагаемые НДС – способ регистрации в 1С 8.3

Облагаемые НДС услуги банка отражаются в 1С 8.3 в два этапа. Причем, последовательность этих этапов может быть совершенно произвольной.

Рис.7 Провести комиссию банка, облагаемую НДС

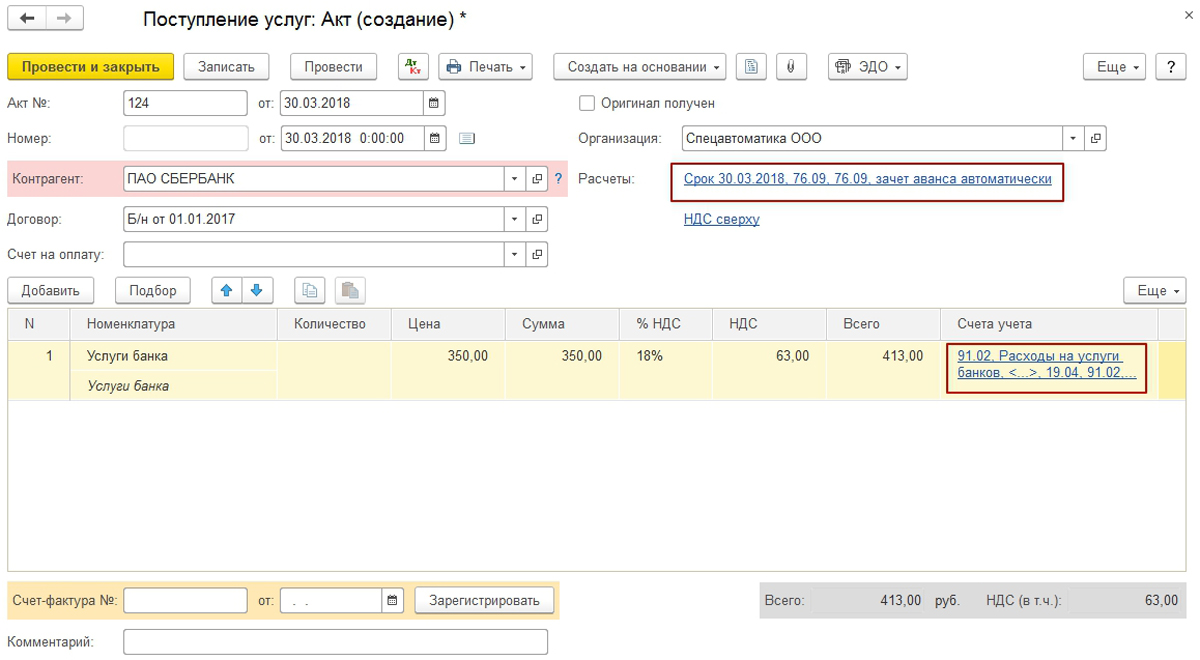

Заполним его необходимыми реквизитами:

Рис.9 Заполнение реквизитов

Особое внимание обратим на гиперссылки, содержащие переход для указания счетов расчетов с контрагентом и счетов учета затрат.

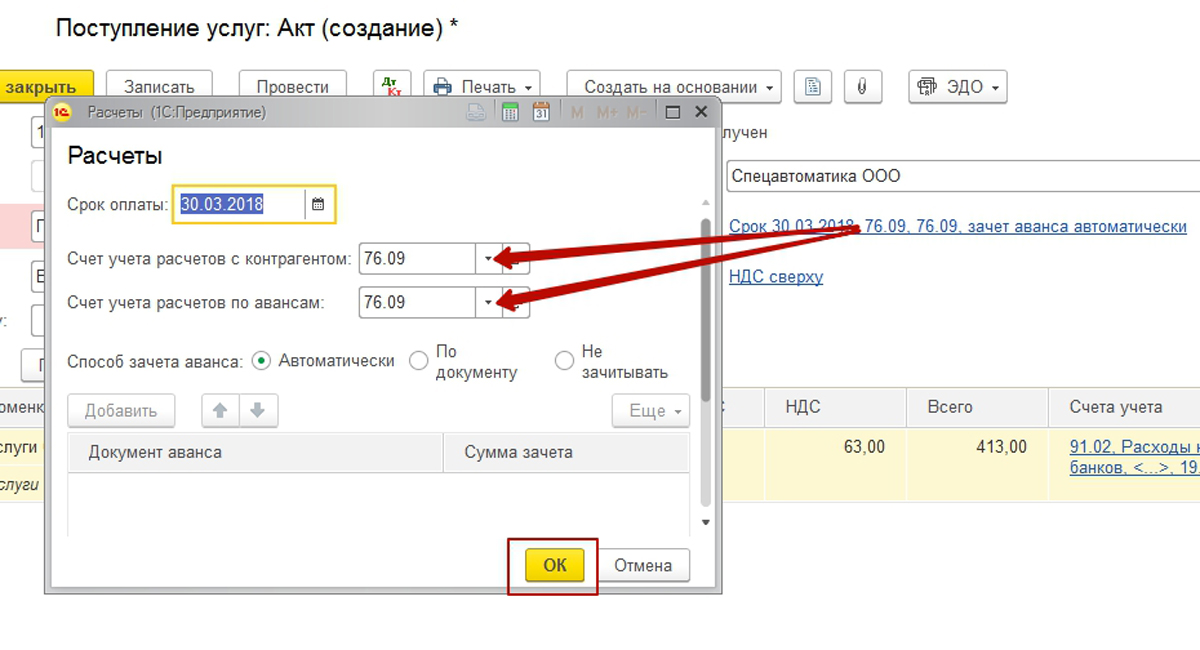

Рис.10 Расчеты с разными дебиторами и кредиторами

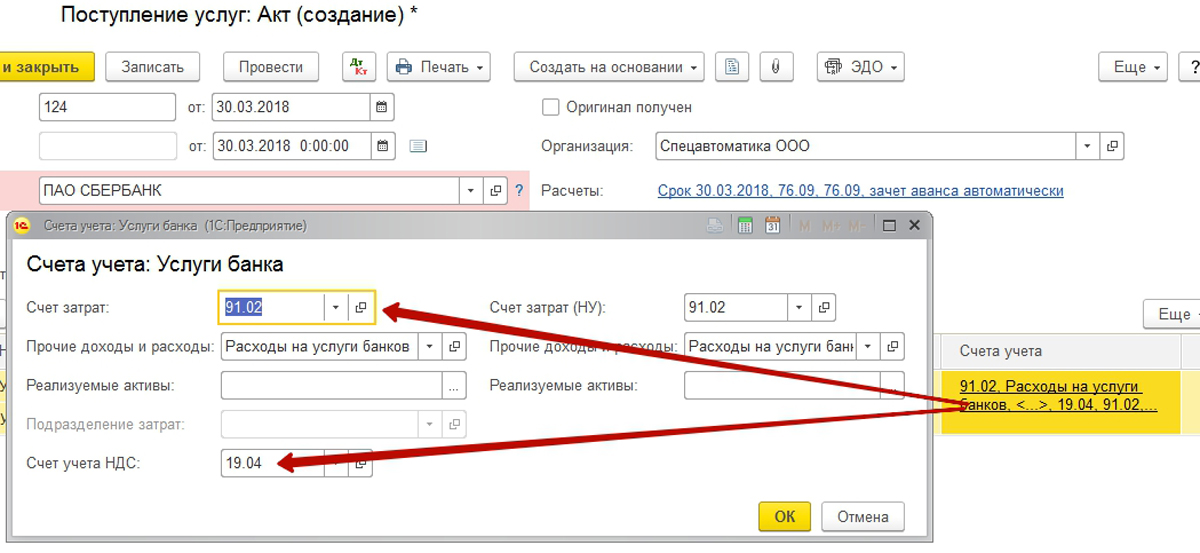

В счетах учета затрат отредактируем счет на 91.02 и заполним необходимую аналитику прочего расхода. Обратим внимание, что счет учета НДС автоматически установлен как 19.04.

Рис.11 Отредактируем счет на 91.02 и заполним необходимую аналитику прочего расхода

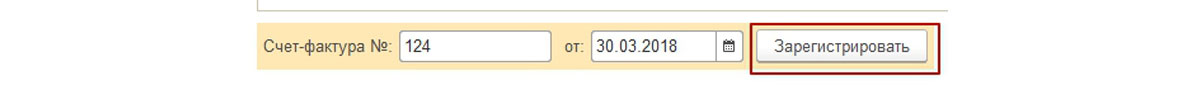

После заполнения реквизитов шапки и табличной части осталось зарегистрировать входящий – счет-фактуру, используя специальный инструмент в подвале документа.

Рис.12 Инструмент для регистрации счет-фактуры

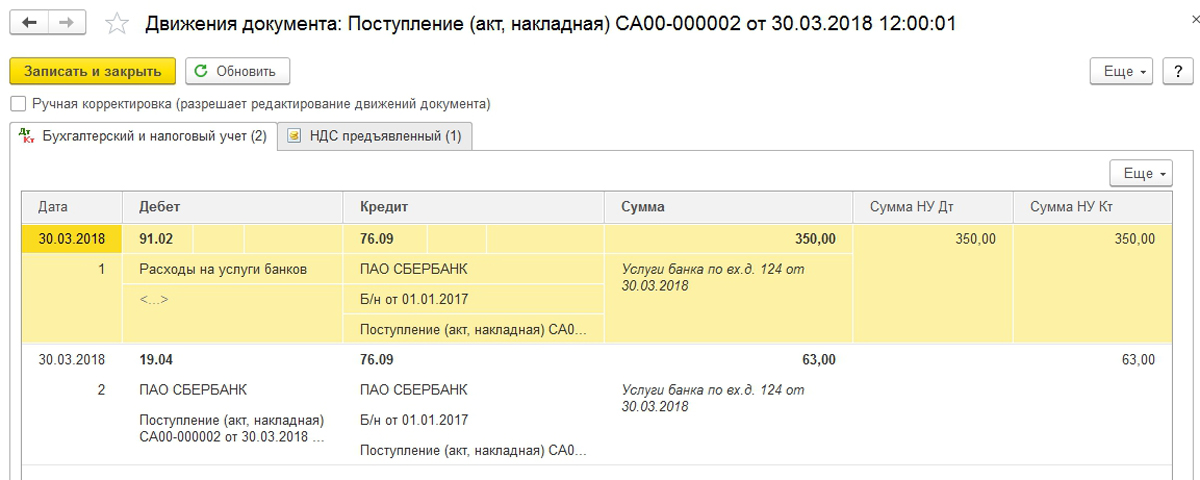

После проведения документа проверим сформированные проводки в 1С.

Рис.14 Проверка проводок

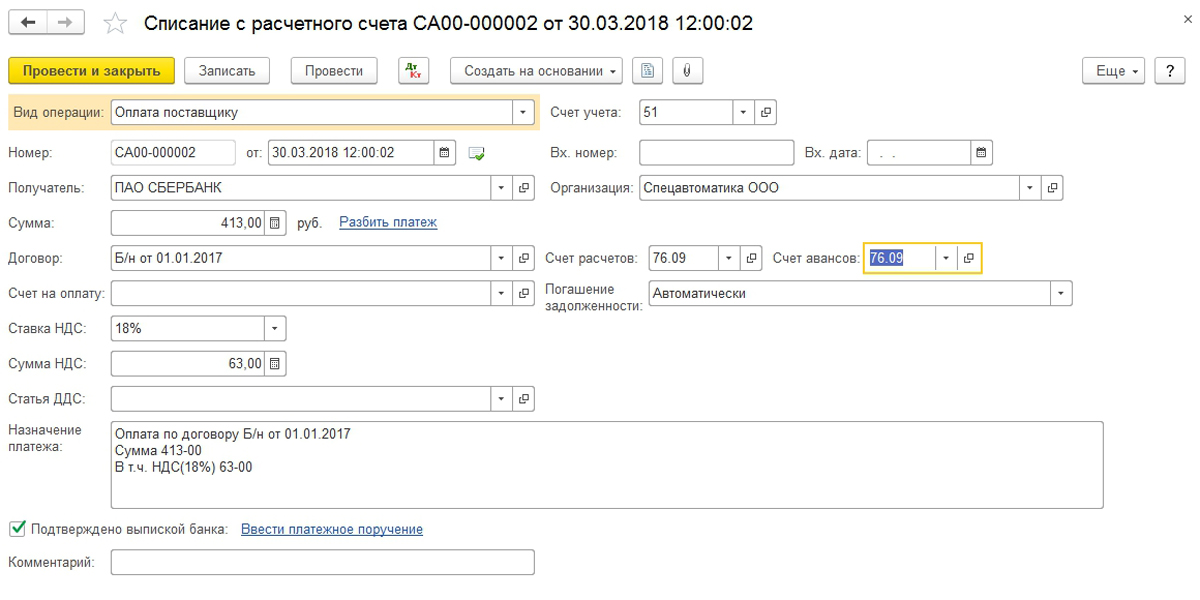

Вторым этапом создадим документ списания с расчетного счета, чтобы закрыть задолженность по счету 76.09, образованную документом поступления.

Рис.15 Оплата поставщику

После проведения документа убедимся в корректности бухгалтерских проводок.

Рис.16 Проверка корректности бухгалтерских проводок

Читайте также: