Как трейдеру получить справку о доходах

Обновлено: 04.07.2024

Результат инвестиций на рынке ценных бумаг зависит не только от взлета и падения котировок, но и от размера и формы налога. Игнорирование или незнание этих факторов может привести к существенным финансовым потерям. Налоговые последствия необходимо оценивать еще до совершения инвестиционных сделок, а для этого у каждого инвестора должен быть не только свой брокер, но и личный налоговый эксперт.

Примеры проблем и рисков инвесторов из практики НДФЛка

Проблема учета прибылей и убытков

Трейдер получил на одном брокерском счете прибыль, на втором - убыток. При этом с прибыльного счета брокер удержал налог, но не уменьшил его на полученный убыток по второму счету. За счет грамотно составленной налоговой декларации можно будет вернуть до 100% уплаченного налога.

Особенности работы с зарубежными брокерами

Инвестор купил акции на Кипре и решил их продать. Комиссия по продаже акций его не устроила и он вывел акции на счет в РФ и продал с комиссией в 2 раза ниже. Но брокер удержал налог без учета расходов на покупку. Правильный учет расходов в декларации вернет излишне удержанный брокером налог.

Убытки от зарубежных инструментов

Многие банки предлагают структурные продукты или структурные ноты как альтернативу малодоходным депозитам. Однако если такой продукт принесет убыток, его нельзя будет зачесть с доходом по акциям. До совершения инвестиционных сделок проконсультируйтесь о налоговых последствиях у своего личного налогового консьержа.

Риск уплаты налога в большем размере

Трейдер получил дивиденды по иностранным бумагам, по которым брокер не удержал налог. Необходимо подать декларацию, иначе налоговая начислит налог на всю сумму выплат без учета налога, удержанного за рубежом.

Возможности для возврата налога

Если инвестор продал акции и уплатил налог со всей суммы, не уменьшив ее на расходы на приобретение. Чтобы пересчитать и вернуть налог, необходимо подать декларацию 3-НДФЛ, пояснительную записку и полный комплект подтверждающих документов.

Обязательства трейдеров

У трейдера совместный семейный брокерский счет за рубежом, а значит, обоим владельцам надо правильно отчитаться перед налоговой, чтобы не получить налоговые санкции: штрафы, пени, блокировку счетов, проверки.

Особенности работы с зарубежными брокерами

Убыток у зарубежного брокера вовсе не означает, что его не надо декларировать. Можно получить налоговые санкции в виде штрафа, пени, блокировки счетов, проверок. Своевременный учет убытков позволяет не только спать спокойно, но и дает трейдеру возможность использовать убытки для возврата или уменьшения налогов в будущем.

Убытки от зарубежных инструментов

Инвестор продает с убытком валютную облигацию и не предполагает, что теперь обязан уплатить налог. Такая ситуация часто возникает из-за валютной положительной переоценки. Перед закрытием сделки уточните у своего налогового эксперта о налоговых последствиях.

Проблема учета прибылей и убытков

Этот год был удачным, и инвестор получил прибыль, с которой будет оплачен большой налог. Но в предыдущие годы были убытки, которые можно учесть в декларации. Вовремя поданная декларация 3-НДФЛ поможет значительно уменьшить налог и даже отсрочить его выплату.

Риск уплаты налога в большем размере

Брокер рассчитал налог за год, но на вашем счете не хватило средств, чтобы перечислить в бюджет РФ? Наши эксперты помогут снизить налоговую нагрузку за счет вычетов и/или учета убытков.

Возможности для возврата налога

Трейдер заключил договор на дорогостоящие услуги финансовых советников. Он вправе подать декларацию 3-НДФЛ и уменьшить налог за счет этих расходов, так как брокеры при расчете налогов такие расходы не учитывают.

Обязательства трейдеров

С 2020 года необходимо в течение месяца уведомлять ИФНС об открытии/закрытии зарубежных брокерских счетов. Отчет о движении денежных средств на этих счетах следует передавать до 1 июня года, следующего за отчетным. Наши эксперты помогут правильно оформить документы и не пропустить установленные сроки.

Как мы работаем

Регистрируетесь в сервисе и загружаете в личный кабинет отчеты в формате pdf, xls и CSV.

Налоговый консьерж рассчитывает финансовый результат по каждой закрытой сделке. Доходы от продажи пересчитываются по курсу Банка России на дату расчетов по продаже. Расходы на покупку - на дату расчетов по покупке. НДФЛ уплачивается с рублевой разницы.

Эксперт применяет законные способы уменьшения налоговой суммы: производит сальдирование расходов и доходов, применяет вычеты и льготы, учитывает прошлые убытки и пр.

Формируем пояснительную записку для налоговой на основании внесенных данных и помогаем с подачей документов, в том числе с отчетом о движении денежных средств.

Налоговый консьерж-сервис для трейдеров

В рамках тарифа вы получите:

Консультации по налогообложению инвестиционной деятельности, поддержка в течение года по стандартным типам вычетов.

Проверка документов на предмет ошибок в отчетах брокера, правомерность требований налоговых органов и т.д.

Учет дивидендов от иностранных источников — до 10 выплат.

Подготовка декларации 3-НДФЛ за один год и расчет налога к уплате/возврату — до 10 торговых операций по зарубежному брокеру.

Сальдирование финансового результата между разными брокерами внутри года. Учет убытков прошлых лет.

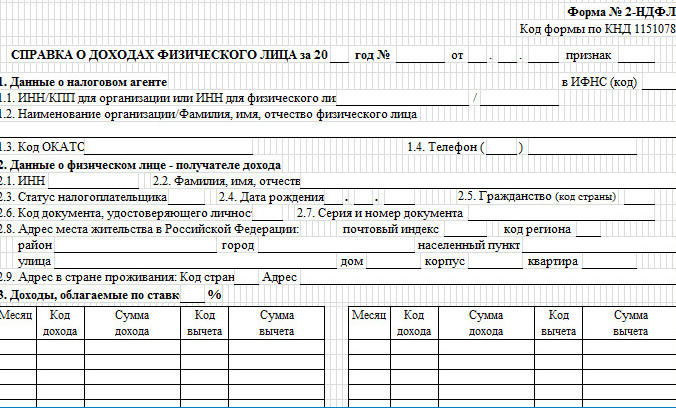

Справка о доходах и суммах налога: общая информация

Обязанность налогового агента выдать физическому лицу справку по указанной форме закреплена пунктом 3 статьи 230 НК РФ. Однако Налоговым кодексом не установлено, в какой форме работник должен подать заявление на получение такой справки, и в какой срок налоговый агент должен ее выдать. Нет и утвержденного порядка заполнения справки о доходах и суммах налога.

При этом для формы 2-НДФЛ (она сдается в ИФНС) предусмотрен порядок заполнения и представления в налоговые органы (утв. приказом ФНС от 15.10.20 № ЕД-7-11/753@). На наш взгляд, составлять справки о доходах и суммах налога по запросам работников нужно по тем же правилам, что и форму 2-НДФЛ. Во-первых, так будет проще для бухгалтера. Во-вторых, физлица нередко берут справки, чтобы представить их в инспекцию для получения налогового вычета. Логично предположить, что налоговикам проще проверить документ, оформленный привычным для них способом.

Что касается заявления физлица на выдачу справки, то каждая компания или ИП может разработать соответствующий бланк самостоятельно, либо принимать такие заявления в свободной форме. Многие работодатели выдают справки по устной просьбе сотрудников, и это не является нарушением.

Добавим, что налоговая ответственность за невыдачу работнику справки о доходах и суммах налога, либо за ее неправильное заполнение, не предусмотрена. В то же время за отказ представить физлицу такую справку существует административная ответственность.. Согласно статье 5.39 КоАП РФ штраф для должностных лиц составляет от 5 000 рублей до 10 000 рублей.

Общие требования к оформлению справки о доходах и суммах налога

Кто, когда и как составляет справку о доходах и суммах налога

Налоговые агенты: организации, предприниматели, нотариусы, адвокаты и представительства иностранных организаций в РФ, которые выплачивают физическим лицам зарплату, дивиденды и прочие виды доходов (ст. 226 НК РФ)

В каких случаях заполняется

По заявлению физического лица (п. 3 ст. 230 НК РФ)

За какой период составляется

За один календарный год. Если требуются сведения о доходах и суммах налога за два, три и т д. года, необходимо заполнить две, три и т д. справки.

Справка о доходах и суммах налога в случае, если физлицо получило доходы, облагаемые по разным ставкам

В отношении доходов, облагаемых по разным ставкам НДФЛ, оформляется одна справка.

Справка о доходах и суммах налога в ситуации, когда обнаружена ошибка в доходах и (или) в налоге или произведен перерасчет за период, по которому уже была выдана справка

Составление корректировочных и аннулирующих справок без заявления физлица не предусмотрено. Если после того, как были исправлены ошибки или сделан перерасчет, физлицо повторно запросит справку за тот же период, следует выдать справку с учетом исправлений и перерасчета.

Справка о доходах и суммах налога в случае, когда в середине года произошла реорганизация, после которой работник продолжил трудиться в данной компании

Работодатель должен выдать 2 справки: одну до момента реорганизации (налоговым агентом будет реорганизованная компания), вторую — после момента реорганизации (налоговым агентом будет компания, выдающая справку)

Кто выдаст физлицу справку о доходах и суммах налога, если компания — налоговый агент находится в процессе банкротства

Справку должен выдать арбитражный управляющий

Кто выдаст физлицу справку о доходах и суммах налога, если компания — налоговый агент ликвидирована

Справку можно получить через личный кабинет налогоплательщика на сайте ФНС России

Правила оформления справки о доходах и суммах налога физлица

В какой форме представляется справка о доходах и суммах налога

Налоговый агент оформляет справку на бумажном носителе. В личном кабинете налогоплательщика на сайте ФНС России можно получить справку в электронном виде, подписанную усиленной квалифицированной электронной подписью

Что не допускается при оформлении справки о доходах и суммах налога

Исправление ошибок с помощью корректирующего или иного аналогичного средства, двусторонняя печать, скрепление листов, приводящее к их порче, указание отрицательных числовых значений

Какими чернилами заполнять

Черного, фиолетового или синего цвета

Как вносить значения текстовых, числовых и кодовых показателей

Слева направо, начиная с первого (левого) знакоместа. В незаполненных знакоместах в правой части поля ставится прочерк

Если справка заполняется при помощи программного обеспечения, значения числовых показателей выравниваются по правому (последнему) знакоместу. При распечатке на принтере допустимо не обрамлять знакоместа и прочерки в незаполненных знакоместах

Какой шрифт использовать

Если справка заполняется на компьютере, то используется шрифт Courier New высотой 16 — 18 пунктов

Какими буквами заполнять текстовые поля

Что ставить, если какой-либо показатель отсутствует

Во всех знакоместах соответствующего поля ставится прочерк

Что указывать, если суммовое значение отсутствует

Как заполнить справку о доходах и суммах налога, если необходимая информация не умещается на одной странице

Заполняется необходимое количество страниц

Нужно ли заверять справку о доходах и суммах налога печатью налогового агента

Заполнение справки о доходах и суммах налога

Заголовок справки о доходах и суммах налога

Год, за который составляется справка.

Дата (число, номер месяца, год) составления справки. Указывается арабскими цифрами через точку. Пример: 02.06.2020.

Код муниципального образования, на территории которого находится организация или ее подразделение (согласно Общероссийскому классификатору территорий муниципальных образований ОК 033-2013, утв. приказом Росстандарта от 14.06.13 № 159-ст).

Поле состоит из 11 знакомест. Если код имеет 8 знаков, справа никакие символы не проставляются. Пример: 12445698.

Предприниматели на ПСН ставят код по месту осуществления деятельности.

Контактный телефон налогового агента

Заполняется как организациями, так и предпринимателями.

Если справку сдает правопреемник налогового агента, ставится ИНН правопреемника

Заполняется только организациями.

Если у организации есть обособленное подразделение, ставится КПП по месту нахождения этого подразделения.

Если справку сдает организация-правопреемник налогового агента, ставится КПП правопреемника

Юридические лица и обособленные подразделения указывают сокращенное наименование (при отсутствии — полное наименование) организации согласно учредительным документам.

Налоговые агенты — физические лица вписывают фамилию, имя, отчество (при наличии) согласно документу, удостоверяющему личность. Сокращения не допускаются. Двойная фамилия пишется через дефис. Пример: Иванов-Юрьев Алексей Михайлович.

Если отчитывается правопреемник, то указывается наименование реорганизованной организации либо ее обособленного подразделения

Форма реорганизации (ликвидация) код

Заполняется правопреемником налогового агента. Указывается код: для ликвидации — 0; для преобразования — 1; для слияния — 2; для разделения — 3; для присоединения — 5; для разделения с одновременным присоединением — 6.

Если организация составляет справку в отношении себя самой, поле не заполняется

ИНН/КПП реорганизованной организации

Заполняется правопреемником налогового агента. Указывается ИНН и КПП реорганизованной компании, либо ее обособленного подразделения.

Если организация составляет справку в отношении себя самой, поле не заполняется

Фамилия, имя, отчество физического лица согласно документу, удостоверяющему личность, без сокращений. Для указания ФИО физических лиц-иностранцев можно использовать латинский алфавит. Если отчество отсутствует, его можно не указывать

Код статуса физического лица:

- для резидентов РФ (кроме инос- транцев, трудящихся на основании патента) ставится 1;

- для нерезидентов РФ (в том числе для граждан стран, входящих в ЕАЭС) ставится 2;

- для нерезидентов РФ, признаваемых высококвалифицированными специалистами, ставится 3;

- для участников Государственной программы по оказанию содействия добровольному переселению в РФ соотечественников, проживающих за рубежом, не являющихся резидентами РФ, ставится 4;

- для беженцев и лиц, получивших временное убежище на территории России, не являющихся резидентами РФ, ставится 5;

- для иностранных граждан, работающих в России по найму на основании патента, ставится 6

Дата рождения физического лица (число, месяц, год) указывается арабскими цифрами через точку. Пример: 24.10.1972.

Гражданство (код страны)

Числовой код страны, гражданином которой является физическое лицо, согласно Общероссийскому классификатору стран мира (ОКСМ), утв. постановлением Госстандарта России от 14.12.01 № 529-ст. Примеры: 643 — код России, 804 — код Украины

При отсутствии у физического лица гражданства, ставится код страны, выдавшей документ, удостоверяющий личность

Код документа, удостоверяющего личность

Пример: для несовершеннолетнего физического лица ставится 03 — код свидетельства о рождении

Серия и номер документа

В заголовке указывается та ставка НДФЛ, в отношении которой заполняется данный раздел. Если в течение отчетного года физическому лицу выплачивались доходы по разным ставкам, данный раздел заполняется для каждой из ставок.

В разделе 3 указываются доходы, начисленные и фактически полученные физическим лицом (в денежной, натуральной форме и в виде материальной выгоды), а также профессиональные вычеты. Другие виды вычетов в данном разделе не указываются.

Полная сумма дохода (без налоговых вычетов) по соответствующему коду. Если в отношении дохода предусмотрены профессиональные вычеты, или доход облагается НДФЛ не в полном размере, напротив этого дохода указывается соответствующий код вычета

Заполняется только для доходов, в отношении которых предусмотрены профессиональные и инвестиционные вычеты, и в отношении доходов, которые облагаются НДФЛ не в полном размере согласно статье 217 НК РФ (например, стоимость подарков). Стандартные, имущественные и социальные вычеты в данном поле не отражаются.

Заполняется только для доходов, в отношении которых предусмотрены профессиональные и инвестиционные вычеты, и в отношении доходов, которые облагаются НДФЛ не в полном размере согласно статье 217 НК РФ (например, стоимость подарков). Стандартные, имущественные и социальные вычеты в данном поле не отражаются.

Сумма вычета не может превышать сумму дохода.

Если вычеты не предоставлялись, поле не заполняется.

Сумма вычетов по указанному коду. Число заполненных строк зависит от количества видов вычета, предоставленных физическому лицу.

Если вычеты не предоставлялись, поле не заполняется.

В разделе 5 отражаются суммы начисленного и фактически полученного дохода, а также суммы начисленного, удержанного и перечисленного НДФЛ по ставке, указанной в разделе 3.

Если в течение отчетного года физическому лицу выплачивались доходы по разным ставкам, данный раздел заполняется для каждой из ставок.

Общая сумма дохода

Общая сумма начисленного и фактически полученного дохода без учета вычетов, отраженных в разделах 3 и 4

Сумма налога исчисленная

Общая сумма начисленного НДФЛ

Сумма фиксированных авансовых платежей

Сумма фиксированных авансовых платежей, на которую уменьшается начисленный НДФЛ

Сумма налога удержанная

Общая сумма удержанного НДФЛ

Сумма налога перечисленная

Общая сумма перечисленного НДФЛ

Сумма налога, излишне удержанная налоговым агентом

Не возвращенная налоговым агентом излишне удержанная сумма НДФЛ, а также сумма переплаты по налогу, образовавшаяся из-за того, что налоговый статус физического лица в отчетном году изменился

Сумма налога, не удержанная налоговым агентом

Сумма начисленного НДФЛ, которую налоговый агент не удержал в отчетном году

Заключительная часть справки

Налоговый агент (ФИО)

Указывается полностью фамилия, имя, отчество (при наличии) физического лица, составившего справку

Если сумма кредитования небольшая, а предложение не предусматривает залога, банк может обойтись и без требования справки о доходах. Но в большинстве случаев кредитор все же просит заемщика подтвердить, что тот зарабатывает определенную сумму в месяц и может спокойно выплачивать обязательства. Без подтверждения дохода кредит могут не одобрить — банк способен посчитать такого заемщика неблагонадежным и неплатежеспособным. На этом этапе может возникнуть непонимание, какие именно документы нужны и что нужно сделать для их получения. Вариантов два: 2-НДФЛ или справка о доходе по форме банка.

Содержание статьи

Справка 2-НДФЛ

2-НДФЛ — оптимальный способ подтвердить платежеспособность: банки относятся к этой справке лояльнее.

Справка о доходе по форме банка

Когда используется

Что содержит

Формат справки определяет банк. Чаще всего в ней указываются следующие данные:

- Ф., И., О. сотрудника;

- должность;

- срок действия трудового договора;

- рабочий стаж на текущем месте;

- средний размер зарплаты за последние 12 месяцев;

- зарплата за последний год с разбивкой по месяцам.

Справку подписывают главный бухгалтер и руководитель предприятия, после чего она заверяется печатью. Без печати банк вряд ли примет документ как действительный. Бланк для справки выдает сам кредитор.

Справка по форме банка: плюсы и минусы

Возможность предоставить альтернативные доказательства платежеспособности полезна для людей, которые не работают официально. Но у такого способа подтверждения надежности есть ряд минусов и особенностей — их стоит учитывать еще до взятия кредита. Учтите: чем больше сумма, которую нужно взять, и чем сложнее условия, тем более строго банк будет оценивать финансовое положение заемщика. В особенности это касается ипотеки и автокредитов: они выдаются на большие суммы и длительный срок, а значит, в связи с такими кредитами банк несет больше рисков. Поговорим о преимуществах и недостатках справок по форме банка.

Преимущества

Основной плюс — возможность подтвердить платежеспособность, даже не будучи официально трудоустроенным. Документ увидят только представители банка, он охраняется банковской тайной и недоступен третьим лицам. Правда, есть сведения, что государство собирается расширить доступ ФНС к сведениям, охраняемым банковской тайной, — но пока такая практика не реализована. Кредитной организации бывает неважно, выплачивает ли работодатель сотрудника налоги, — в таком случае условия кредита не изменятся, если человек предоставит справку по форме банка. Но так происходит не всегда.

Недостатки

- увеличить процентную ставку на 1–6 %;

- уменьшить сумму кредитования;

- отказать в кредите;

- затребовать дополнительные свидетельства дохода.

К дополнительным подтверждениям можно отнести загранпаспорт с отметками о зарубежных поездках, документы на недвижимость или автомобиль в собственности и другие косвенные доказательства материального благополучия.

Стоит ли оформлять справку по форме банка

Что делать тем, кто работает неофициально

Есть люди, которые вовсе не оформляют трудовой договор и не делают записей в ТК. Это фрилансеры, специалисты, которые работают на аутсорсе, и иные сотрудники. Если такой человек не платит налоги, официально он вообще никак не связан с работодателем — а значит, не может предоставить даже справку по форме банка. Если такому человеку нужно получить кредит, он может пойти по одному из трех путей.

Найти подходящее предложение

Такое, для которого подтверждение дохода необязательно. Это в основном кредиты на небольшую сумму и на короткий срок, а также кредитные карты. Некоторые банки могут предлагать постоянным клиентам кредиты на льготных условиях, в том числе без подтверждения дохода. Правда, ипотеки и автокредита это обычно не касается.

Оформить самозанятость

В таком случае человек начинает платить налоги и через какое-то время может получить справку о налоговых отчислениях — она послужит доказательством. Некоторые банки работают с самозанятыми, даже предлагают им в кредит большие суммы — правда, процентная ставка все равно может быть повышенной из-за высокого риска.

Обратиться в МФО

Микрофинансовые организации менее строго относятся к платежеспособности клиентов: они стараются компенсировать риски за счет очень высоких процентных ставок. Мы не рекомендуем этот способ из-за его очень высокой стоимости: человек отдает намного больше, чем получает взаймы. К тому же проценты рассчитываются по дням, а значит, в них намного легче запутаться. Лучше обратитесь к альтернативным способам получения кредита — в МФО стоит идти, только если вариантов больше нет, и только если Вы уверены, что сможете выплатить заем.

ЭОС советует относиться к кредитованию со всей возможной внимательностью. Финансовая грамотность, дотошность в изучении условий и ответственность — лучший путь не допустить просроченных платежей, задолженностей и порчи кредитной истории. Из наших статей Вы можете больше узнать о кредитовании и выплате обязательств.

Если у Вас возникли вопросы, то мы готовы предложить анонимную консультацию. Воспользуйтесь услугой анонимный звонок и просто начните диалог с оператором. Доверительные отношения между оператором ЭОС и клиентом — залог успешного разрешения финансовых проблем.

Как работает анонимный звонок?

Позвоните на номер анонимной линии ЭОС

8 800 775 02 04

с 8:00 до 20:00 мск

Задайте все интересующие Вас вопросы

Получите консультацию оператора

Анонимная горячая линия.

Проконсультируйтесь по вопросам погашения задолженности в компании ЭОС, не раскрывая личных данных.

Список документов, которые требует банк для получения кредита внушителен, и далеко не последнее место в нем занимает справка 2 НДФЛ для кредита, поскольку часто является одним из основных документов. Данная справка показывает размер вашего дохода, тем самым демонстрируя платежеспособность, что важно для банка, выдающего потребительский кредит.

По справке будет видно, сколько денег вы получаете. Это важно, поскольку по правилам, банки не могут выдать вам кредит, если ежемесячный платеж составляет более 45% общего заработка.

3 последние буквы аббревиатуры обозначают – доход физических лиц. Его размер в России составляет 13% дохода каждого работника. Исчисляется он из каждой заработной платы. Если нужна справка 2 НДФЛ для кредита, то получить ее можно в бухгалтерии организации, сотрудником которой вы официально являетесь.

Что собой представляет справка 2 НДФЛ для кредита?

На основе этого документа банк получает информацию о платежеспособности клиента, а именно:

- Действительно ли заявитель работает в организации, указанной в анкете.

- Соблюдены ли требования к стажу на текущем месте.

- Размер официального дохода.

2 НДФЛ - справка, где указаны финансовые данные по сотруднику (его ежемесячная зарплата и налоги) и сведения о работодателе.

В документе указываются:

- Адрес организации, в которой трудится заемщик.

- Полное юридическое название организации и его реквизиты.

- ФИО работника, дата рождение и место проживания.

- В таблице приводятся суммы, которые ежемесячно получает работник и размер налогов.

- Внизу таблицы выводится общий размер дохода за обозначенный срок и сумма уплаченных налогов.

За какой период нужна справка 2 НДФЛ для кредита

Период 2 НФЛ для кредита банки запрашивают разный. Например, Сбербанк требует предоставление информации о зарплате за 6 месяцев.

Как сделать справку 2 НДФЛ для кредита?

Во-первых, необходимо узнать, какую именно справку требует банк. Возможно, достаточно будет свидетельства в свободной форме. Либо же кредитной организации необходим подтверждающий финансовые способности документ, оформленный по правилам организации-нанимателя. Необходимо выяснить этот вопрос перед подачей документов, чтобы не переделывать их потом.

Выданная справка 2 НДФЛ должна соответствовать следующим требованиям:

- Иметь на себе в специальном разделе подпись сотрудника, сделанную четко и синей ручкой с расшифровкой.

- Содержать дату в формате д/м/г.

- Печать организации в указанном месте (обозначено как М.П. (место для печати).

Для получения справки необходимо обратиться в бухгалтерию по месту работы, где ее обязаны выдавать по письменному запросу, а также готовить дважды в год для налоговой службы. Вместе со справкой банки обычно запрашивают дополнительный пакет документов. Минимальный набор включает паспорт и заявление на предоставление займа. Однако в список могут быть включены:

- копия трудовой книжки с печатью организации;

- выписка из личного дела для сотрудников органов государственного управления, органов внутренних дел и т.д.;

- военный билет;

- документы об образовании;

- справки о составе семьи и т.д.

Если вы подаете заявление в несколько банк на протяжении какого-то времени, нужно знать, сколько действительна справка 2 НДФЛ для кредита. Однако это зависит от банка. Один может потребовать документ недельной давности, тогда как другого удовлетворит справка, взятая вами полтора месяца назад.

Сколько действует справка 2 НДФЛ для кредита?

Документ желательно предоставить в банк сразу же после его получения. Срок действия справки 2 НДФЛ каждое финансовое учреждение устанавливает по-разному. Обычно ее принимают не позднее 30 дней с момента выдачи.

Как банк проверяет справку?

Часто те люди, у которых нет возможности взять такую справку по месту работы или у которых там указан недостаточно высокий доход идут на покупку справок, считая это единственно возможным вариантом получения кредита.

Однако насколько это безопасно? Банк проверяет такие справки 2 способами:

- с помощью службы безопасности;

- с помощью кредитного инспектора.

Кредитный инспектор принимает у вас документы в банке и проверяет их правильное заполнение, в частности:

- имя организации целиком и в сокращении;

- ваши имя, фамилию, отчество и дату рождения;

- наличие всех требуемых подписей и печатей;

- оформление справки.

Также он рассчитывает ваш ежемесячный доход с вычетом налога. Если в каком-либо пункте справка вызывает у инспектора сомнения, заявление на кредит не будет принято. Если же все в порядке, то данные со справки переносят в базу сведений.

Что касается службы безопасности, она проверяет справки выборочно. Однако вы никогда не знаете, сделает ли банк запрос именно по вашей справке.

Кроме этого, служба безопасности может сделать запрос в пенсионный фонд, в компанию-нанимателя или попросить предоставить копии документов с места работы о начислении зарплаты. Также при возникновении сомнений сотрудники банка изучают среднюю заработную плату в указанно отрасли, поэтому она не может быть завышена.

В крайнем случае сотрудники банка назначают встречу с руководителем компании, в которой работает потенциальный заемщик, чтобы подтвердить реальный заработок сотрудника.

Однако описанные проверки не происходят часто. Обычно банк идет на такие меры в отношении неплательщиков с большими просрочками. Если же со справкой на первый взгляд все в порядке, а выплаты вы осуществляете в срок, вряд ли у банка возникнут вопросы.

Можно ли купить 2 НДФЛ для получения кредита?

Получение кредита нередко требует предоставление справки о доходе. Тем, у кого нет возможности получить документ, некоторые организации предлагают его купить. Сколько стоит справка 2 НДФЛ? Сумма колеблется от 1500 до 3000 рублей. Компании предлагают заказать справку 2 НДФЛ для кредита со всеми печатями и реальными данными. Помимо этого, они обещают, что в случае, если служба безопасности начнет звонить по указанному в справке номеру телефона работодателя, то на том конце возьмут трубку и подтвердят достоверность информации.

Однако нет никаких гарантий, что финансовое учреждение не раскроет обман. Тем, кто хочет купить 2 НДФЛ для кредита, следует знать о последствиях:

Я вложила свои средства в брокерскую компанию. При вложении средств с меня не спрашивали откуда у меня такие доходы. В настоящее время я отзываю свои средства. Но брокер требует с меня подтверждение моих доходов. Какими документами и за какой период я смогу подтвердить свой доход? У меня хорошая официальная зарплата, поступает на зарплатную карту. Есть у меня также и неофициальный заработок, который поступает мне на другую банковскую карту. Вложения брокеру я делала из своих накоплений. Вложенные средства в совокупности составляют мою официальную зарплату за вычетом НДФЛ с 2014 года. Я состою в браке. Муж также работает. На иждивении детей и инвалидов нет. Есть ипотека, ежемесячный платеж по которой составляет 20% от моего официального заработка.

Ответы на вопрос:

Возьмите у работодателя справку 2-НДФЛ на себя.

И супруга попросите взять то же.

Этого достаточно брокеру.

Ст. 62 ТК РФ позволяет.

По письменному заявлению работника работодатель обязан не позднее трех рабочих дней со дня подачи этого заявления выдать работнику трудовую книжку в целях его обязательного социального страхования (обеспечения), копии документов, связанных с работой (копии приказа о приеме на работу, приказов о переводах на другую работу, приказа об увольнении с работы; выписки из трудовой книжки; справки о заработной плате, о начисленных и фактически уплаченных страховых взносах на обязательное пенсионное страхование, о периоде работы у данного работодателя и другое). Копии документов, связанных с работой, должны быть заверены надлежащим образом и предоставляться работнику безвозмездно.

Вы можете предоставить ему справку 2-НДФЛ о зарплате.

Однако, если это всего лишь уловка, чтобы не выплачивать вам деньги, возможно это мошенник (ст 159 УК РФ), тогда вам придется обращаться в полицию.

Вложенные средства в совокупности составляют мою официальную зарплату за вычетом НДФЛ с 2014 года.

---брокер не имеет права требовать такие сведения, это не его дело.

Федеральный закон от 22.04.1996 N 39-ФЗ (ред. от 03.07.2016) "О рынке ценных бумаг"

""Статья 3. Брокерская деятельность

(в ред. Федерального закона от 28.12.2002 N 185-ФЗ)

(см. текст в предыдущей "редакции")

""1. Брокерской деятельностью признается деятельность по исполнению поручения клиента (в том числе эмитента эмиссионных ценных бумаг при их размещении) на совершение гражданско-правовых сделок с ценными бумагами и (или) на заключение договоров, являющихся производными финансовыми инструментами, осуществляемая на основании возмездных договоров с клиентом (далее - договор о брокерском обслуживании).

(в ред. Федерального закона от 29.06.2015 N 210-ФЗ)

(см. текст в предыдущей "редакции")

Профессиональный участник рынка ценных бумаг, осуществляющий брокерскую деятельность, именуется брокером.

В случае оказания брокером услуг по размещению эмиссионных ценных бумаг брокер вправе приобрести за свой счет не размещенные в срок, предусмотренный договором, ценные бумаги.

""2. Брокер должен выполнять поручения клиентов добросовестно и в порядке их поступления. Сделки, осуществляемые по поручению клиентов, во всех случаях подлежат приоритетному исполнению по сравнению с дилерскими операциями самого брокера при совмещении им деятельности брокера и дилера.

В случае, если конфликт интересов брокера и его клиента, о котором клиент не был уведомлен до получения брокером соответствующего поручения, привел к причинению клиенту убытков, брокер обязан возместить их в порядке, установленном гражданским законодательством Российской Федерации.

2.1. Если это предусмотрено договором о брокерском обслуживании, брокер вправе совершать сделки с ценными бумагами и заключать договоры, являющиеся производными финансовыми инструментами, одновременно являясь коммерческим представителем разных сторон в сделке, в том числе не являющихся предпринимателями.

(п. 2.1 введен Федеральным законом от 21.11.2011 N 327-ФЗ)

2.2. Обязательства, возникшие из договора, заключенного не на организованных торгах, каждой из сторон которого является брокер, не прекращаются совпадением должника и кредитора в одном лице, если обязательства сторон исполняются за счет разных клиентов или третьими лицами в интересах разных клиентов. Брокер не вправе заключать указанный договор, если его заключение осуществляется во исполнение поручения клиента, не содержащего цену договора или порядок ее определения. Последствием совершения сделки с нарушением требований, установленных настоящим пунктом, является возложение на брокера обязанности возместить клиенту убытки.

(п. 2.2 введен Федеральным законом от 21.11.2011 N 327-ФЗ)

""3. Денежные средства клиентов, переданные ими брокеру для совершения сделок с ценными бумагами и (или) заключения договоров, являющихся производными финансовыми инструментами, а также денежные средства, полученные брокером по таким сделкам и (или) таким договорам, которые совершены (заключены) брокером на основании договоров с клиентами, должны находиться на отдельном банковском счете (счетах), открываемом (открываемых) брокером в кредитной организации (специальный брокерский счет). Брокер обязан вести учет денежных средств каждого клиента, находящихся на специальном брокерском счете (счетах), и отчитываться перед клиентом. На денежные средства клиентов, находящиеся на специальном брокерском счете (счетах), не может быть обращено взыскание по обязательствам брокера. Брокер не вправе зачислять собственные денежные средства на специальный брокерский счет (счета), за исключением случаев их возврата клиенту и/или предоставления займа клиенту в порядке, установленном настоящей статьей.

(в ред. Федерального закона от 25.11.2009 N 281-ФЗ)

(см. текст в предыдущей "редакции")

Брокер, являющийся участником клиринга, по требованию клиента обязан открыть отдельный специальный брокерский счет для исполнения и (или) обеспечения исполнения обязательств, допущенных к клирингу и возникших из договоров, заключенных за счет такого клиента.

(абзац введен Федеральным законом от 29.06.2015 N 210-ФЗ)

Брокер вправе использовать в своих интересах денежные средства, находящиеся на специальном брокерском счете (счетах), если это предусмотрено договором о брокерском обслуживании, гарантируя клиенту исполнение его поручений за счет указанных денежных средств или их возврат по требованию клиента. Денежные средства клиентов, предоставивших право их использования брокеру в его интересах, должны находиться на специальном брокерском счете (счетах), отдельном от специального брокерского счета (счетов), на котором находятся денежные средства клиентов, не предоставивших брокеру такого права. Денежные средства клиентов, предоставивших брокеру право их использования, могут зачисляться брокером на его собственный банковский счет.

Требования настоящего пункта не распространяются на кредитные организации.

""4. Брокер вправе предоставлять клиенту в заем денежные средства и/или ценные бумаги для совершения сделок купли-продажи ценных бумаг при условии предоставления клиентом обеспечения. Сделки, совершаемые с использованием денежных средств и/или ценных бумаг, переданных брокером в заем, именуются маржинальными сделками.

(в ред. Федерального закона от 29.06.2015 N 210-ФЗ)

(см. текст в предыдущей "редакции")

Условия договора займа, в том числе сумма займа или порядок ее определения, могут быть определены договором о брокерском обслуживании. При этом документом, удостоверяющим передачу в заем определенной денежной суммы или определенного количества ценных бумаг, признается отчет брокера о совершенных маржинальных сделках или иной документ, определенный условиями договора.

Брокер вправе взимать с клиента проценты по предоставляемым займам. В качестве обеспечения обязательств клиента по предоставленным займам брокер вправе принимать только денежные средства и (или) ценные бумаги.

(в ред. Федерального закона от 29.06.2015 N 210-ФЗ)

(см. текст в предыдущей "редакции")

Ценные бумаги и иное имущество клиента, находящиеся в распоряжении брокера, в том числе имущество, являющееся обеспечением обязательств клиента по предоставленным брокером займам, подлежат переоценке брокером в порядке и на условиях, которые установлены Банком России. Переоценке подлежат также требования по сделкам, заключенным за счет клиента.

(в ред. Федерального закона от 29.06.2015 N 210-ФЗ)

(см. текст в предыдущей "редакции")

В случаях невозврата в срок суммы займа и (или) занятых ценных бумаг, неуплаты в срок процентов по предоставленному займу, а также в случаях, предусмотренных договором о брокерском обслуживании, брокер обращает взыскание на денежные средства и (или) ценные бумаги, выступающие обеспечением обязательств клиента по предоставленным брокером займам, во внесудебном порядке путем реализации таких ценных бумаг на организованных торгах.

(в ред. Федеральных законов от 21.11.2011 N 327-ФЗ, от 29.06.2015 N 210-ФЗ)

(см. текст в предыдущей "редакции")

Абзац утратил силу. - Федеральный закон от 29.06.2015 N 210-ФЗ.

(см. текст в предыдущей "редакции")

""4.1. Если в качестве обеспечения обязательств клиента перед брокером, в том числе по предоставленным брокером займам, предоставляются ценные бумаги, такие ценные бумаги должны соответствовать критериям ликвидности, установленным нормативными актами Банка России.

(п. 4.1 введен Федеральным законом от 29.06.2015 N 210-ФЗ)

""5. Брокер вправе приобретать ценные бумаги, предназначенные для квалифицированных инвесторов, и заключать договоры, являющиеся производными финансовыми инструментами, предназначенными для квалифицированных инвесторов, только если клиент, за счет которого совершается такая сделка (заключается такой договор), является квалифицированным инвестором в соответствии с пунктом 2 статьи 51.2 настоящего Федерального закона (далее - квалифицированные инвесторы в силу федерального закона) или признан этим брокером квалифицированным инвестором в соответствии с настоящим Федеральным законом. При этом ценная бумага или производный финансовый инструмент считаются предназначенными для квалифицированных инвесторов, если в соответствии с нормативными актами Банка России сделки с такими ценными бумагами (договоры, являющиеся такими производными финансовыми инструментами) могут совершаться (заключаться) исключительно квалифицированными инвесторами или за счет квалифицированных инвесторов. Квалифицированные инвесторы в силу федерального закона и лица, признанные квалифицированными инвесторами в соответствии с настоящим Федеральным законом, именуются квалифицированными инвесторами.

(см. текст в предыдущей "редакции")

""6. Последствиями совершения брокером сделок с ценными бумагами и заключения договоров, являющихся производными финансовыми инструментами, в нарушение требования пункта 5 настоящей статьи, в том числе в результате неправомерного признания клиента квалифицированным инвестором, являются:

1) возложение на брокера обязанности по приобретению за свой счет у клиента ценных бумаг по требованию клиента и по возмещению клиенту всех расходов, понесенных при совершении указанных сделок, включая расходы на оплату услуг брокера, депозитария и биржи;

""2) возложение на брокера обязанности по возмещению клиенту убытков, причиненных в связи с заключением и исполнением договоров, являющихся производными финансовыми инструментами, в том числе всех расходов, понесенных клиентом при совершении указанных сделок, включая расходы на оплату услуг брокера, биржи.

(п. 6 в ред. Федерального закона от 25.11.2009 N 281-ФЗ)

(см. текст в предыдущей "редакции")

7. В случае, предусмотренном подпунктом 1 пункта 6 настоящей статьи, покупка ценных бумаг осуществляется по наибольшей из следующих цен: цены приобретения этой ценной бумаги или рыночной цены на дату заявления клиентом требования, предусмотренного подпунктом 1 пункта 6 настоящей статьи.

(п. 7 введен Федеральным законом от 06.12.2007 N 334-ФЗ)

8. Иск о применении последствий, предусмотренных пунктом 6 настоящей статьи, может быть предъявлен клиентом в течение одного года с даты получения им соответствующего отчета брокера о совершенных сделках.

Читайте также: