Как делать бухгалтерскую справку корректировку документа в 1с упп

Обновлено: 28.04.2024

Вопрос клиента: Как в 1С:Бухгалтерия выполнить переход на ФСБУ 6/2020?

В связи с началом применения ФСБУ 6/2020 последствия изменения учетной политики отражаются по выбору организации:

ретроспективно - как если бы стандарт применялся с момента возникновения затрагиваемых им фактов хозяйственной жизни (п. 48 ФСБУ 6/2020);

в упрощенном порядке. Для этого на конец года, предшествующего году, с которого применяется стандарт, достаточно единовременно скорректировать балансовую стоимость основных средств с отнесением разницы на нераспределенную прибыль (п. п. 49, 50 ФСБУ 6/2020).

Организация с упрощенным учетом может начать применять ФСБУ 6/2020 перспективно (п. 51 ФСБУ 6/2020), то есть:

только в отношении фактов хозяйственной жизни, имевших место после начала применения стандарта;

без корректировки сформированных ранее данных бухгалтерского учета;

без пересчета сравнительных показателей отчетности прошлых лет.

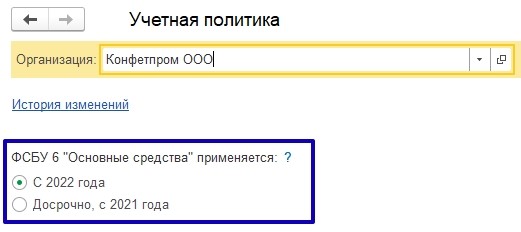

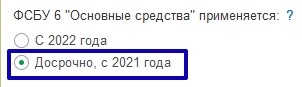

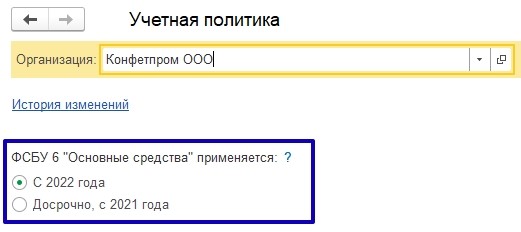

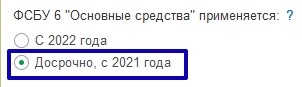

В 1С:Бухгалтерия 8 начиная с релиза 3.0.96 поддерживается упрощенный порядок перехода на ФСБУ 6, а также частично автоматизирован переход на применение нового стандарта. Причем новый стандарт может применяться в программе либо с 2022 года (обязательно), либо раньше, с 2021 года (по желанию организации).

В настройке учетной политики появилась возможность указать с какого года организация применяет нормы ФСБУ 6/2020:

Досрочно, с 2021 года;

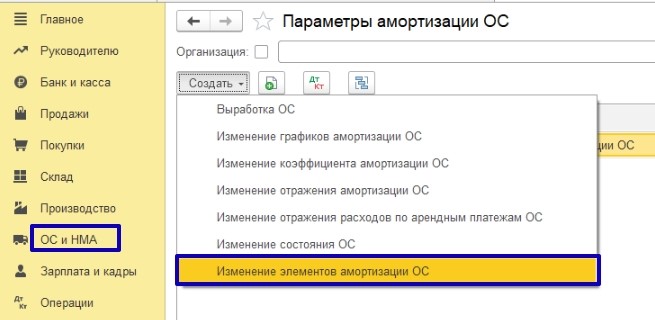

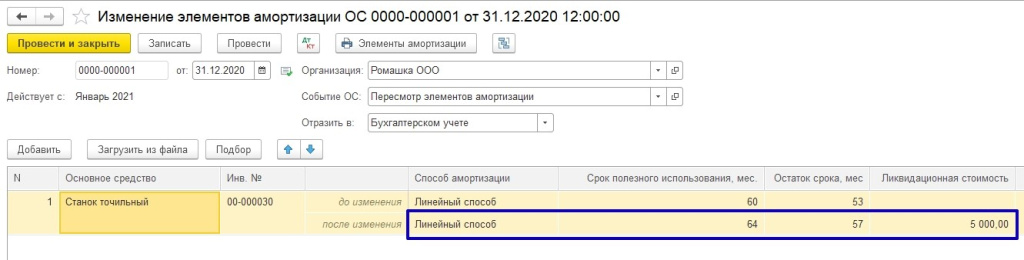

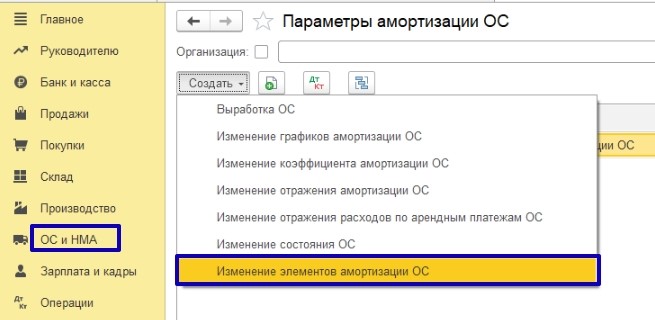

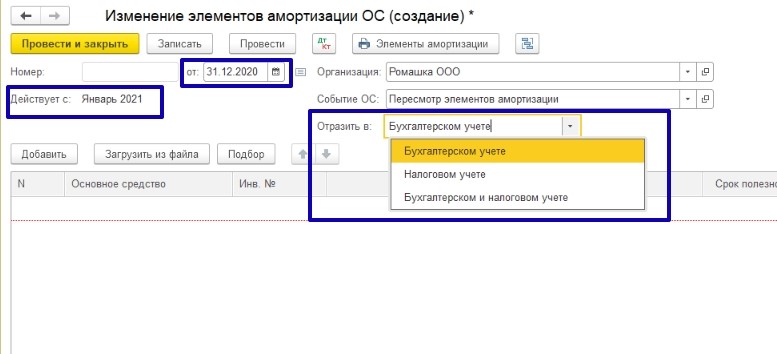

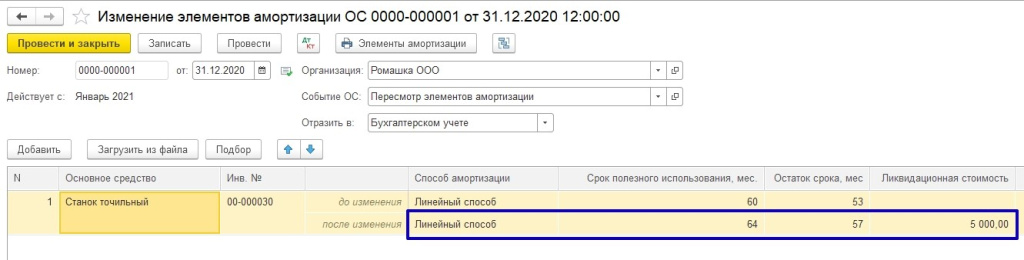

В связи с переходом в бухгалтерском учете на нормы ФСБУ 6/2020 компания может принять решение о проверке и пересмотре элементов амортизации объектов основных средств на соответствие условиям использования.

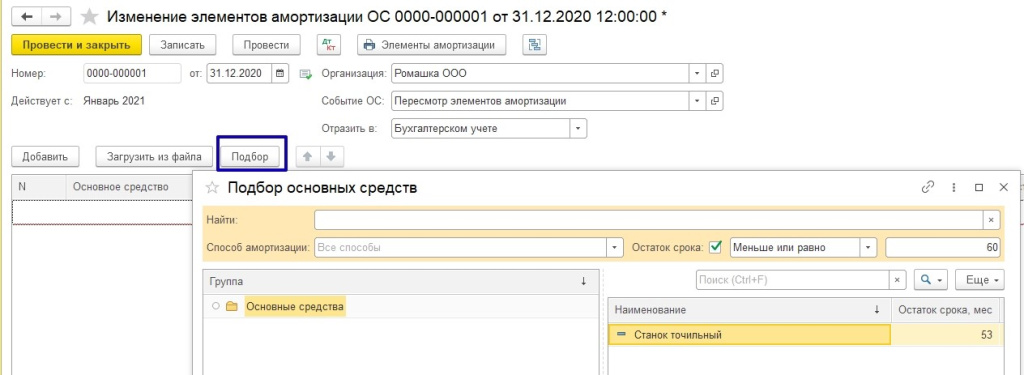

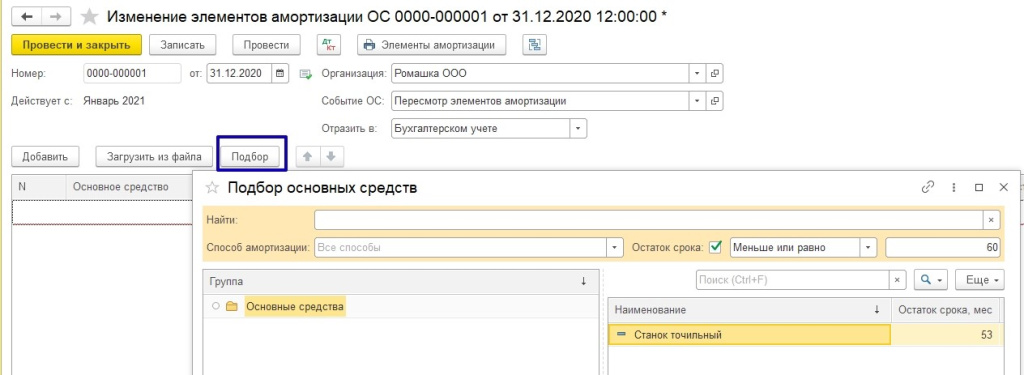

При заполнении документа можно воспользоваться функцией подбора. Подбирать основные средства можно по наименованию, по способу амортизации (в бухгалтерском учете), а также по остатку срока полезного использования (в бухгалтерском учете):

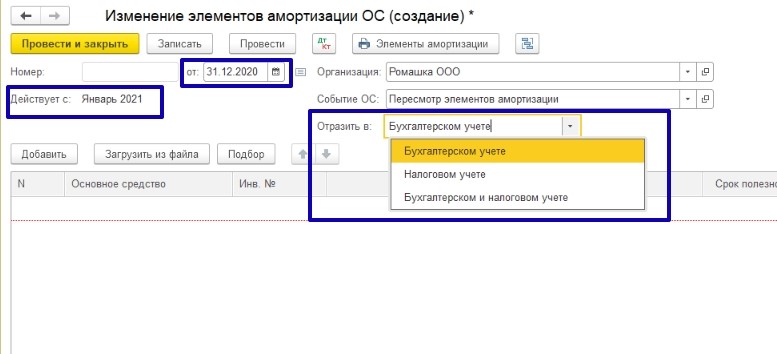

Способ начисления амортизации (исключение - переход с линейного способа на способ начисления амортизации пропорционально объему продукции (работ) в программе не поддерживается);

Оставшийся срок полезного использования или объем работ;

Согласно требованиям нового стандарта, элементы амортизации основных средств следует проверять на их соответствие условиям использования ОС в конце каждого года и при необходимости изменять. Рекомендуется выполнить такую проверку и перед переходом на ФСБУ 6/2020.

Операция перехода на ФСБУ 6 автоматически корректирует накопленную амортизацию с отнесением разницы на нераспределенную прибыль. Пересчет выполняется только по тем основным средствам, амортизация по которым начисляется линейным способом.

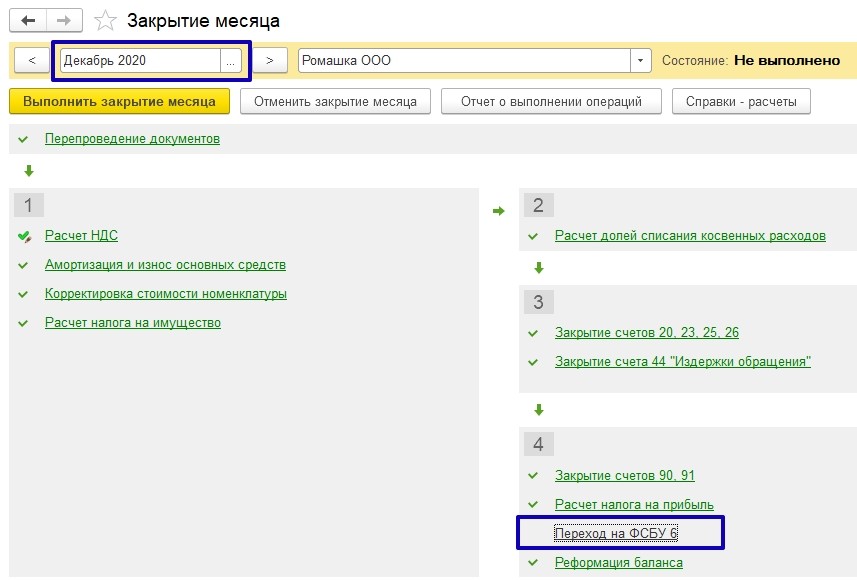

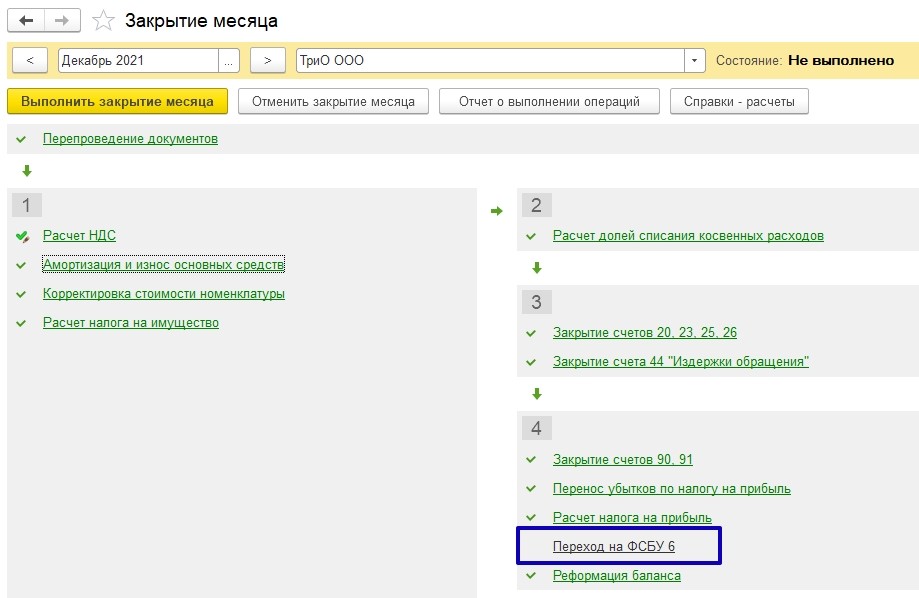

Для организаций, которые переходят на новый стандарт с 2022 года, эта регламентная операция будет в закрытии месяца в декабре 2021 г., кто перешел на новый стандарт с 2021 года, эта регламентная операция появилась в декабре 2020 года.

Пример № 1– Перспективный переход на ФСБУ 6/2020

С 2021 года переходит на применение ФСБУ 6/2020, последствия изменения учетной политики отображает перспективно.

Элементы амортизации для станка не пересматриваются, ликвидационная стоимость равна нулю.

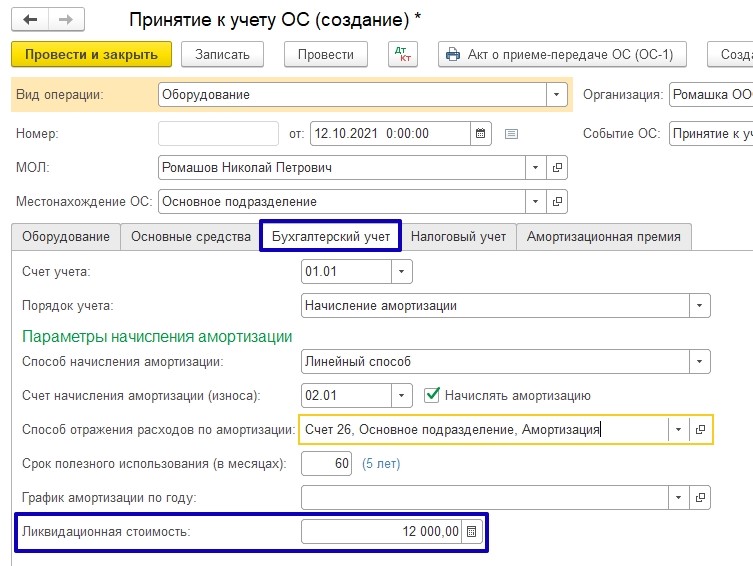

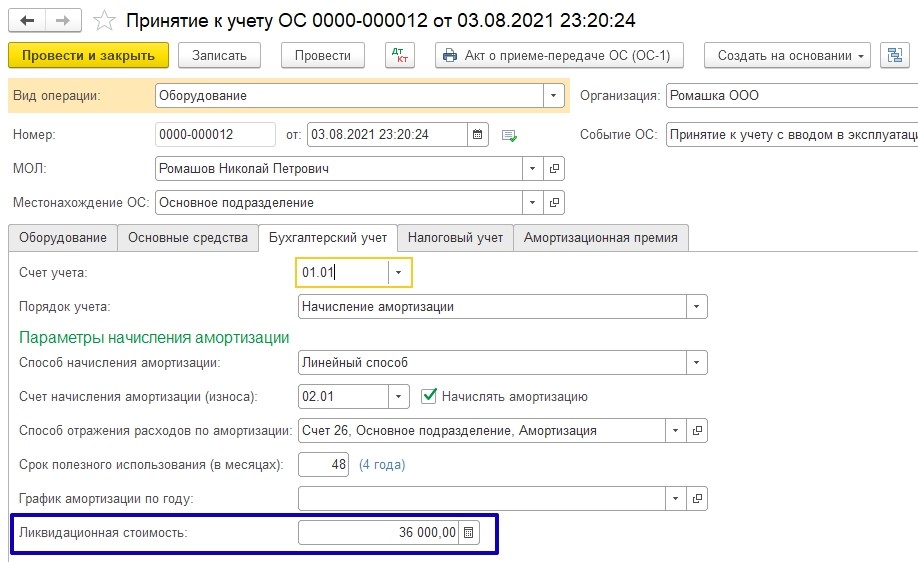

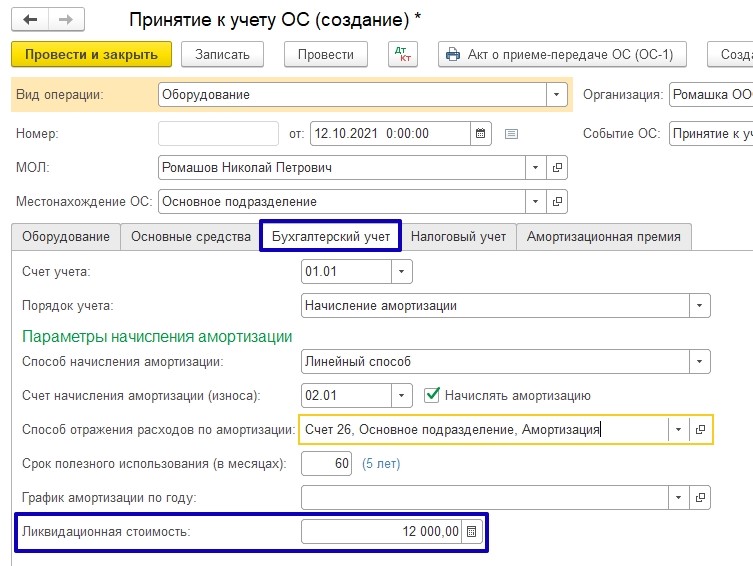

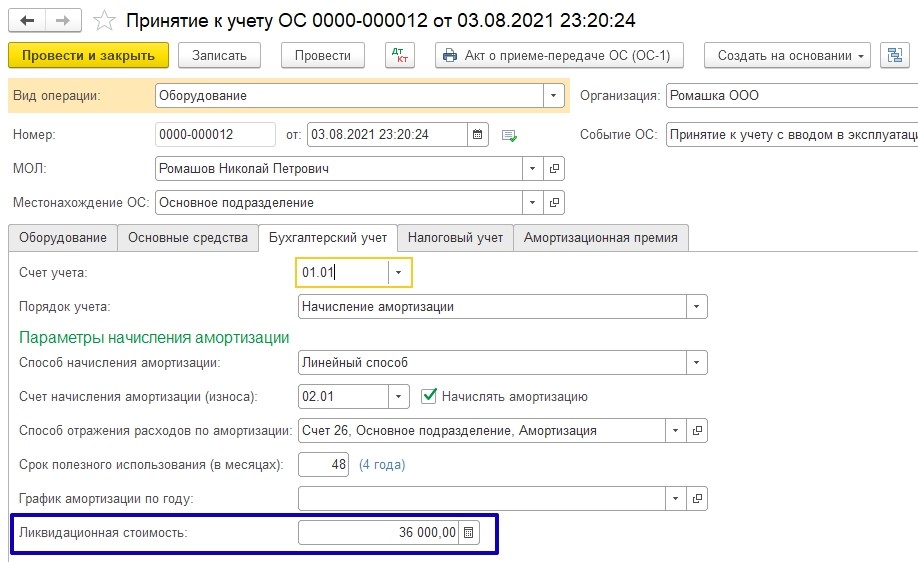

В августе организация приобретает новый объект ОС - Станок деревообрабатывающий стоимостью 180 000 руб. (в т.ч. НДС – 20%). Срок полезного использования в бухгалтерском и налоговом учете – 48 мес. Определена ликвидационная стоимость, которая составляет 36 000 руб.

В организации применяется линейный способ начисления амортизации как для бухгалтерского, так и для налогового учета.

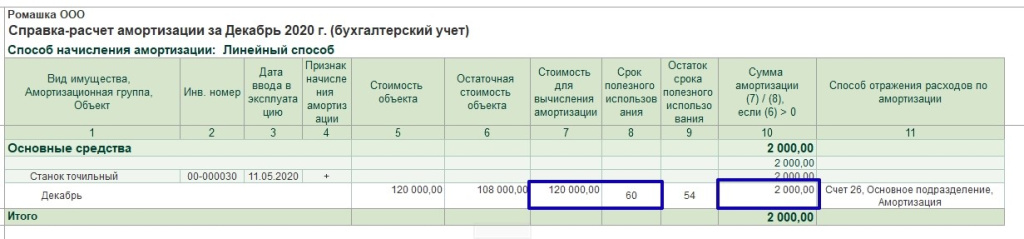

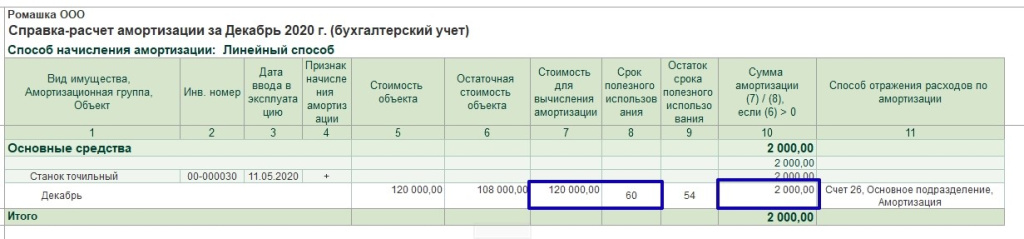

В 2020 году амортизация рассчитывалась исходя из первоначальной стоимости и срока полезного использования (120 000 руб. / 60 мес. = 2 000 руб / мес):

Выполнена настройка учетной политики по переходу на ФСБУ 6/2020 досрочно:

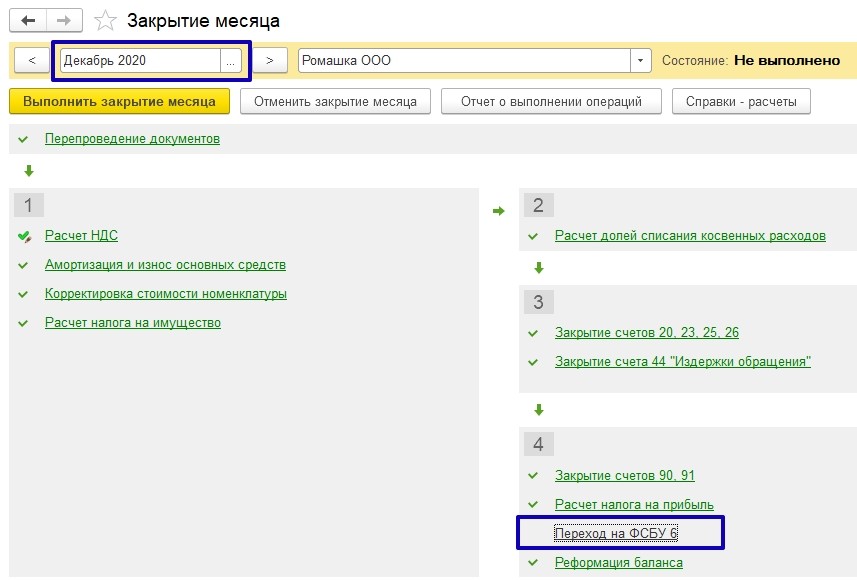

В закрытии месяца за декабрь 2020 года появилась регламентная операция Переход на ФСБУ 6:

Но даже если эта регламентная операция будет выполнена, балансовая стоимость точильного станка пересчитываться не будет, потому что элементы амортизации по этому ОС не меняются.

С 2021 года амортизация точильного станка будет рассчитываться по-новому – как отношение разности между балансовой и ликвидационной стоимостью объекта ОС к величине оставшегося срока его полезного использования. Таким образом, в январе 2021 года сумма амортизации станка составляет 2 000 руб. (Балансовая стоимость – Ликвидационная стоимость / Оставшийся срок полезного использования – (106 000 руб. – 0 руб. / 53 мес.):

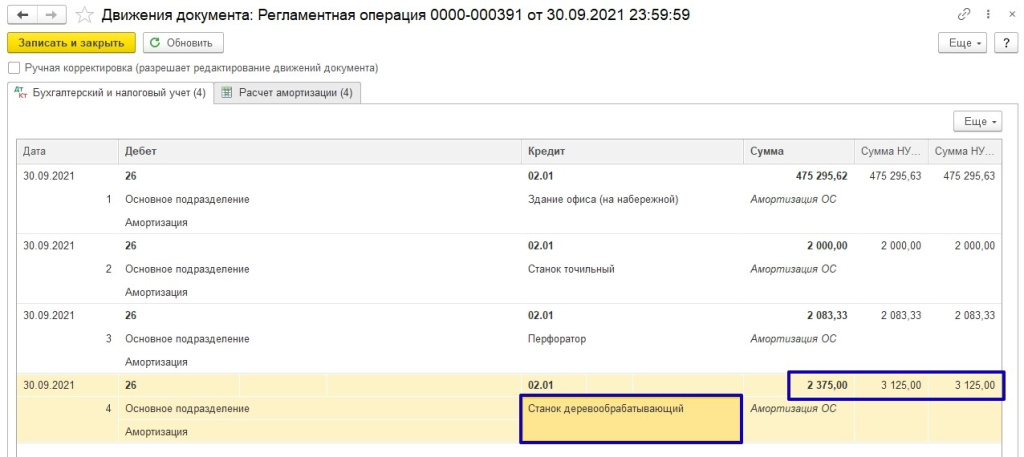

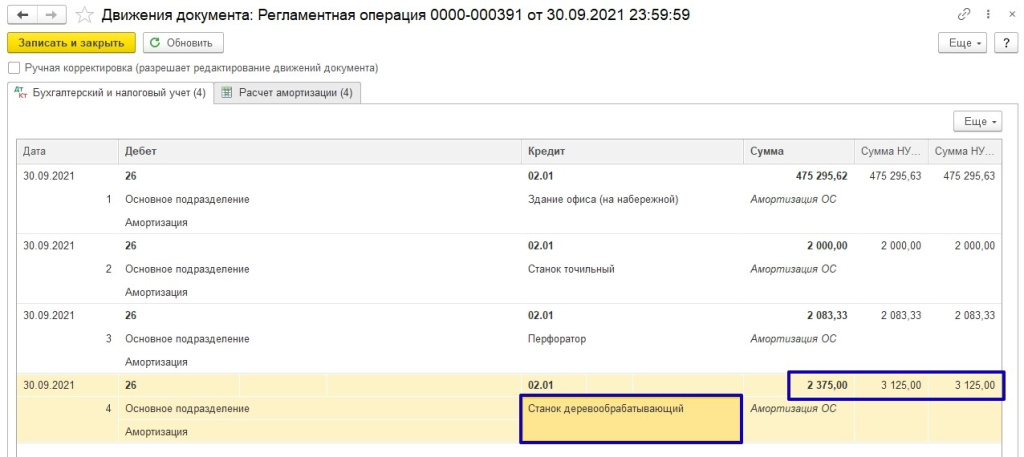

После выполнения регламентной операции по начислению амортизации сумма амортизации по бухгалтерскому учету отличается от суммы амортизации по налоговому учету:

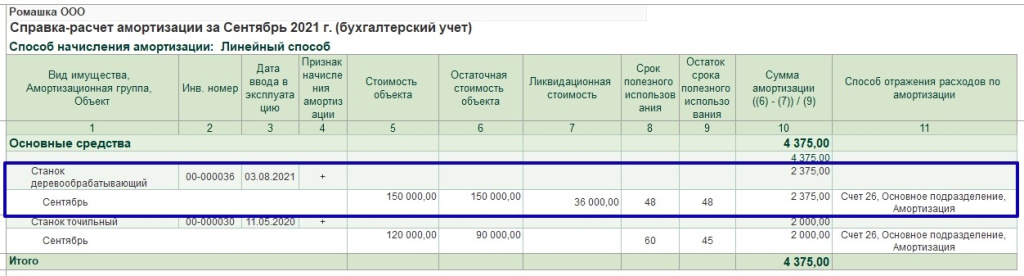

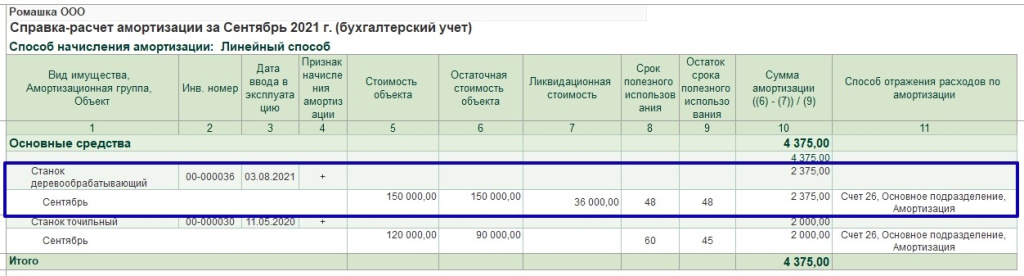

Детальный расчет амортизации в бухгалтерском учете приведен в Справке-расчете амортизации:

Остаточная стоимость (балансовая стоимость) - 150 000 руб. (графа 6);

Ликвидационная стоимость - 36 000 руб. (графа 7);

Оставшийся СПИ - 48 месяцев (графа 9);

Сумма амортизации - (150 000 руб. - 36 000 руб.) / 48 мес. = 2 375 руб. (графа 10).

В налоговом учете при линейном способе сумма ежемесячной амортизации определяется как произведение его первоначальной стоимости и нормы амортизации, определенной для данного объекта.

Норма амортизации - величина, обратная сроку полезного использования объекта ОС, выраженная в процентах (п. 2 ст. 259.1 НК РФ).

Ликвидационная стоимость при этом не учитывается, поэтому сумма амортизации деревообрабатывающего станка для целей налогообложения прибыли составляет 3 125 руб. (150 000 руб. / 48 мес.).

Далее рассмотрим, как в программе выполняется автоматический пересчет балансовой стоимости.

Пример № 2 – Упрощенный переход на ФСБУ 6/2020

Организация находится на основной системе налогообложения, является плательщиком НДС, переходит на ФСБУ 6 в упрощенном порядке с 2022 года.

Основные средства, которые числятся на балансе на конец 2021 года, превышают стоимостной лимит, установленный организацией с 2022 года.

Для всех объектов ОС применяется линейный способ начисления амортизации.

Перед переходом на новый стандарт необходимо проанализировать основные средства, для которых необходимо изменить элементы амортизации.

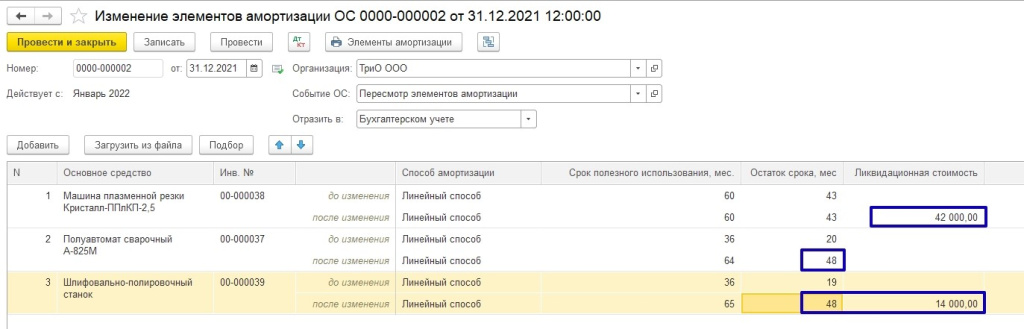

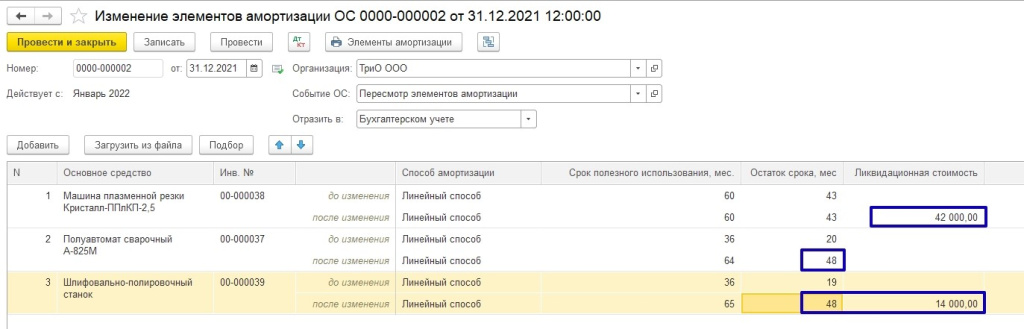

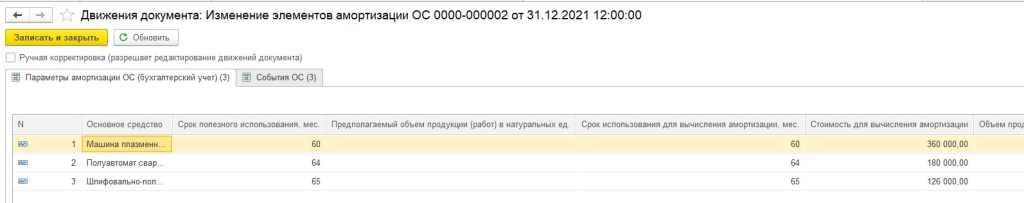

В документе указываются основные средства, для которых нужно изменить элементы амортизации:

Например, для машины плазменной резки добавлена ликвидационная стоимость 42 000 руб., у сварочного полуавтомата увеличен срок полезного использования до 48 мес., у шлифовально-полировочного станка появилась ликвидационная стоимость и пересмотрен СПИ.

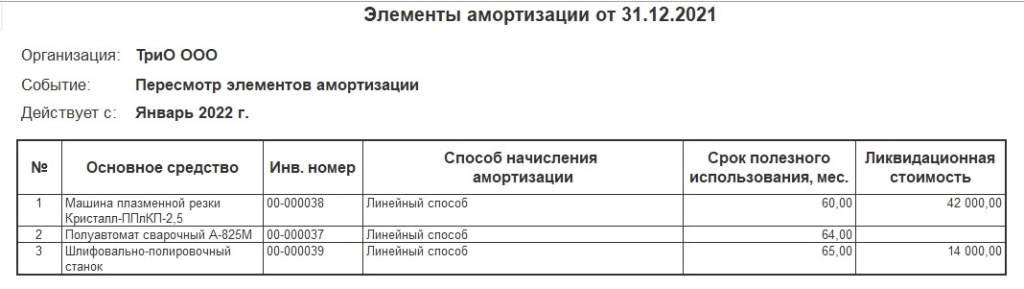

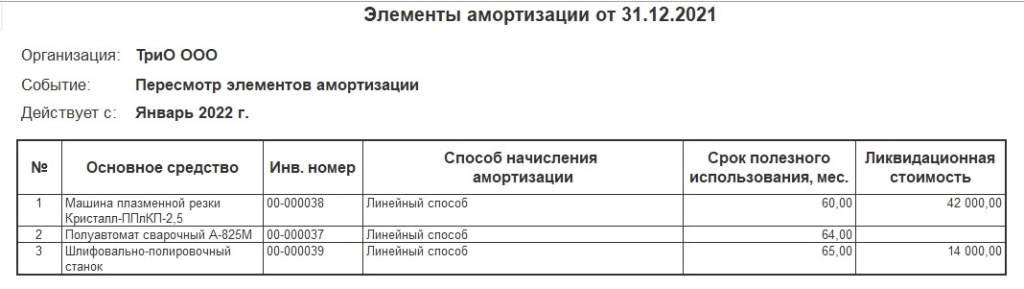

Из документа можно вывести печатную форму справки-расчёта, из которой будут видны все изменения:

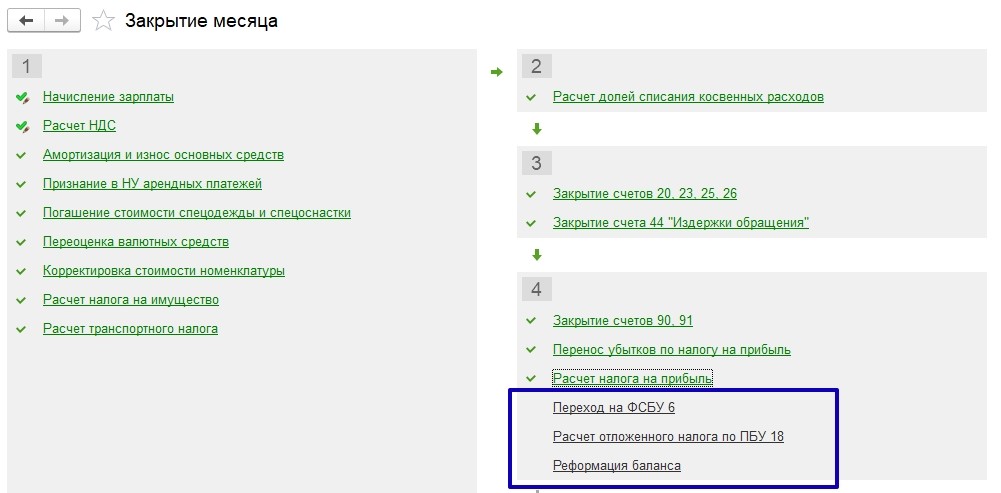

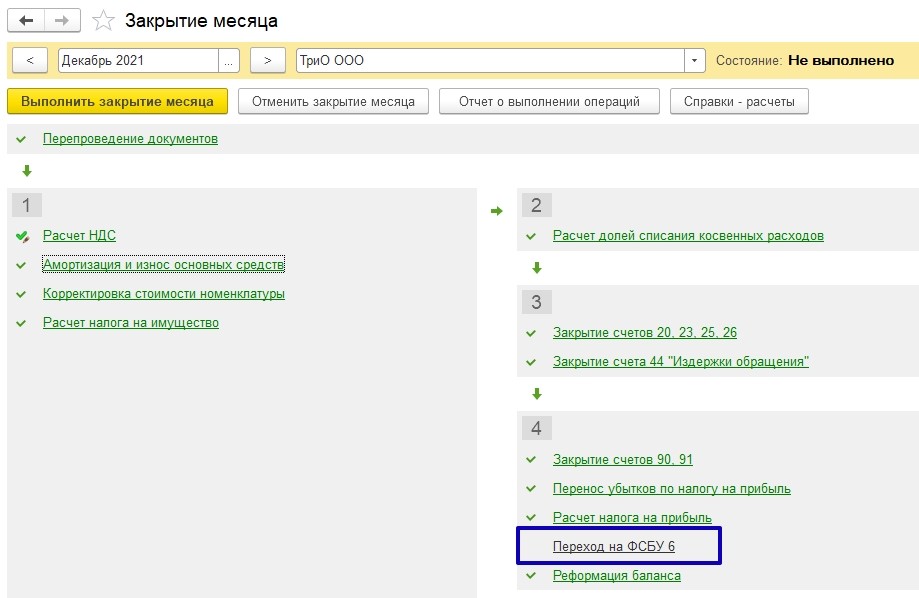

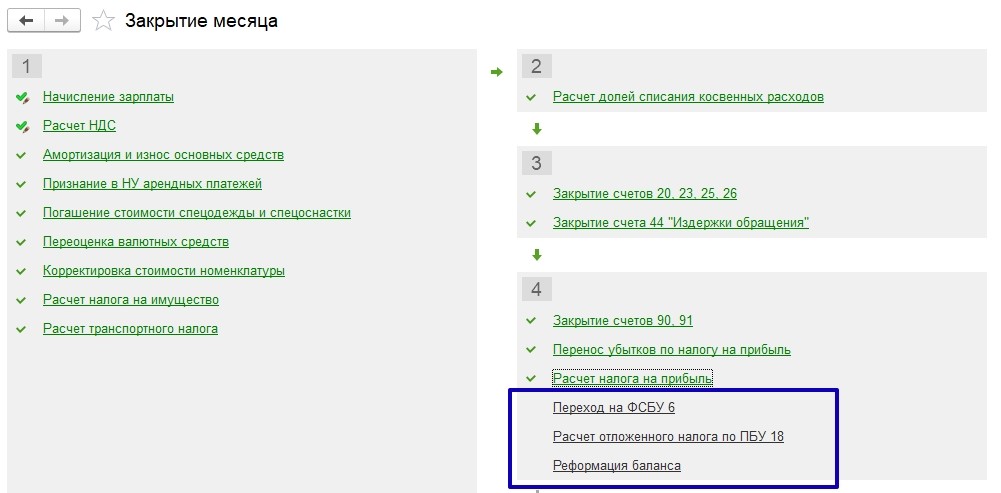

Для выполнения регламентной операции Переход на ФСБУ 6 рекомендуется сначала отменить регламентные операции, которые следуют за Переходом на ФСБУ 6 (Расчет отложенного налога по ПБУ/18, если организация применяет ПБУ 18/02, и Реформацию баланса):

Затем следует выполнить Переход на ФСБУ 6 и все следующие за ним операции - каждую операцию поочередно.

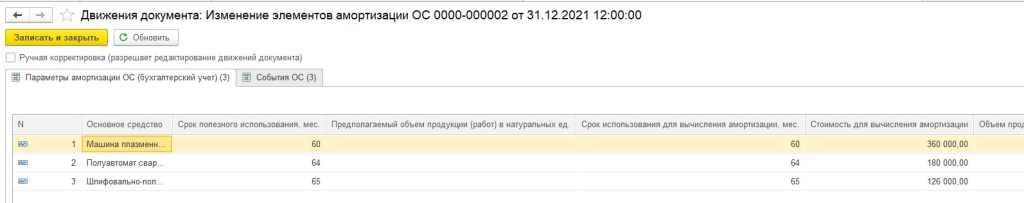

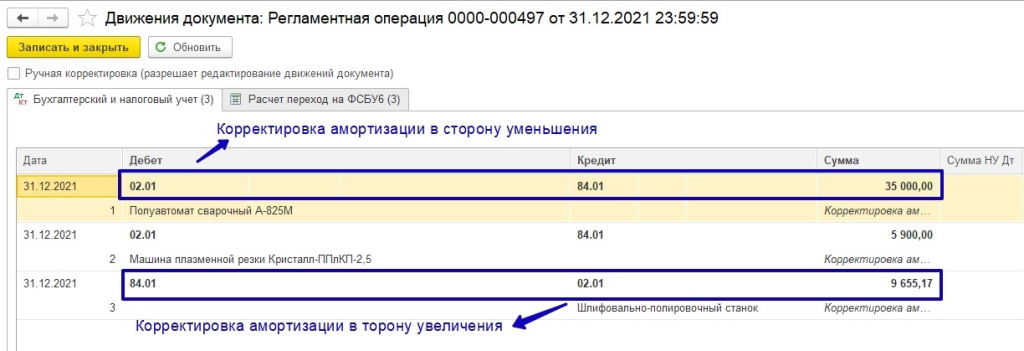

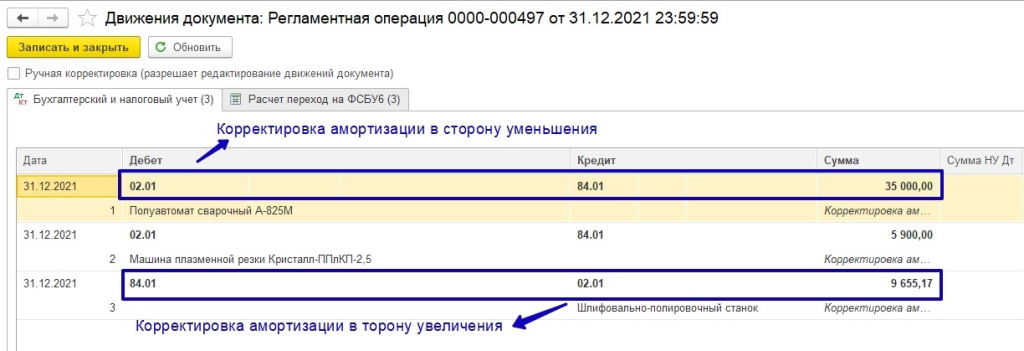

Упрощенный порядок перехода на ФСБУ 6/2020 заключается в единовременной корректировке балансовой стоимости ОС на начало отчетного периода с отнесением разницы на нераспределенную прибыль.

При этом балансовой стоимостью ОС считается их первоначальная стоимость (с учетом переоценок), признанная до начала применения ФСБУ 6/2020 за вычетом накопленной амортизации.

А накопленная амортизация рассчитывается по правилам ФСБУ 6/2020 исходя из указанной первоначальной стоимости, ликвидационной стоимости и соотношения истекшего и оставшегося срока полезного использования.

Детальный расчет сумм корректировок приведен в Справке-расчете корректировки амортизации при переходе на ФСБУ 6:

Первоначальная стоимость объекта - 126 000 руб. (графа 4);

Ликвидационная стоимость - 14 000 руб. (графа 5);

СПИ после перехода на ФСБУ 6/2020 - 29 мес. (графа 7);

Истекший СПИ - 17 месяцев (графа 8);

Сумма амортизации по ФСБУ 6/2020 – 65 655,17 руб. ((126 000 руб. - 14 000 руб.) / 29 мес. х 17 мес.) (графа 10);

Начисленная амортизация до перехода компании на ФСБУ 6/2020 - 56 000 руб. (графа 9);

Корректировка амортизации в сторону увеличения – 9 655,17 руб. (65 655,17 руб. - 56 000 руб.) (графа 11).

Аналогичным образом рассчитываются корректировки амортизации для других ОС, по которым менялись элементы амортизации перед переходом на ФСБУ 6/2020.

При проведении регламентной операции Переход на ФСБУ 6 формируются бухгалтерские проводки:

Начиная с января 2022 года амортизация ОС уже считается по правилам ФСБУ 6/2020 исходя из пересмотренных элементов амортизации.

Сразу следует оговорить две вещи:

- Заполнение движений;

- Регистры бухгалтерии;

- Регистры накопления;

- Регистры сведений.

На основании внешнего вида документа, мы можем сделать вывод, о том, что он не предназначен для внесения корректировок в записи регистров расчета.

Настройка состава регистров

Нажатие на эту кнопку открывает форму подбора тех регистров, информацию в которых мы собираемся редактировать (Рис.3).

Аналогичную функцию выполняет одноименная кнопке команда, прописанная на каждой из трех закладок с типами регистров.

Активация этого флажка открывает табличную часть, в которой пользователь может выбрать:

- Какое действие он собирается совершить (по умолчанию доступно только сторнирование движений документа);

- С каким объектом будут совершаться действия (сначала надо будет выбрать вид документа, а после конкретная запись информационной базы);

- Примечание или обоснование собственных действий (текстовая строка неограниченной длины).

Требования к внешней обработке – действию

- СсылкаНаОбъект – указывает на документ, откуда происходит вызов процедуры обработчика;

- ИмяТабличнойЧасти – привязывает обработку к конкретной табличной части документа;

- Объект – объект информационной базы, который будет обработан.

Во-первых, при добавлении обработчика в справочник внешних обработок для её использования невозможно выбрать конкретную табличную часть.

Сторнирование движений в Бухгалтерии 8.3

Помимо своей основной функции – регистрации бухгалтерского отражения хозяйственной деятельности, этот объект может отсторнировать движения практически любого документа по любому регистру.

- На основании его движений программа автоматически создаст и заполнит закладки с данными по бухгалтерским регистрам и регистрам накопления;

- Пользователь может самостоятельно указать, какие данные должны быть скорректированы.

Дальнейшие действия мало чем отличаются от любого заполнения табличных частей других документов.

Корректировка регистров в ЗУП

Давайте разберемся в чем разница, что общего у этих двух команд и определимся с основными принципами их использования.

На формах документов, проведенных и находящихся в закрытом для расчета периоде, мы можем увидеть надпись, представленную на Рис.10:

Документы текущего расчетного периода мы можем исправлять и перепроводить без особых проблем, а вот изменения закрытых периодов, скорее всего, потребует дополнительных перерасчетов и внесения корректировок в уже сформированные отчеты.

В первом случае в информационной базе будет создан документ-исправление, на форме исходного документа появится соответствующая информация, форма вновь созданного (в открытом периоде) объекта так же будет содержать ссылку на исходную запись. (Рис.11).

- Указание периода, в который попадут начисления;

- Переключатель автоматического формирования доначисления;

- Табличная часть, содержащие данные о сотруднике, размере и основных показателях отменяемых движений.

Важно понимать, что любые исправления заработной платы сотрудника, вне зависимости от того в какую сторону оно происходит (доначисление или удержание) жестко регламентируется существующим законодательством. В частности, согласно ст. 137 Трудового кодекса удержать излишне начисленную заработную плату можно, для:

- Возмещения выданного в счет з/п и неотработанного аванса;

- Погашения аванса, если он был не израсходован и не возвращен;

- Возврата сумм, выплаченных в результате счетных ошибок (то есть ошибках при арифметических расчетах);

- В качестве компенсации излишне оплаченного отпуска при увольнении.

Кроме этого, существует несколько случаев, когда работник может в добровольном порядке возместить ошибочно выданную ему заработную плату и все они регламентируются п.3 ст. 1109 ГК РФ.

Подводные камни корректировок

Прежде, чем приступать к внесению изменений в закрытые периоды и редактированию записей следует тщательно взвесить все за и против этой процедуры:

- Даже незначительные корректировки могут повлечь серьезные последствия, так как на основе старых данных уже могут быть сформированы новые документы;

- Всегда представляйте, как Ваши изменения повлияют на работу других подразделений;

- Если в компании настроена синхронизация (обмен данными) между базами, изменения лучше делать на исходном документе.

Вопрос клиента: Как в 1С:Бухгалтерия выполнить переход на ФСБУ 6/2020?

В связи с началом применения ФСБУ 6/2020 последствия изменения учетной политики отражаются по выбору организации:

ретроспективно - как если бы стандарт применялся с момента возникновения затрагиваемых им фактов хозяйственной жизни (п. 48 ФСБУ 6/2020);

в упрощенном порядке. Для этого на конец года, предшествующего году, с которого применяется стандарт, достаточно единовременно скорректировать балансовую стоимость основных средств с отнесением разницы на нераспределенную прибыль (п. п. 49, 50 ФСБУ 6/2020).

Организация с упрощенным учетом может начать применять ФСБУ 6/2020 перспективно (п. 51 ФСБУ 6/2020), то есть:

только в отношении фактов хозяйственной жизни, имевших место после начала применения стандарта;

без корректировки сформированных ранее данных бухгалтерского учета;

без пересчета сравнительных показателей отчетности прошлых лет.

В 1С:Бухгалтерия 8 начиная с релиза 3.0.96 поддерживается упрощенный порядок перехода на ФСБУ 6, а также частично автоматизирован переход на применение нового стандарта. Причем новый стандарт может применяться в программе либо с 2022 года (обязательно), либо раньше, с 2021 года (по желанию организации).

В настройке учетной политики появилась возможность указать с какого года организация применяет нормы ФСБУ 6/2020:

Досрочно, с 2021 года;

В связи с переходом в бухгалтерском учете на нормы ФСБУ 6/2020 компания может принять решение о проверке и пересмотре элементов амортизации объектов основных средств на соответствие условиям использования.

При заполнении документа можно воспользоваться функцией подбора. Подбирать основные средства можно по наименованию, по способу амортизации (в бухгалтерском учете), а также по остатку срока полезного использования (в бухгалтерском учете):

Способ начисления амортизации (исключение - переход с линейного способа на способ начисления амортизации пропорционально объему продукции (работ) в программе не поддерживается);

Оставшийся срок полезного использования или объем работ;

Согласно требованиям нового стандарта, элементы амортизации основных средств следует проверять на их соответствие условиям использования ОС в конце каждого года и при необходимости изменять. Рекомендуется выполнить такую проверку и перед переходом на ФСБУ 6/2020.

Операция перехода на ФСБУ 6 автоматически корректирует накопленную амортизацию с отнесением разницы на нераспределенную прибыль. Пересчет выполняется только по тем основным средствам, амортизация по которым начисляется линейным способом.

Для организаций, которые переходят на новый стандарт с 2022 года, эта регламентная операция будет в закрытии месяца в декабре 2021 г., кто перешел на новый стандарт с 2021 года, эта регламентная операция появилась в декабре 2020 года.

Пример № 1– Перспективный переход на ФСБУ 6/2020

С 2021 года переходит на применение ФСБУ 6/2020, последствия изменения учетной политики отображает перспективно.

Элементы амортизации для станка не пересматриваются, ликвидационная стоимость равна нулю.

В августе организация приобретает новый объект ОС - Станок деревообрабатывающий стоимостью 180 000 руб. (в т.ч. НДС – 20%). Срок полезного использования в бухгалтерском и налоговом учете – 48 мес. Определена ликвидационная стоимость, которая составляет 36 000 руб.

В организации применяется линейный способ начисления амортизации как для бухгалтерского, так и для налогового учета.

В 2020 году амортизация рассчитывалась исходя из первоначальной стоимости и срока полезного использования (120 000 руб. / 60 мес. = 2 000 руб / мес):

Выполнена настройка учетной политики по переходу на ФСБУ 6/2020 досрочно:

В закрытии месяца за декабрь 2020 года появилась регламентная операция Переход на ФСБУ 6:

Но даже если эта регламентная операция будет выполнена, балансовая стоимость точильного станка пересчитываться не будет, потому что элементы амортизации по этому ОС не меняются.

С 2021 года амортизация точильного станка будет рассчитываться по-новому – как отношение разности между балансовой и ликвидационной стоимостью объекта ОС к величине оставшегося срока его полезного использования. Таким образом, в январе 2021 года сумма амортизации станка составляет 2 000 руб. (Балансовая стоимость – Ликвидационная стоимость / Оставшийся срок полезного использования – (106 000 руб. – 0 руб. / 53 мес.):

После выполнения регламентной операции по начислению амортизации сумма амортизации по бухгалтерскому учету отличается от суммы амортизации по налоговому учету:

Детальный расчет амортизации в бухгалтерском учете приведен в Справке-расчете амортизации:

Остаточная стоимость (балансовая стоимость) - 150 000 руб. (графа 6);

Ликвидационная стоимость - 36 000 руб. (графа 7);

Оставшийся СПИ - 48 месяцев (графа 9);

Сумма амортизации - (150 000 руб. - 36 000 руб.) / 48 мес. = 2 375 руб. (графа 10).

В налоговом учете при линейном способе сумма ежемесячной амортизации определяется как произведение его первоначальной стоимости и нормы амортизации, определенной для данного объекта.

Норма амортизации - величина, обратная сроку полезного использования объекта ОС, выраженная в процентах (п. 2 ст. 259.1 НК РФ).

Ликвидационная стоимость при этом не учитывается, поэтому сумма амортизации деревообрабатывающего станка для целей налогообложения прибыли составляет 3 125 руб. (150 000 руб. / 48 мес.).

Далее рассмотрим, как в программе выполняется автоматический пересчет балансовой стоимости.

Пример № 2 – Упрощенный переход на ФСБУ 6/2020

Организация находится на основной системе налогообложения, является плательщиком НДС, переходит на ФСБУ 6 в упрощенном порядке с 2022 года.

Основные средства, которые числятся на балансе на конец 2021 года, превышают стоимостной лимит, установленный организацией с 2022 года.

Для всех объектов ОС применяется линейный способ начисления амортизации.

Перед переходом на новый стандарт необходимо проанализировать основные средства, для которых необходимо изменить элементы амортизации.

В документе указываются основные средства, для которых нужно изменить элементы амортизации:

Например, для машины плазменной резки добавлена ликвидационная стоимость 42 000 руб., у сварочного полуавтомата увеличен срок полезного использования до 48 мес., у шлифовально-полировочного станка появилась ликвидационная стоимость и пересмотрен СПИ.

Из документа можно вывести печатную форму справки-расчёта, из которой будут видны все изменения:

Для выполнения регламентной операции Переход на ФСБУ 6 рекомендуется сначала отменить регламентные операции, которые следуют за Переходом на ФСБУ 6 (Расчет отложенного налога по ПБУ/18, если организация применяет ПБУ 18/02, и Реформацию баланса):

Затем следует выполнить Переход на ФСБУ 6 и все следующие за ним операции - каждую операцию поочередно.

Упрощенный порядок перехода на ФСБУ 6/2020 заключается в единовременной корректировке балансовой стоимости ОС на начало отчетного периода с отнесением разницы на нераспределенную прибыль.

При этом балансовой стоимостью ОС считается их первоначальная стоимость (с учетом переоценок), признанная до начала применения ФСБУ 6/2020 за вычетом накопленной амортизации.

А накопленная амортизация рассчитывается по правилам ФСБУ 6/2020 исходя из указанной первоначальной стоимости, ликвидационной стоимости и соотношения истекшего и оставшегося срока полезного использования.

Детальный расчет сумм корректировок приведен в Справке-расчете корректировки амортизации при переходе на ФСБУ 6:

Первоначальная стоимость объекта - 126 000 руб. (графа 4);

Ликвидационная стоимость - 14 000 руб. (графа 5);

СПИ после перехода на ФСБУ 6/2020 - 29 мес. (графа 7);

Истекший СПИ - 17 месяцев (графа 8);

Сумма амортизации по ФСБУ 6/2020 – 65 655,17 руб. ((126 000 руб. - 14 000 руб.) / 29 мес. х 17 мес.) (графа 10);

Начисленная амортизация до перехода компании на ФСБУ 6/2020 - 56 000 руб. (графа 9);

Корректировка амортизации в сторону увеличения – 9 655,17 руб. (65 655,17 руб. - 56 000 руб.) (графа 11).

Аналогичным образом рассчитываются корректировки амортизации для других ОС, по которым менялись элементы амортизации перед переходом на ФСБУ 6/2020.

При проведении регламентной операции Переход на ФСБУ 6 формируются бухгалтерские проводки:

Начиная с января 2022 года амортизация ОС уже считается по правилам ФСБУ 6/2020 исходя из пересмотренных элементов амортизации.

В некоторых ситуациях, когда невозможно использовать первичные документы, бухгалтер может составить специальную бухгалтерскую справку. Она также представляет собой первичный документ, но главное ее отличие заключается в том, что ее форма и порядок заполнения полностью регулируется локальными документами хозяйствующего субъекта.

Для чего необходима бухгалтерская справка

Для отображения ситуации в документальном виде и подтверждения каких-либо сведений можно применять бухгалтерскую справку. Она не имеет формы, регламентированной законодательством РФ, а потому ее бланк разрабатывается компанией и утверждается в учетной политике. Роль бухсправки сводится к тому, чтобы отображать важную информацию, которую невозможно зафиксировать иным способом через первичную документацию.

Бухгалтерская справка может применяться в следующих ситуациях:

- для отображения каких-то расчетов, например, суточных или нормы расходов;

- для корректировки сведений как отчетного, так и предыдущих периодов;

- для исправления ошибок, выявленных в прошлых периодах;

- для сбора и дублирования информации в общем виде, если ее необходимо представить в госорганы или суд;

- для раскрытия методологии раздельного учета по НДС, если компания обязана применять раздельный учет;

- для оформления нестандартных либо корректирующих проводок.

Бухгалтерская справка - это своего рода такой же первичный документ, только составляемый в произвольной форме. Однако к нему применяются некоторые требования законодательства, главным из которых является наличие определенных реквизитов. Если документ оформлен верно, то он имеет законную юридическую силу, а потому может использоваться в качестве доказательства при разбирательствах с контрагентами или контролирующими органами.

Составлением справки занимается бухгалтер либо иное лицо, уполномоченное на данное действие приказом руководителя. Соответственно, именно этот сотрудник несет полную ответственность за правильность, своевременность и достоверность формирования документа. В связи с этим сотрудник должен знать все тонкости составления бухгалтерской справки и особые моменты ее оформления.

Типы бухгалтерских справок

Бухгалтерские справки могут быть нескольких типов в зависимости от видов финансово-хозяйственных операций, для которых они применяются. К ним, как правило, относятся документы для:

- отображения расчетов;

- исправления выявленных ошибок;

- передачи информации в госорганы;

- раздельного учета НДС;

- списания задолженности;

- передачи информации в суд.

Каждый тип бухгалтерской справки имеет конкретные особенности составления, на основании которых можно подтвердить правомерность использования и юридическую значимость документа.

Бухгалтерская справка-расчет

Данная бухсправка оформляется в первичном виде на основании данных, уже содержащихся в бухгалтерском или налоговом учете. Она составляется в таких ситуациях:

- исправление неточностей или ошибок, допущенных в прошлых периодах при бухучете или налогообложении;

- пояснение какого-либо конкретного факта финансово-хозяйственной деятельности компании, к примеру, для списания дебиторской или кредиторской задолженности;

- осуществление дополнительных расчетов, необходимых для пояснения особенностей проводимой операции (используется при раздельном учете НДС или при признании расходов в налоговом учете).

Бухгалтерская справка об исправлении

При формировании такой справки обязательно нужно указать, какая именно ошибка была обнаружена и почему она возникла. Кроме того, в документе указывается верная информация, которая должна быть в учете, а также отражается корреспонденция по счетам с указанием правильной суммы.

На основании такой справки исправления вносятся в бухгалтерский учет. При этом важно указать, с какой именно даты действуют эти исправления.

Бухгалтерская справка о списании задолженности

Справка используется для списания просроченной как дебиторской, так и кредиторской задолженности, по которой истек срок исковой давности. В первом случае на основании документа сумма проводится во внереализационные расходы, а во втором случае - во внереализационные доходы. Зачастую такие справки оформляют при проведении инвентаризации расчетов с контрагентами.

Бухсправка должна включать в себя информацию о том, на основании чего образовалась задолженность (номер и дата договора, ссылки на первичную документацию). Кроме того, в документе необходимо отразить расчет срока исковой давности по данной задолженности, верность определения которого влияет на результаты расчета налога на прибыль.

Бухгалтерская справка по раздельному учету НДС

Данная справка необходима потому, что согласно налоговому законодательству РФ налогоплательщики обязаны вести раздельный учет тех операций, которые облагаются и не облагаются налогом на добавленную стоимость.

Бухгалтерская справка данного типа составляется с учетом требований ст. 170 НК РФ.

Бухгалтерская справка для судебного разбирательства

Бухсправка такого типа формируется в самом общем виде с указанием ссылок на справочные сведения и какие-либо документы, оформляемые в качестве приложений. Кроме того, в документе может содержаться конкретная информация из других типов справок, например, для оформления расчетов.

Зачастую такая справка оформляется при конфликтных ситуациях с налоговой инспекцией или контрагентами, по которым нужно истребовать дебиторскую задолженность.

Особенности применения бухгалтерской справки

При использовании в работе бухсправок нужно помнить о следующих моментах:

Как оформить бухгалтерскую справку

Вне зависимости от того, какая информация будет содержаться в бухгалтерской справке, документ нужно оформлять по форме "первички". В этом случае у контролирующих органов не возникнет сомнений в юридической силе документа. Обязательного к использованию бланка бухсправки законодательством не установлено, а потому компания может самостоятельно разработать шаблон.

Оформление бухгалтерской справки проходит в 3 этапа:

1 этап. Создание "шапки" документа, в которой содержится такая информация:

- наименование и дата составления документа;

- реквизиты организации, в том числе название, ИНН, КПП, ОГРН, юридический адрес, контактная информация;

- список ответственных лиц (кто составляет и подписывает документ);

2. этап. Оформление основной части документа, в которую включаются следующие сведения:

- суть и особенности совершаемой операции;

- информация о том, как было и что изменилось;

- предыдущие показатели;

- верный способ расчета;

3 этап. Формирование заключительной части документа, в которой отражаются дата подписания справки и подписи ответственных лиц. Такая информация необходима для идентификации лиц, ответственных за сведения в бухсправке, а также для подтверждения необходимости осуществления хозяйственной операции.

Бухгалтерская справка в 1С

Бухгалтерскую справку можно оформлять ручным способом или при помощи обычной компьютерной программы Microsoft Word. Однако гораздо удобнее формировать бухгалтерскую справку в 1С 8.3 Бухгалтерия, поскольку в этом случае можно заранее подготовить несколько стандартных шаблонов, используемых для операций различного характера.

Для оформления бухсправки необходимо:

- открыть раздел "Операции";

- далее перейти в раздел "Бухгалтерский учет";

- затем создать документ "Операции, введенные вручную".

В документе нужно внести основную информацию в содержании, то есть непосредственно описать хозяйственную операцию. Сведения нужно вносить подробно, поскольку в дальнейшем они будут отражаться в печатной форме документа. Кроме того, подробное описание позволяет более оперативно искать документ в перечне всех формируемых бухгалтерских справок.

Затем нужно указать суммовое значение операции - самостоятельным или автоматическим внесением согласно данным бухгалтерского учета (если имеется возможность настроить такое действие). После этого в табличной части справки нужно указать бухгалтерские проводки, на основании которых сумма будет разнесена по соответствующим счетам учета. Для более точного бухгалтерского учета счета необходимо указывать в соответствии с аналитикой по Плану счетов.

Важно! Сумма в бухгалтерской справке указывается только по данным бухгалтерского учета. Даже если сумма по налоговому учету внесена в документ, в печатной форме она не отображается.

При оформлении бухгалтерской справки проще и эффективнее использовать документы, предлагаемые программой 1С. В этом случае все справки будут иметь одинаковый вид, а также содержать необходимую информацию. Кроме того, для их формирования и распечатки потребуется минимум времени и сил, что существенно упростит работу бухгалтера.

Если сравнивать с конфигурацией 1С: Бухгалтерия предприятия, где выполнить сторно для бухгалтерских проводок достаточно просто из списка журнала проводок, то в 1С: Комплексная автоматизация 8 это действие выполняется совсем по-другому, с помощью документа "Корректировка записей регистров".

Кому подойдет информация: Руководитель. Бухгалтер. Программист 1С.

Подойдет для конфигураций: 1С: Комплексная автоматизация 8, ред. 1.0, 1.1.

В Интернете достаточно легко можно найти информацию о том, как выполнить сторнирование проводок документа в конфигурации 1С: Бухгалтерия предприятия 8. Но с Комплексная автоматизация 8 неподготовленному пользователю сложнее, т. к. нужно просто знать, какой документ отвечает за данный функционал. Бегло просмотрим, как выполнить сторнирование в конфигурациях 1С: Бухгалтерия.

В 1С: Комплексная автоматизация 8 ред. 1.1. сторнирование осуществляется с помощью документа "Корректировка записей регистров". Доступ в общем случае можно получить в "Полном" интерфейсе через меню "Операции" - "Документы" - тип документа "Корректировка записей регистров".

В списке документов с помощью кнопки "Создать" вводим новый документ:

В новом документе необходимо установить признак "Использовать заполнение движений", станет доступной для ввода табличная часть:

В табличной части добавляем новую строку кнопкой "Добавить" . В колонке "Действие" строки выбираем из выпадающего списка "Сторно движений документа", в колонке "Документ" выбираем документ, для которого необходимо выполнить сторно проводок. Нажмем на кнопку "Заполнить движения" командной панели табличной части.

Как видно из примера программа в документе сразу заполнит сторнирующими записями для всех регистров, в которых документ выполнил движения, включая, если есть, регистры сведений и накоплений, помимо бухгалтерских регистров.

Для завершения работы с документом и сохранением сторно-записей нажимаем "ОК". При необходимости сформированные сторнирующие записи на закладках "Регистры бухгалтерии", "Регистры сведений", "Регистры накоплений" могут быть отредактированы пользователем по его усмотрению. Одним документом корректировки записей одновременно возможно сторнировать записи нескольких документов.

Для случая, когда необходимо выполнить сторнирование для документов, относящихся к зарплате предназначен документ "Сторнирование", доступ к которому в "Полном" интерфейсе всегда можно получить через меню "Операции" - "Документы" - "Сторнирование". Но в рамках данной пбуликации подробно рассматривать работу с этим типом документа мы не будем.

Читайте также:

- Ежемесячное пособие на ребенка какие нужны документы в хмао

- Исполнительный документ о взыскании денежных средств может быть направлен в организацию взыскателем

- Нужно ли платить госпошлину за заявление о прекращении исполнительного производства

- Приказ об установлении нормы расхода гсм образец 2018

- Что за справка сдт