Газпромбанк справка для госслужащих как получить

Обновлено: 18.05.2024

Ипотечное кредитование в России имеет множество недостатков, однако, в последнее время банки стремятся к лояльности по отношению к клиентам, снижая требования к ним и улучшая условия ипотеки.

Газпромбанк (ГПБ) также не является исключением, он предлагает клиентам несколько возможных программ ипотечного кредитования на выгодных условиях, участвует в программах государственной поддержки различным слоям населения в приобретении жилья.

Требования к кредитополучателю при этом заключаются в необходимости иметь официальное трудоустройство и предоставить в банк пакет документов.

Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь в форму онлайн-консультанта справа или звоните по телефону 8 (800) 350-29-87 . Это быстро и бесплатно !

Список бумаг для оформления

Дополнительный пакет документации

- Выписка по банковскому счету, заверенная банком, для подтверждения должного уровня дохода кредитополучателя.

- Удостоверение участника программы Накопительно-ипотечной системы (НИС) для военной ипотеки.

- ИНН.

- Документы об образовании (диплом, аттестат).

- Брачный контракт.

- Военный билет.

- Информацию о роде деятельности (в свободной форме).

- Документы о праве собственности на какое-либо имущество.

- Договор о депозитном вкладе.

- Свидетельства смерти членов семьи.

Обязательной к предоставлению является информация о платежеспособности заемщика, в первую очередь это касается его дохода по месту работы.

Зачастую в налоговой отчетности работодатель указывает не всю заработную плату сотрудника. Для таких ситуаций существует справка по форме банка, которая не является документом налоговой отчетности.

Это означает, что банк не передаст указанные сведения в ИФНС, а потому руководитель может указать в ней действительный доход подчиненного. Справка по форме банка чаще всего не содержит в себе запроса информации по производимым налоговым выплатам. Тем не менее руководители организаций неохотно такие справки подписывают, ведь по факту это признание в нарушения налогового законодательства РФ (статьи 122,123 НК РФ).

Справку по форме банка можно скачать, как на сайте банка, так и ниже в нашей статье.

Как ее оформить?

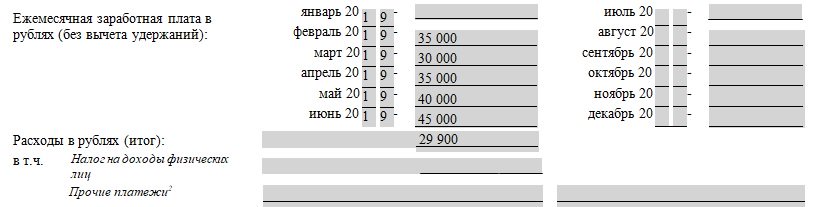

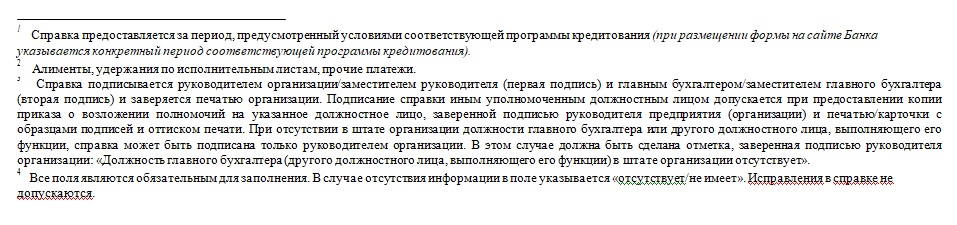

Бланк справки по форме ГПБ можно получить в любом отделении банка. Справка действительна в течение 30 дней со дня ее оформления.

В ней указывается следующая информация:

- ФИО, дата рождения гражданина РФ;

- паспортные данные (номер, серия, кем выдан,дата выдачи);

- ИНН;

- дата трудоустройства;

- должность;

- наименование организации, ИНН, ОГРН;

- фактический и юридический адрес организации, контактные телефоны;

- банковские реквизиты (р/с, КПП, БИК, к/с);

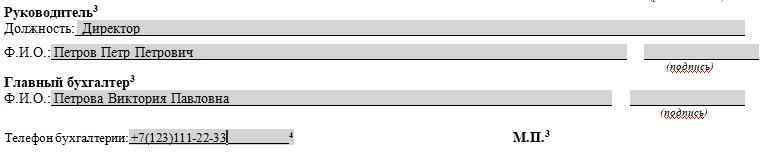

- сумма заработной платы без вычета различных удержаний помесячно за 12 месяцев;

- расходы в рублях, в т.ч. НДФЛ (указывается вся сумма удержаний в совокупности, конкретизировать не надо);

- ФИО руководителя, подпись;

- ФИО главного бухгалтера, подпись;

- телефон бухгалтерии;

- справка заверяется печатью организации.

Заключение ипотечного договора

В течение пяти рабочих дней после подачи документов и заявления на предоставление ипотечного кредита банк рассматривает кандидата и принимает решение. Если решение положительное, то будущий кредитополучатель должен подготовиться к заключению договора.

После сбора всех необходимых документов, выбора квартиры, одобрения выбора банком, оценки недвижимости и страхования жизни и имущества заемщика, между заемщиком и банком заключается кредитный договор, который составляется сотрудниками банка, уполномоченными на это.

Кредитный договор включает:

- обязательства Заемщика и Займодателя; их понижения/повышения;

- размер ежемесячного взноса;

- график выплат по кредиту;

- порядок осуществления выплат заемщиком, форма оплаты;

- юридические адреса и обязательства сторон.

Содержание

Ипотечное кредитование представляет собой разновидность кредитного договора, в качестве залога в нем выступает недвижимое имущество.

- Номер документа, дата подписания.

- Данные Продавца, Покупателя-залогодателя (заемщика) и Кредитора-Залогодержателя (Газпромбанк).

- Предмет договоренности:

- определение статуса документа, как смешанного – договора купли-продажи и договора ипотеки;

- данные квартиры, которую приобретает покупатель-залогодатель, кредитные основания, на которых приобретается квартира;

- основания, на которых квартира принадлежит продавцу;

- инвентаризационная стоимость жилого помещения;

- цена квартиры в рублях.

- квартира не должна быть заложена, отчуждена;

- ее целостности ничего не угрожает;

- не имеется задолженности по коммунальным платежам.

- порядок государственной регистрации ипотечного договора;

- сроки возникновения права пользования квартирой членами семьи Покупателя;

- возникновение права залога у ГПБ после регистрации перехода права собственности к Покупателю.

- описание порядка внесения оплаты Покупателем;

- сумма средств, вносимых покупателем, и процент от общей цены квартиры;

- сумма средств, вносимых банком, и процент от общей цены квартиры.

- Обязанность Продавца освободить в указанный срок квартиру, передать ее в пригодном для жилья виде и т.д.

- Обязанность Покупателя страховать квартиру до окончания кредитных обязательств,согласовывать страховой договор с ГПБ, не совершать действия, которые могут привести к нарушению целостности помещения, обеспечивать возможность проверки помещения Залогодержателем.

- Кредитор-Залогодержатель имеет право проверять наличие, условия использования квартиры, требовать от покупателя мер по сохранению целостности квартиры, требовать от покупателя исполнения своих обязательств по договору и т.д.

- устанавливается размер штрафа, который может быть взыскан ГПБ в случае несоблюдения договора Покупателем;

- обязанность Покупателя и членов его семьи освободить квартиру в случае обращения на взыскание квартиры;

- покупатель обязан уведомить банк о намерении передать часть прав на квартиру другому лицу.

- условия конфиденциальности;

- рассмотрение споров ( кто уполномочен разрешать их);

- условия изменения или расторжения договора;

- обязанности сторон уведомлять об изменении контактной и платежной информации;

- количество экземпляров и их правовой статус.

Подписывается договор заемщиком, созаемщиками (если они есть), а также уполномоченным на то сотрудником банка.

Условия расторжения

Расторжение ипотечного договора банком:

- нецелевое использование заемных средств;

- фальсификация документов, попытка обмана, вскрывшаяся после заключения договора;

- нарушение целостности имущества, находящегося в залоге;

- нарушений условий страхования квартиры.

Расторжение Продавцом возможно в случае несоблюдения Покупателем условий и сроков оплаты. Заемщик может обратиться в банк с заявлением о реструктуризации ипотечного кредита.

Возможные ошибки заемщиков

Перед подписанием договора стоит тщательно изучить его, чтобы разъяснить возникающие вопросы. Множество людей узнают о нюансах только после подписания договора и получения ипотеки. Чаще всего ошибки заемщиков касаются:

- формы расчета платежей – аннуитетная она или дифференцированная, то есть рассчитывается ли сумма платежа равномерно, либо платежи в первые годы большие, а затем снижаются;

- условий страхования – банк может навязать страхование на невыгодных условиях;

- невнимательного изучения условий договора, к примеру, о необходимости согласовывать перепланировку квартиры с банком, что может привести к проблема вплоть до обращения на взыскание.

На что стоит обратить внимание?

- Полная сумма кредита.

- Какая форма расчета используется при оплате (аннуитетная или дифференцированная).

- График выплат по кредиту должен быть заверен печатями банка.

- Размеры дополнительных сборов банка.

- Стоит обратить внимание на пункт, предписывающий условия Досрочного взыскания полной суммы средств. Он должен содержать конкретные случаи, в которых это возможно.

- Наличие пунктов, запрещающих или устанавливающих правила перепланировки, сдачи в аренду квартиры.

- Необходимость информировать банк о регистрации в квартире родственников.

- Штрафные санкции, предусмотренные договором.

Заключение

Ипотечное кредитование в Газпромбанке предоставляется на выгодных условиях, но оформление договора имеет свои тонкости. Заемщик должен ответственно относиться к договору по ипотеке, своим обязанностям и правам, чтобы избежать возможных ошибок и сложностей в отношениях с банком в будущем.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

Не нашли ответа на свой вопрос? Узнайте, как решить именно Вашу проблему - позвоните прямо сейчас:

8 (800) 350-29-87 (Москва)

8 (800) 350-29-87 (Санкт-Петербург)

Справка по форме Газпромбанка — один из документов, который предоставляется при обращении за кредитом. Подтверждение дохода служит гарантией платежеспособности заемщика, то есть снижает риски банка и повышает вероятность положительного ответа. При отсутствии 2-НДФЛ клиент может заполнить бланк кредитной организации, чтобы подтвердить размер своего заработка.

Официальный бланк справки о доходах по форме Газпромбанка можно скачать с нашего сайта или получить в отделении кредитной организации.

Зачем нужна справка по форме банка

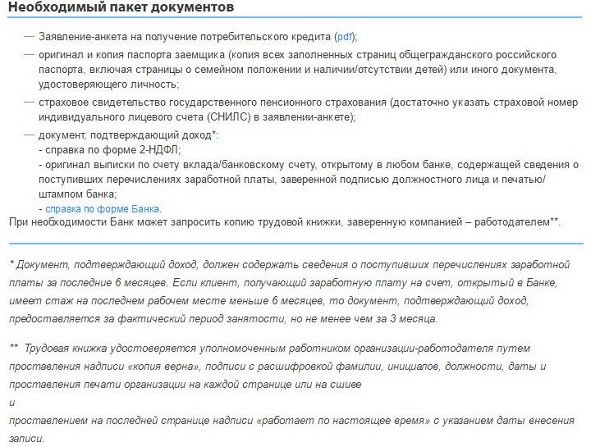

Чтобы получить кредит в Газпромбанке, заемщик должен предоставить установленный пакет документов:

- паспорт гражданина Российской Федерации;

- документ, подтверждающий доход;

- копию трудовой книжки, заверенную работодателем (при необходимости).

Подтверждением дохода является форма 2-НДФЛ, которую выдает работодатель. Однако платежеспособные заемщики не имеют возможности получить официальный документ, если:

- официальная заработная плата ниже, чем фактическая сумма заработка;

- справка 2-НДФЛ долго оформляется, а кредит нужен срочно;

- отсутствует официальный доход.

Таким заемщикам Газпромбанк предоставляет возможность использовать альтернативный вариант — заполнить и предоставить справку по форме банка.

Содержащаяся в справке информация не подлежит разглашению. Сведения не отправляются в налоговые органы или другие государственные службы.

Когда требуется предоставить справку по форме Газпромбанка

В Газпромбанке справка о доходах потребуется если необходимо:

-

. Сумма займа составляет от 50 000 рублей, выдача по паспорту не предусмотрена. , выданных сторонними банками или реструктуризация текущей задолженности в Газпромбанке.

- Получение ипотечного кредита. Справке о доходах по форме банка обязан предоставить не только основной заемщик, но и все созаемщики.

- Подача заявки на получение кредитной карты.

- Покупка автомобиля в кредит.

- Оформление договора поручительства. Поручитель по кредиту также обязан подтвердить доходы.

При этом справку по форме Газпромбанка оформляют все заемщики, обращающиеся за кредитом, включая держателей зарплатных карт и сотрудников компаний-партнеров.

Как происходит проверка справки по форме банка

Информацию, указанную в справке, будет проверять уполномоченный сотрудник кредитной организации, поэтому сведения должны быть достоверными. При выявлении несоответствия данных банк автоматически откажет в выдаче кредита.

Справку о доходах по форме Газпромбанка должен подписать руководитель организации или его заместитель. Вторую подпись ставит главный бухгалтер или заместитель главного бухгалтера. Если в штате не предусмотрена должность главного бухгалтера, проставляется соответствующая отметка. В этом случае справку подписывает только директор.

На документе должна быть проставлена синяя печать с полным наименованием и указанием организационно-правовой формы работодателя. Если заемщик трудоустроен у индивидуального предпринимателя, печать ставится только при ее наличии.

Как правильно заполнить справку о доходах по форме банка

В Газпромбанке утверждена собственная форма справки о доходах, на которой присутствует логотип кредитной организации. Чистый бланк скачивается самостоятельно, выдается кредитным менеджером при оформлении заявки в отделении, или распечатывается после заполнении онлайн-анкеты.

Какую информацию необходимо указать в справке о доходах Газпромбанка:

- дату выдачи документа;

- имя, фамилию и отчество заемщика;

- дату рождения;

- ИНН получателя справки;

- текущую должность;

- полное наименование работодателя;

- ИНН работодателя;

- юридический адрес организации;

- фактическое местонахождение работодателя;

- телефон отдела кадров и бухгалтерии;

- ежемесячный заработок без учета удержаний;

- сумма уплаченного налога за весь период;

- иные расходы;

- подписи руководителя и главного бухгалтера с расшифровкой;

- печать организации.

Правила заполнения справки о доходах по форме Газпромбанка:

Справку нужно предоставить в Газпромбанк не позднее 30 дней с момента оформления , иначе она будет считаться недействительной и придется получать новый документ.

В Газпромбанк, справка по форме банка предоставляется вместо справки 2-НДФЛ. Она позволяет получить кредит в банке на выгодных условиях, поскольку служит подтверждением дохода и платежеспособности заемщика.

Справка по форме банка Газпромбанк — это специально разработанный бланк, в котором отражается информация о доходах заемщика. Такая справка понадобится при оформлении потребительского кредита, ипотеки или кредитных карт в Газпромбанке.

В каких случаях нужна справка по форме банка

Газпромбанк для подтверждения доходов заемщиков предлагает несколько вариантов:

- предоставить справку по форме 2-НДФЛ;

- предоставить оригинал выписки по банковскому счету для зарплатных клиентов банка;

- предъявить справку по форме банка Газпромбанк.

Справка хороша тем, что в ней указываются не только белая зарплата, но и фактический доход сотрудника, получаемый им на руки.

Ссылки на формы для заявок на кредитные услуги Газпромбанка:

Как правильно заполнить справку по форме банка

Бланк заполняют сотрудники отдела бухгалтерии организации, в которой трудится заемщик. В ней указываются не только белая зарплата, но и фактический доход сотрудника, получаемый им на руки. Банк отмечает, что справка по форме банка нужна ему только для оценки платежеспособности заемщика, и эти сведения он не передает в другие организации (например в контролирующие).

Сведения, указываемые в бланке справки о доходах:

- фамилия, имя, отчество заемщика, дата его рождения, должность, занимаемая им на предприятии, дата его рождения;

- данные паспорта — серия, номер, кем и когда выдан;

- полное название организации-работодателя;

- ИНН организации, банковские реквизиты, фактический и юридический адреса организации;

- сведения о заработной плате как минимум за последние полгода (или за три месяца работы для участников зарплатного проекта) без удержаний;

- расходы в рублях, включающие НДФЛ и прочие платежи (например алименты);

- подписи руководителя организации, главного бухгалтера организации с расшифровкой;

- актуальный телефон бухгалтерии;

- печать организации;

Следует помнить, что справка действительна в течение 30 календарных дней.

Где можно скачать справку о доходах по форме Газпромбанка

Если возникли вопросы по поводу заполнения бланка, можно связаться с сотрудниками банка и выяснить всю необходимую информацию.

Как получить кредит в Газпромбанке по справке о доходах

Чтобы получить любой из видов кредита в Газпромбанке, нужно соблюдать требования, которые банк предъявляет к заемщику, и собрать все необходимые документы.

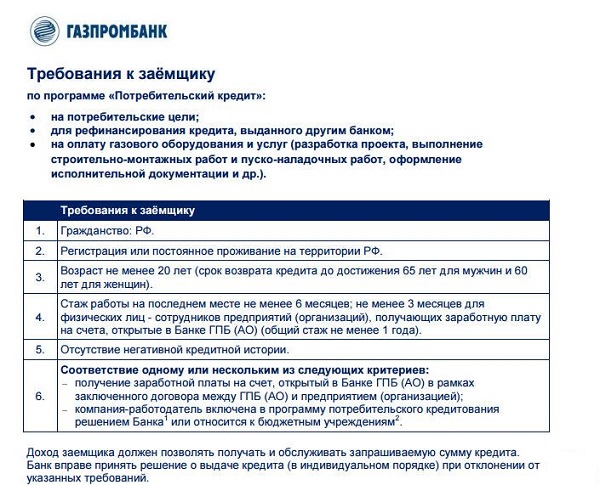

Обязательные требования к заемщику:

- гражданство Российской Федерации;

- ограничения по возрасту — не менее 20 лет на момент подачи заявки и не более 70 лет на момент возврата кредита;

- регистрация на территории РФ или постоянное проживание на территории РФ;

- не должно быть плохой кредитной истории;

- трудовой стаж на последнем месте работы — от 6 месяцев; стаж от 3 месяцев — для заемщиков, участвующих в зарплатном проекте, подключенном к Газпромбанку (требование к зарплатному счету — он должен быть открыт не меньше 1 года на момент подачи заявки);

- для оформления ипотеки нужно дополнительно предъявить СНИЛС;

- у заемщика должен быть доход, который позволит ему выплатить сумму кредита и проценты по нему.

Какие документы потребуются для оформления кредита:

Если заемщик планирует брать в Газпромбанке ипотеку, в качестве документа, подтверждающего его платежеспособность, также нужна справка.

Порядок выдачи потребительского займа в любом банке стандартен: подача заявления, сбор необходимых бумаг и ожидание одобрения. В Газпромбанке документы для оформления любого кредита подаются заемщиком лично, вместе с анкетой-заявкой либо после ее рассмотрения. Если к договору привлекаются поручители, они также собирают пакет бумаг и передают их на рассмотрение вместе с основным клиентом.

Основные требования к заемщику в Газпромбанке

Потенциальные клиенты Газпромбанка должны соответствовать всем установленным требованиям:

- Возрастной ценз: от 20 до 70 лет, с учетом срока действия договора.

- Наличие российского гражданства.

- Постоянное проживание в России.

- Общий трудовой стаж – более 12 месяцев. На текущем месте трудоустройства: от 6 месяцев – для всех, от 3 месяцев – для владельцев зарплатных карт Газпромбанка.

- Отсутствие негативных записей в кредитной истории.

Минимальный доход заемщика банком не обозначен, но его должно быть достаточно для обслуживания кредита. То есть, сумма ежемесячного взноса не может превышать уровень регулярного дохода или совокупного заработка с нескольких рабочих мест.

Документы для потребительского кредита

Документы для потребительского кредита потенциальный заемщик подает лично. В первую очередь клиент должен иметь действующий гражданский паспорт РФ. В банк подается оригинал и копии всех страниц. Вместо паспорта, может быть подан любой другой документ, удостоверяющий личность:

- Дипломатический паспорт.

- Военный билет.

- Удостоверение военнослужащего.

- Удостоверение моряка.

- Удостоверение беженца.

- Служебное удостоверение сотрудника прокуратуры.

Также в перечень документов входит СНИЛС, но для оформления займа достаточно предоставить только его номер. Копии не нужны.

Доходы клиенты Газпромбанка подтверждают любым способом на выбор:

- Справкой по стандартной форме 2-НДФЛ.

- Выпиской из банка по счету или вкладу, на который поступает заработная плата. Документ заверяется подписью сотрудника и печатью финансового учреждения.

- Справкой по форме Газпромбанка, заверенной работодателем (руководителем, главным бухгалтером, сотрудников кадрового отдела).

Документ о доходах должен содержать данные о начислениях за прошедшие полгода. Если заемщик получает зарплату на счет в Газпромбанке и имеет стаж от 6 месяцев, то справка может быть оформлена за фактический срок занятости, но не меньше, чем за 3 месяца. По решению банка предоставляется копия трудовой книжки, заверенная по месту трудоустройства.

Важно! Срок действия документов, отражающих заработок, – 30 дней. Спустя отведенный срок, документ считается недействительным, и банковский сотрудник попросит предоставить новый.

При наличии сопутствующих заработков можно предоставить документы и о них. К допустимым источникам дохода относится работа по совместительству, пенсионные начисления, доходы от вкладов и ценных бумаг, дивиденды и аналогичные виды стабильного получения средств.

Какие документы могут понадобиться для кредита с обеспечением

По условиям банка, максимальный лимит в рамках потребительского кредитования – 5 млн рублей. Но при оформлении займа на сумму более 3 млн руб. необходимо предоставить обеспечение – поручительство минимум одного физического лица.

К поручителям банк выдвигает те же требования, что и к заемщикам. Соответственно, документы для оформления кредита в Газпромбанке предоставляются те же самые: паспорт и копии всех страниц, СНИЛС, подтверждение заработка. При необходимости банк может запросить дополнительные бумаги.

Процедура выдачи кредита

Когда анкета-заявление подается через сайт, банк проводит проверку, после чего выносит решение. При одобрении клиент предоставляет оригиналы документов. Если анкета заполняется лично в банке, рекомендуется сразу взять необходимый пакет бумаг, – это сократит число посещений.

Процедура рассмотрения заявки и документов длится до 5 дней, но если адрес прописки и фактического места проживания различны, срок продлевается до 10 суток. Если банк запрашивает дополнительные бумаги, период вынесения решения по заявке может увеличиться.

Когда кредит одобрен, процедура выдачи выглядит следующим образом:

- Заемщик и поручители (если привлекаются) посещают банковское отделение, вместе с удостоверениями личности.

- Кредитный специалист озвучивает индивидуальные условия договора – срок, сумму, ставку по кредиту.

- По согласию всех сторон подписывается договор. Отдельное соглашение заключается с клиентом, оформляющим кредит, с поручителями – договор поручительства.

- Средства выдаются наличными в кассе, но их можно перевести на карту или счет в банке. При необходимости сразу же оформляется дебетовая карточка.

При сборе пакета документов важно учитывать сроки действия справок, проверять действия иных документов, а также их состояние. При крупных суммах, сомнительной кредитной истории или недостаточном заработке банк может затребовать дополнительные бумаги. Как правило, нужно подавать копию трудовой книжки, но кредитор всегда оставляет за собой право расширить пакет документов.

Читайте также: