Форма 032н заявление что это значит

Обновлено: 19.05.2024

С 2021 года ИП на патенте могут уменьшать стоимость патента на страховые взносы, уплаченные за себя и за сотрудников. Для этого надо подать в налоговую уведомление по форме КНД 1112021. Разбираем, как рассчитать налоговый вычет и подать уведомление.

Какие взносы можно вычесть из стоимости патента

ИП на патенте могут уменьшать размер налога на сумму взносов:

- страховые взносы за себя в фиксированном размере. В 2021 году это 32 448 ₽ на ОПС и 8426 ₽ — на ОМС;

- дополнительные страховые взносы — 1% от годового потенциального дохода свыше 300 000 ₽;

- обязательные страховые взносы за сотрудников;

- больничные за первые три дня болезни сотрудника.

Нельзя принять к вычету только страховые взносы на травматизм за сотрудников.

В каком периоде можно принять к вычету взносы

Налог можно уменьшить на сумму страховых взносов, если они уплачены в период действия этого патента.

ИП на патенте не доплатил взносы в 2020 году 7000 ₽, а уплатил их только в сентябре 2021 года. На эти 7000 ₽ можно уменьшить стоимость патента, который действует в сентябре 2021 года.

Если патент куплен на один месяц, его стоимость можно уменьшить только на взносы и больничные, оплаченные в том же месяце. Если на более долгий срок — патент уменьшается на все взносы, уплаченные в период его действия.

Если сумма страховых взносов больше, чем стоимость патента, — можно зачесть переплату в счет будущих патентов. Главное, чтобы соблюдалось условие о едином периоде уплаты взносов и налога на патенте.

Например, ИП купил первый патент на июнь, июль и август 2021 года за 10 000 ₽, а страховых взносов за этот период уплатил на 20 000 ₽. Сумму переплаты в 10 000 ₽ можно будет зачесть для уменьшения налога по следующему патенту, который действует в 2021 году.

Как рассчитать вычет по патенту

ИП с сотрудниками, занятыми в деятельности по патенту, вправе уменьшить налог не более чем на 50%. ИП без сотрудников — на 100%.

Допустим, стоимость патента — 43 500 ₽, уплаченные взносы — 50 000 ₽.

| ИП без сотрудников | ИП с сотрудниками |

|---|---|

| Предприниматель может обнулить стоимость патента и не платить ничего либо возместить уплаченные за патент 43 500 ₽ | Предприниматель может вычесть или возместить 50% стоимости патента: 43 500 × 50% = 21 750 ₽ |

Если ИП одновременно ведет один вид бизнеса на патенте, а другой — на УСН или ОСН, нужно вести раздельный учет пособий и взносов на каждом режиме.

Взносы ИП за себя можно принять к вычету как захочешь: хоть на патенте, хоть на УСН.

Взносы за сотрудников — только на том режиме, в котором заняты сотрудники.

Петров должен уплатить 90 000 ₽ налога на УСН и 30 000 ₽ на патенте.

ИП платит страховые взносы за себя: 40 874 ₽. Их он может либо зачесть в налог на УСН, либо на патент, либо разделить как хочет. Например, 10 874 ₽ пойдут в зачет патента, а 30 000 ₽ — в зачет на УСН.

Взносы за сотрудников можно учитывать только в том налоговом режиме, где оформлены сотрудники. ИП уплатил такие взносы:

Как заполнить форму КНД 1112021

Для уменьшения налога на патенте ИП должен уведомить налоговую по форме КНД 1112021. Уведомление состоит из трех частей:

- титульный лист;

- лист А, где указываются сведения о патентах, по которым применяется вычет;

- лист Б, в котором указывается сумма страховых взносов и пособий, уменьшающая сумму патента.

Титульный лист. Здесь нужно указать код налогового органа, ИНН и ФИО предпринимателя, номер телефона, дату, календарный год периода действия патентов, по которым уменьшается налог. В конце — поставить подпись.

Если уведомление подает представитель ИП, нужно указать реквизиты его доверенности или другого документа, подтверждающего полномочия

Лист А. Здесь нужно указать номера патентов, дату начала действия патента и дату его окончания, их стоимость, которую хотите уменьшить. Если у вас больше двух патентов, заполните несколько листов А.

По каждому патенту нужно заполнить семь строк:

Должны выполняться соотношения:

Лист Б нужен для отражения суммы страховых взносов и пособий, которые ИП или компания хотят принять к вычету. Тут заполняют четыре строки:

1. Строка 110 — стоимость всех патентов, на которые нужно получить вычет: сумма всех строк 030 с листа А.

2. Строка 120 — общая сумма взносов, на которые можно уменьшить патент.

Если ИП работает без сотрудников и сумма взносов больше стоимости патента, в строке 120 нужно указать полную стоимость патента. Если сумма взносов меньше стоимости патента — сумму уплаченных взносов.

Например, стоимость патента 20 543 ₽, предприниматель уплатил 33 774 ₽ страховых взносов за себя. В строке 120 он указывает 20 543 ₽.

3. Строка 130 — общая сумма взносов и пособий, уменьшающая налог, которая была учтена в предыдущих уведомлениях: сумма из строки 050 листа А;

4. Строка 140 — сумма взносов и пособий, оставшаяся после уменьшения налога: строка 140 = строка 110 − (строка 120 + строка 130).

Дальше приведем примеры, как заполнять форму в разных ситуациях.

Примеры заполнения формы КНД 1112021 для ИП с сотрудниками и без

ИП без сотрудников. ИП Ромашкин шьет одежду. Он оформил патент с 1 апреля по 30 июня, его стоимость 37 734 ₽. Ромашкин может уплатить эту сумму до конца срока действия патента — до 30 июня.

15 апреля ИП перечисляет страховые взносы за себя — 40 874 ₽ — и сразу подает уведомление на налоговый вычет.

На листе А предприниматель укажет:

- в строке 020 — 01.04.2021;

- в строке 025 — 30.06.2021;

- в строке 030 — 2;

- в строке 040 — 37 743 ₽;

- в строке 050 — 37 743 ₽, потому что взносы больше патента, значит к вычету — только сумма патента.

Лист Б заполнит так:

- В строке 110 — страховые взносы за себя — 40 874 ₽.

- В строке 120 — общую сумму взносов, которую Ромашкин вычитает из патентов — 37 743 ₽. Он заполняет уведомление только по одному патенту, поэтому просто переносит сумму из строки 050 листа патентов несколько — нужно сложить строки 050 из листа А.

- В строке 130 — общую сумму взносов, которую Ромашкин уже вычитал из патента. ИП эту строку не заполняет, потому что пользуется вычетом впервые.

- В строке 140 — остаток взносов, оставшихся после уменьшения налога. Он считается так: 110 − (120 + 130). Ромашкин укажет 40 874 − 37 734 = 3140 ₽.

Остаток 3140 ₽ Ромашкин сможет учесть при покупке следующего патента в этом году. Для этого после подачи заявки на патент ему нужно будет снова заполнить и подать уведомление КНД 1112021.

Пример заполнения листа Б ИП Ромашкиным

Теперь Ромашкин не должен платить за патент, так как его стоимость полностью покрылась за счет взносов. Получается, что в апреле Ромашкин уплатил 40 874 ₽ взносов и больше ничего не должен.

ИП с сотрудниками. ИП Потапенко занимается грузоперевозками. Годовой патент для него стоит 109 000 ₽. У предпринимателя есть один сотрудник. Предприниматель платит страховые взносы за себя и сотрудника на общую сумму 115 000 ₽ в год.

Перечисленные взносы за себя и сотрудников полностью перекрывают стоимость патента ИП Потапенко. Но предприниматели с работниками могут уменьшить стоимость патента не более чем на 50%, поэтому в уведомлении надо будет указать такие суммы.

В уведомлении на листе А:

- в строке 020 — 01.01.2021;

- в строке 025 — 31.12.2021;

- в строке 030 — 1;

- в строке 040 — 109 000 ₽;

- в строке 050 — 109 000 ₽ × 50% = 54 500 ₽.

Сумму для строки 050 рассчитали так: 54 500 ₽ — половина стоимости патента. Это максимальная сумма, которую можно принять к вычету. Взносы 115 000 ₽ больше, чем 50% от стоимости патента. Значит, к вычету нужно принять 54 500 ₽.

Пример заполнения ИП Потапенко листа А

Лист Б ИП Потапенко заполнит так:

Получается, что Потапенко уплатит только половину налога по патенту — 54 500 ₽.

Всего предприниматель уплатит за год налогов и взносов: 54 500 + 115 000 = 169 500 ₽.

Как подать уведомление в налоговую

Уведомление направляют в налоговую, где ИП получил патент, одним из следующих способов:

- лично;

- пересылают по почте с описью вложения;

- в электронном виде через систему ЭДО — электронного документооборота.

Электронный документ нужно подписать усиленной квалифицированной электронной подписью.

Датой отправки уведомления будет считаться:

- при отправке почтой — дата почтового штемпеля на описи, если ее нет — дата штемпеля на конверте;

- в электронном виде — дата, указанная в подтверждении отправки, полученном электронно.

Почему налоговая может отказать в вычете

Налоговая может отказать, если вы указали в строке 120:

- сумму взносов и пособий, которые вы еще не перечислили в бюджет;

- сумму, которая больше, чем стоимость патента. В этом случае откажут в вычете на сумму, превышающую сумму взносов.

Как вернуть переплату, если вы уже оплатили патент

Переплату можно вернуть по действующему патенту и по патенту с истекшим сроком действия. Порядок возврата в обоих случаях будет одинаковым.

Вернуть деньги можно на расчетный счет или учесть их в стоимости будущих патентов.

Для возврата денег нужно написать в налоговую заявление на возврат по форме КНД 1150058.

Для зачета переплаты в счет будущих платежей нужно написать заявление по форме КНД 1150057.

Заявление на возврат денег или на зачет переплаты можно подать в течение 3 лет со дня уплаты налога.

Подать заявление можно на бумаге в налоговую, почтой, в электронном виде через личный кабинет на сайте ФНС или через оператора ЭДО. Деньги должны вернуть в течение месяца.

Онлайн-бухгалтерия от Тинькофф

Сервис для ИП, которые самостоятельно ведут бухгалтерию:

Сейчас читают

Как заполнять форму РСВ

РСВ обязаны ежеквартально сдавать все компании и ИП с сотрудниками. Расчет сложный, разбираем нюансы в статье.

В каких случаях оформлять УПД, а в каких —

Один УПД — универсальный передаточный документ — заменяет собой два документа.

Как оплачиваются новогодние каникулы в 2022 году

Если в один из праздничных дней нужно вызвать сотрудника на работу, скорее всего, придется заплатить за этот день вдвое больше обычного. Но есть нюансы

Будьте в курсе событий бизнеса

Получайте первыми приглашения на вебинары, анонсы курсов и подборки статей, которые помогут сделать бизнес сильнее

Тинькофф Бизнес защищает персональные данные пользователей и обрабатывает Cookies только для персонализации сервисов. Запретить обработку Cookies можно в настройках Вашего браузера. Пожалуйста, ознакомьтесь с Условиями обработки персональных данных и Cookies.

В процессе деятельности информация об обществе в ЕГРЮЛ может устаревать. Например, организация меняет виды деятельности, состав участников, размер и соотношение долей в уставном капитале, юридический адрес, руководителя и др. О таких фактах надо в течение трёх рабочих дней сообщить в ИФНС по форме Р13014.

Но есть ещё один способ, которым могут воспользоваться лица, обнаружившие, что в отношении них в ЕГРЮЛ внесена недостоверная информация. Для этого разработана так называемая форма Р34001. Разберёмся, когда и как она заполняется.

Заявление о недостоверности сведений

В отличие от других регистрационных заявлений, форма Р34001 разработана не так давно – приказом ФНС России от 11.02.2016 N ММВ-7-14/72@. Подают такое заявление от своего имени физические лица, в отношении которых внесены сведения об участии или руководстве организацией.

Обратите внимание, что заявление Р34001 подаётся физлицом только о недостоверности сведений о нём в ЕГРЮЛ в плане участия или руководства. Если просто обнаружены ошибки в имени, например, директора, то направляют форму Р14001.

В приказе ФНС России от 11.02.2016 N ММВ-7-14/72 есть ещё одна форма заявления – Р34002. С её помощью заинтересованные лица могут сообщить в ИФНС о недостоверных сведениях в отношении юридического адреса, руководителя, учредителя.

Чем отличаются между собой формы Р34001 и Р34002? Вот основные особенности:

- Р34001 подают сами лица, о которых внесены недостоверные сведения;

- Р34002 подают те, кто заинтересован в исключении из ЕГРЮЛ недостоверных сведений, прямо к ним не относящихся.

А теперь подробнее о ситуациях, при которых подаётся форма Р34001.

Когда подают форму Р34001

ФНС активно борется с массовыми учредителями и руководителями юридических лиц. Первоначальная проверка проводится ещё на этапе создания ООО. Если заявители обнаружены в соответствующих реестрах, то в регистрации будет отказано.

Но что касается руководителей обществ, то в форме Р11001 указываются только их паспортные данные. А личная подпись или присутствие в ИФНС от них при регистрации ООО не требуется.

В некоторых случаях налоговая инспекция может заподозрить, что директор в обществе будет номинальным, поэтому вызывает его на беседу. Но так бывает не всегда, поэтому до сих пор происходит регистрация в качестве руководителя ООО человека, об этом даже не подозревающего. Понятно, что создаются такие компании с целями, далекими от легальных.

Но заявить о недостоверности может и вполне реальный руководитель, если при увольнении собственники ООО не спешат найти ему замену. Такая ситуация возникает довольно часто: директор подал заявление об увольнении, все сроки для сдачи дел прошли, но вместо него на должность никто не назначен.

Подать форму Р14001 прежний руководитель не может, потому что на это уполномочен только новый директор. Раньше в такой ситуации исключить сведения о себе из ЕГРЮЛ можно было только через суд. Но после утверждения формы Р34001 этот вопрос решается во внесудебном порядке.

✐ Пример ▼

В качестве примера можно привести решение Арбитражного суда Архангельской области по делу N А05-5080/2017. В середине 2015 года руководитель сложил с себя полномочия в связи с прекращением трудовых отношений по собственному желанию. Причём на должности директора он проработал 5 лет, то есть являлся реальным исполнительным органом.

Однако единственный участник ООО не стал нанимать другого руководителя или возлагать эти полномочия на себя. В результате бывший директор продолжал числиться в ЕГРЮЛ. В январе 2017 год он направил в ИФНС заявление по форме Р14001, без указания данных преемника. Естественно, такое заявление у него не приняли. Суд указал бывшему директору на другую возможность – подать заявление Р34001, что и было в итоге сделано.

Ещё одна ситуация, при которой можно сообщить о недостоверности сведений, – это выход участника из общества. Если он подал заявление о выходе, а руководитель не сообщил об этом в ИФНС, данные остаются в реестре, хотя уже не являются актуальными.

Как заполнить форму Р34001

Бланк формы Р34001 о недостоверности, образец которой можно скачать ниже, очень прост для заполнения.

- На титульном листе указывают полное наименование, ОГРН и ИНН юридического лица, сведения о котором недостоверны. Ниже надо проставить галочку о статусе, который оспаривает заявитель: руководитель и/или учредитель (участник).

- На следующем листе заявитель вписывает свои полные паспортные данные и контакты (телефон и email).

- На последнем листе в присутствии нотариуса или сотрудника ИФНС указывают свое полное имя и проставляют подпись.

Заявление рассматривается в течение пяти рабочих дней. Важно понимать, что проверка заявления 34001 не проводится, ИФНС сразу вносит сведения о недостоверности в реестр!

Именно поэтому на последней странице заявитель указывает, что его действия не направлены на причинение вреда другим лицам или на недобросовестное осуществление гражданских прав. Если же информация окажется ложной, то заявителю придётся возместить нанесённый этим ущерб.

Какие последствия возникают при подаче формы Р34001

О внесении сведений про недостоверность в отношении руководителя или участника ИФНС сообщает юридическому лицу. Вряд ли такая информация будет неожиданной для собственников компании. Если они хотят сохранить организацию и продолжать работать, надо как можно быстрее представить документы о внесении изменений. Например, назначить нового директора, подав форму Р13014.

Что касается негативных последствий, то они возникают, в первую очередь, для самого ООО. Возникают ли в этом случае последствия для руководителя или участника?

Бытует мнение, что после подачи формы Р34001 заявитель не сможет три года занимать руководящие посты или регистрировать новое ООО. На самом деле, это не так. Такой запрет действительно есть, но распространяется он только на тех руководителей или учредителей, сведения о которых внесла в реестр сама ИФНС (статья 23 закона от 08.08.2001 N 129-ФЗ).

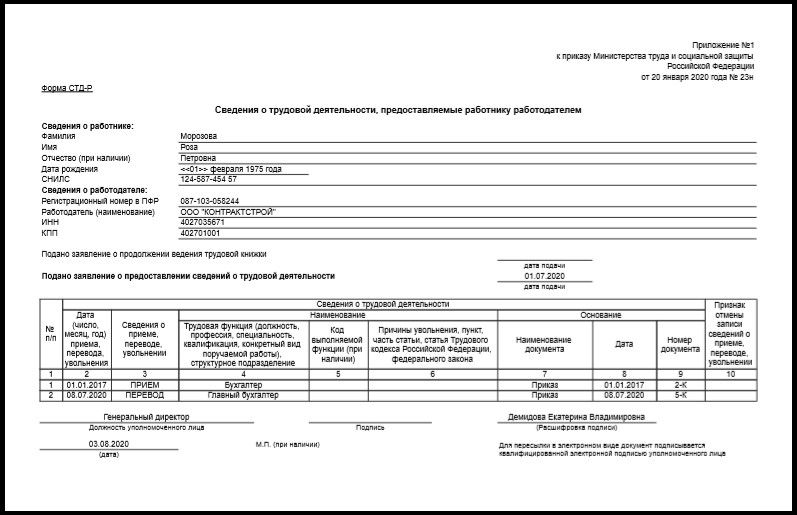

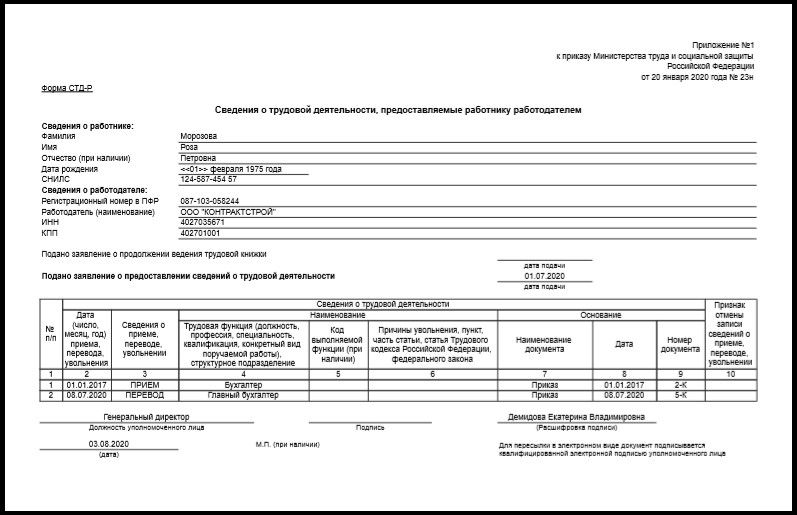

В 2020 году у работодателей появилась новая обязанность: предоставлять по запросам сотрудников сведения о трудовой деятельности. Форма СТД-Р предоставляется работодателем по заявлению работника или при его увольнении и содержит сведения о периоде работы у данного работодателя (ст. 66.1 ТК РФ). Для оформления таких сведений нужно использовать бланк СТД-Р. Форма утверждена приказом Минтруда от 20.01.20г. № 23н, действует с 7 марта 2020 года.

С 2020 года начался переход на электронные трудовые книжки. Сразу же у сотрудников возник вопрос — а как получить данные из такой книжки?

Кто и когда заполняет СТД-Р

Согласно статье 66.1 ТК РФ, человек, заключивший трудовой договор, вправе получить сведения о своей трудовой деятельности. Запросить их можно:

- у работодателя по последнему месту работы (за период работы в данной организации или у данного ИП);

- в многофункциональном центре предоставления государственных и муниципальных услуг (МФЦ);

- в Пенсионном фонде;

- через единый портал государственных и муниципальных услуг.

Сведения по форме СТД-Р формирует, заверяет и выдаёт работодатель, а форму СТД-ПФР (сведения о трудовой деятельности из информационных ресурсов Пенсионного фонда России) — территориальный орган Пенсионного фонда.

Форма СТД-Р: заполнение

Порядок заполнения формы СТД-Р подробно прописан в Приложении N 3 к Приказу Минтруда от 20.01.2020г. N 23н. Форма заполняется индивидуально по работнику. В ней отражаются сведения о всей трудовой деятельности работника у конкретного работодателя. Эти сведения берутся из бумажной трудовой книжки, то есть имеет смысл сделать копию бумажной трудовой книжки, прежде чем отдать её работнику на руки.

Включите в отчёт сведения о периоде работы только в вашей компании. Сотрудник получит все те же данные, которые вы сдаёте в Пенсионный фонд по форме СЗВ-ТД. Причём в отчёте для сотрудника отразите даже отменённые и скорректированные записи. Фактически на руки сотрудник получит аналог выписки из трудовой книжки по работе в вашей компании.

Обратите внимание, что и СЗВ-ТД и СТД-Р содержат идентичные сведения. Поэтому особенности заполнения формы, которую выдаёте сотрудникам, такие же, как и у той, которую сдаёте в ПФР.

Образец заполнения формы СТД-Р

Когда выдавать СТД-Р в 2020 году

Сразу скажу, что конкретных дат для выдачи отчёта нет. Ведь его представляют не в ПФР, а выдают сотрудникам по их запросу и при увольнении. Но это не значит, что нет практически никаких ограничений и правил.

Отчёт надо предоставлять тем, кто работает у вас по трудовому договору, в том числе совместителям и дистанционным работникам.

В случае если сотрудник заметит неверную или неполную информацию в сведениях о трудовой деятельности, которые передали в ПФР, по письменному заявлению сотрудника исправьте или дополните сведения и представьте их в фонд (ч. 6 ст. 66.1 ТК).

Форма СТД-Р: как выдавать

Работники сами выбирают, в каком виде они хотят получить форму СТД-Р: на бумаге или в электронном виде. Форма СТД-Р на бумажном носителе заверяется подписью руководителя или доверенного лица и печатью организации (при наличии). Работодатель, не являющийся юридическим лицом, заверяет документы личной подписью. Во втором случае форму надо подписать усиленной квалифицированной электронной подписью.

Когда можно отказать сотруднику в выдаче СТД-Р?

У работодателя нет обязанности выдавать сведения о трудовой деятельности по форме СТД-Р сотрудникам, отказавшимся от электронной трудовой книжки (Письмо Минтруда от 16.06.2020 N 14-2/ООГ-8465).

Причём отказ работодателя правомерен и для СТД-Р по запросу, и для СТД-Р, выдаваемой при увольнении. Работник, решивший не расставаться с бумажной трудовой, сможет получить эти сведения в МФЦ, на портале госуслуг или в ПФР.

Заключение

Напоминаю, что форма СТД-Р утверждена Приказом Минтруда от 20.01.2020г. N 23н. В ней находит отражение информация о трудовой деятельности работника за период работы у работодателя.

Работник может подать работодателю запрос на предоставление СТД-Р или получить эти сведения при увольнении (ст. 66.1 ТК РФ). Но если он выбрал ведение трудовой книжки на бумажном бланке, работодатель вправе его запрос не выполнять.

Консультирует по вопросам правильности расчёта заработной платы более восьми лет.

В 2020 году у работодателей появилась новая обязанность: предоставлять по запросам сотрудников сведения о трудовой деятельности. Форма СТД-Р предоставляется работодателем по заявлению работника или при его увольнении и содержит сведения о периоде работы у данного работодателя (ст. 66.1 ТК РФ). Для оформления таких сведений нужно использовать бланк СТД-Р. Форма утверждена приказом Минтруда от 20.01.20г. № 23н, действует с 7 марта 2020 года.

С 2020 года начался переход на электронные трудовые книжки. Сразу же у сотрудников возник вопрос — а как получить данные из такой книжки?

Кто и когда заполняет СТД-Р

Согласно статье 66.1 ТК РФ, человек, заключивший трудовой договор, вправе получить сведения о своей трудовой деятельности. Запросить их можно:

- у работодателя по последнему месту работы (за период работы в данной организации или у данного ИП);

- в многофункциональном центре предоставления государственных и муниципальных услуг (МФЦ);

- в Пенсионном фонде;

- через единый портал государственных и муниципальных услуг.

Сведения по форме СТД-Р формирует, заверяет и выдаёт работодатель, а форму СТД-ПФР (сведения о трудовой деятельности из информационных ресурсов Пенсионного фонда России) — территориальный орган Пенсионного фонда.

Форма СТД-Р: заполнение

Порядок заполнения формы СТД-Р подробно прописан в Приложении N 3 к Приказу Минтруда от 20.01.2020г. N 23н. Форма заполняется индивидуально по работнику. В ней отражаются сведения о всей трудовой деятельности работника у конкретного работодателя. Эти сведения берутся из бумажной трудовой книжки, то есть имеет смысл сделать копию бумажной трудовой книжки, прежде чем отдать её работнику на руки.

Включите в отчёт сведения о периоде работы только в вашей компании. Сотрудник получит все те же данные, которые вы сдаёте в Пенсионный фонд по форме СЗВ-ТД. Причём в отчёте для сотрудника отразите даже отменённые и скорректированные записи. Фактически на руки сотрудник получит аналог выписки из трудовой книжки по работе в вашей компании.

Обратите внимание, что и СЗВ-ТД и СТД-Р содержат идентичные сведения. Поэтому особенности заполнения формы, которую выдаёте сотрудникам, такие же, как и у той, которую сдаёте в ПФР.

Образец заполнения формы СТД-Р

Когда выдавать СТД-Р в 2020 году

Сразу скажу, что конкретных дат для выдачи отчёта нет. Ведь его представляют не в ПФР, а выдают сотрудникам по их запросу и при увольнении. Но это не значит, что нет практически никаких ограничений и правил.

Отчёт надо предоставлять тем, кто работает у вас по трудовому договору, в том числе совместителям и дистанционным работникам.

В случае если сотрудник заметит неверную или неполную информацию в сведениях о трудовой деятельности, которые передали в ПФР, по письменному заявлению сотрудника исправьте или дополните сведения и представьте их в фонд (ч. 6 ст. 66.1 ТК).

Форма СТД-Р: как выдавать

Работники сами выбирают, в каком виде они хотят получить форму СТД-Р: на бумаге или в электронном виде. Форма СТД-Р на бумажном носителе заверяется подписью руководителя или доверенного лица и печатью организации (при наличии). Работодатель, не являющийся юридическим лицом, заверяет документы личной подписью. Во втором случае форму надо подписать усиленной квалифицированной электронной подписью.

Когда можно отказать сотруднику в выдаче СТД-Р?

У работодателя нет обязанности выдавать сведения о трудовой деятельности по форме СТД-Р сотрудникам, отказавшимся от электронной трудовой книжки (Письмо Минтруда от 16.06.2020 N 14-2/ООГ-8465).

Причём отказ работодателя правомерен и для СТД-Р по запросу, и для СТД-Р, выдаваемой при увольнении. Работник, решивший не расставаться с бумажной трудовой, сможет получить эти сведения в МФЦ, на портале госуслуг или в ПФР.

Заключение

Напоминаю, что форма СТД-Р утверждена Приказом Минтруда от 20.01.2020г. N 23н. В ней находит отражение информация о трудовой деятельности работника за период работы у работодателя.

Работник может подать работодателю запрос на предоставление СТД-Р или получить эти сведения при увольнении (ст. 66.1 ТК РФ). Но если он выбрал ведение трудовой книжки на бумажном бланке, работодатель вправе его запрос не выполнять.

Консультирует по вопросам правильности расчёта заработной платы более восьми лет.

Читайте также:

- Справка фхд что это такое

- Правила страхования должны содержать исчерпывающий перечень сведений и документов необходимых

- Требование о предоставлении документов в фссп

- Какие бывают семейные обстоятельства для заявления в техникум

- Как получить кредит в сбербанке без отказа с плохой кредитной историей и просрочками без справок