Договор на замену фискального накопителя образец

Обновлено: 24.04.2024

Рассмотрим один из таких спорных аспектов: что делать, если в ККТ сломался фискальный накопитель?

Прежде всего, разберемся, что представляет собой фискальный накопитель в ККТ.

Если говорить по-простому, то фискальный накопитель – это устройство для защищенного шифрования, хранения и передачи фискальных данных.

С учетом сегодняшнего уровня развития техники и технологий, фискальный накопитель – устройство весьма примитивное и, казалось бы, должно быть очень надежным.

Но, к сожалению, практика показала, что фискальные накопители ломаются и ломаются достаточно часто. При этом сломанный фискальный накопитель, как правило, полностью блокирует передачу/выдачу фискальных данных.

И тогда у пользователей возникает целый ряд вопросов.

Вопрос 1 (пожалуй, основной): как юридически правильно заменить фискальный накопитель и перерегистрировать ККТ?

Согласно п. 8 ст. 4.2 Закона № 54-ФЗ в случае перерегистрации контрольно-кассовой техники в связи с заменой фискального накопителя пользователь формирует отчет о закрытии фискального накопителя. Сведения, содержащиеся в сформированном отчете о закрытии фискального накопителя, передаются в налоговый орган вместе с заявлением о перерегистрации контрольно-кассовой техники в связи с заменой фискального накопителя.

Из приведенной нормы никаких исключений нет.

Но сломанный фискальный накопитель в большинстве случаев не позволяет пользователю сформировать отчет о закрытии фискального накопителя.

В то же время, в п. 8 Порядка заполнения формы заявления о регистрации (перерегистрации) контрольно-кассовой техники, утв. Приказом ФНС России от 29.05.2017 № ММВ-7-20/484@, указано, что в случае если основанием для подачи заявления является замена фискального накопителя в связи с его поломкой, отчет о закрытии фискального накопителя может не представляться.

Приказ ФНС России от 29.05.2017 № ММВ-7-20/484@ – это общеобязательный нормативный акт и им можно и нужно руководствоваться.

Таким образом, в рассматриваемой ситуации заменить сломанный фискальный накопитель и перерегистрировать ККТ можно и без представления отчета о закрытии фискального накопителя.

По логике приведенной нормы Приказа № ММВ-7-20/484@ поломка фискального накопителя должна как-то подтверждаться (иначе, нельзя полностью исключить злоупотребления, в частности сокрытие выручки, со стороны пользователей). Но ни в Законе № 54-ФЗ, ни в Приказе № ММВ-7-20/484@ о таком обязательном подтверждении ни слова и уж тем более нигде не указывается, как и кем должна подтверждаться поломка фискального накопителя.

На практике налоговые органы в рассматриваемой ситуации требуют заключение о поломке фискального накопителя, выданное изготовителем фискального накопителя.

Но, повторимся, такие требования не имеют конкретного нормативного обоснования.

Копию указанного подтверждения (заключения) целесообразно передать в налоговый орган вместе с заявлением (письмом) в произвольной форме о факте поломки фискального накопителя и невозможности в связи с этим формирования отчета о закрытии фискального накопителя.

В рассматриваемом случае неподтвержденный факт поломки фискального накопителя, полагаем, влечет некоторые риски привлечения к административной ответственности по ч. 4 или ч. 5 ст. 14.5 КоАП РФ (штраф на индивидуальных предпринимателей до 3 000 руб., на юридических лиц до 10 000 руб.) – в зависимости от того, квалифицирует ли налоговый орган данную ситуацию как нарушение порядка перерегистрации ККТ или же как непредставление информации, связанной с использованием ККТ.

Вопрос 2: как быть с фискальными данными, которые в связи с поломкой фискального накопителя не были переданы оператору фискальных данных?

Если возникла проблема с фискальным накопителем, организация-производитель фискального накопителя может извлечь из него данные с пометкой, какие чеки ККТ были отправлены оператору фискальных данных (от него есть подтверждение), а какие нет. Неотправленные данные кассовых чеков на электронном носителе должны быть переданы в налоговую службу вместе с заявлением пользователя ККТ, в котором описывается сложившаяся ситуация.

В ситуации же, когда данные о некоторых расчетах по каким-то причинам не попали в фискальный накопитель, но в учетной системе пользователя они отражены, необходим чек коррекции.

Приведенные рекомендации в целом логичны и справедливы, но опять же они не имеют конкретного нормативного обоснования (законодателю следовало бы в п. 4 ст. 4.3 Закона № 54-ФЗ детально урегулировать данный вопрос, применительно к ситуации поломки фискального накопителя).

Тем не менее, до появления достаточной правоприменительной практики по рассматриваемой ситуации или, возможно, до внесения уточнений и дополнений в Закон № 54-ФЗ советуем пользователям по возможности следовать изложенным рекомендациям ФНС России, по крайней мере в отношении незафиксированных данных о расчетах.

Кстати, на необходимость оформления чека коррекции в связи с неисправностью ККТ указано также в Письмах ФНС России от 07.12.2017 № ЕД-4-20/24899, от 20.12.2017 № ЕД-4-20/25867@, Письме Минфина России от 28.12.2017 № 03-01-15/88042.

Вопрос 3: подлежит ли обязательному хранению сломанный фискальный накопитель?

Этот вопрос связан с тем, что по условиям гарантийных обязательств пользователю возможно придется передать фискальный накопитель поставщику ККТ или поставщику/изготовителю фискального накопителя для его замены или возмещения стоимости.

Но, обратим внимание, Закон № 54-ФЗ предусматривает без каких-либо исключений пятилетний срок обязательного хранения фискального накопителя после окончания его эксплуатации (п.п. 1, 4 ст. 4.1, п. 2 ст. 5 Закона № 54-ФЗ).

Соответственно, в отношении неисправных фискальных накопителей может возникнуть некий правовой конфликт между нормами Закона № 54-ФЗ и гарантийными обязательствами: с одной стороны, формально все фискальные накопители должны храниться в течение пяти лет после окончания их эксплуатации; с другой стороны, по условиям гарантийных обязательств пользователь может быть вынужден передавать фискальные накопители поставщику ККТ или поставщику/изготовителю фискального накопителя для замены или возмещения стоимости.

В связи с этим можно дать следующие рекомендации:

1. В идеале после решения поставщиком/изготовителем вопроса о замене или возмещении стоимости фискального накопителя неисправный фискальный накопитель пользователю следует получить обратно.

2. Если поставщик/изготовитель принципиально не соглашается возвращать неисправный фискальный накопитель (или это невозможно по каким-либо иным причинам), то пользователю обязательно нужно получить письменное заключение о неустранимой неисправности каждого переданного поставщику/изготовителю фискального накопителя (об этом заключении мы уже упоминали выше).

Вопрос 4: при поломке фискального накопителя и потере в связи с этим какой-то части фискальных данных возникают ли у налогового органа основания для исчисления налогов расчетным путем?

Вопрос, понятно, актуален для пользователя ККТ (налогоплательщика), применяющего общую систему налогообложения (ОСН) или упрощенную систему налогообложения (УСН).

Напомним, согласно пп. 7 п. 1 ст. 31 НК РФ налоговые органы вправе определять суммы налогов, подлежащие уплате налогоплательщиками в бюджетную систему Российской Федерации, расчетным путем на основании имеющейся у них информации о налогоплательщике, а также данных об иных аналогичных налогоплательщиках в случае, в частности, отсутствия учета доходов и расходов, учета объектов налогообложения, ведения учета с нарушением установленного порядка, приведшего к невозможности исчислить налоги.

Но поломка фискального накопителя – факт, как правило, от налогоплательщика не зависящий и уж точно никак не связанный напрямую с добросовестностью и законопослушностью налогоплательщика. Этот факт никак нельзя приравнять к отсутствию учета или ведению учета с нарушениями (в контексте пп. 7 п. 1 ст. 31 НК РФ).

Как видим, поломка фискального накопителя в ККТ может повлечь ряд спорных вопросов, которые не имеют однозначного разрешения в системе действующего нормативно-правового регулирования.

Да, есть некоторые рекомендации налоговых органов и Минфина России, применимые к ситуации поломки фискального накопителя, но, во-первых, не все они имеют нормативное обоснование, а, во-вторых, в ряде случаев и эти рекомендации могут оказаться неисполнимыми.

Что тут сказать: остается ждать развития нормативно-правовой базы по рассмотренному вопросу.

При использовании в работе контрольно-кассовой техники, все предприятия и организации периодически сталкиваются с необходимостью замены блока ЭКЛЗ — главного носителя информации о всех проводимых кассовых операциях. Эта необходимая регулярная плановая процедура, которая возможна только при соблюдении ряда условий. Одно из них – написание заявления в налоговую инспекцию.

- Бланк и образец

- Бесплатная загрузка

- Онлайн просмотр

- Проверено экспертом

Кто должен писать заявление

Заявление может заполнить любой сотрудник организации, уполномоченный на оформление подобного рода документов. Это может быть директор, который сам заполняет документ и сам же предоставляет его по месту требования.

Если это какой-то другой работник предприятия, то к заявлению придется приложить еще и доверенность на представление интересов компании в налоговой службе.

Правила по оформлению бланка заявления

Заявление на замену ЭКЛЗ имеет единую унифицированную форму. Надо отметить, что данный бланк многофункционален, поскольку он используется и при регистрации-снятии контрольно-кассовой техники с налогового учета, и при перерегистрации блока фискальной памяти и по многим другим причинам. Заполнение заявления носит строго определенный характер: документ включает в себя три страницы, в которые вносится самая подробная информация:

- о кассовом аппарате,

- его владельце,

- блоке ЭКЛЗ.

Все сведения, вносимые в документ должны быть достоверными, взятыми из сопроводительных документов (паспорт заявителя, доверенность, паспорт контрольно-кассовой техники, паспорт ЭКЛЗ, журнал обслуживания кассового аппарата и т.д.).

Заполнять заявление рекомендовано заглавными печатными буквами, четко и разборчиво, допускать в нем какие-либо исправления и ошибки нельзя (в этом случае, лучше заполнить новый бланк). Все страницы необходимо заверять личной подписью владельца контрольно-кассовой техники или его представителя.

После того, как процесс по заполнению документа будет закончен, бумагу надо передать специалисту налоговой инспекции, который проверит его и поставить на нем штампик о дате приема.

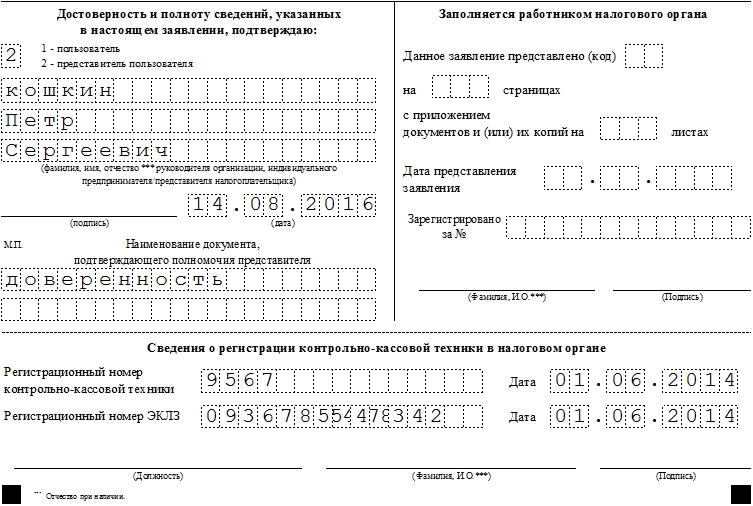

Образец заявления на замену ЭКЛЗ

Заполняем колонтитулы

На каждой странице в верхнем колонтитуле указывается информация об организации-владельце кассы:

Заполняем титульный лист

По порядку ячеек для заполнения данных вписываем:

- код налогового органа (его необходимо уточнить в территориальной налоговой службе),

- вид документа: в данном случае в первую ячейку ставится цифра 2, а далее две двойки, единица и еще две двойки (сноски о том, как заполнить эти ячейки стоят ниже и обозначены звездочками).

- Далее в документ вписывается полное наименование организации, которой принадлежит кассовый аппарат (с указанием ее организационно–правового статуса),

- вид деятельности по ОКВЭД (Общероссийский классификатор видов экономической деятельности – содержится в учредительных бумагах фирмы),

- код заявителя (организация, ее обособленное подразделение или ИП),

- номер контактного телефона (на случай, если у сотрудников налоговой возникнут какие-либо вопросы к владельцу ЭКЛЗ),

- количество страниц в заявлении (3),

- количество листов приложения (если оно есть).

Заполняем контактные данные

Правую часть заявления трогать не нужно – все данные в нее вносит сотрудник налоговой инспекции.

Заполняем сведения о ККТ

Внизу страницы располагаются две строки, в которые надо внести регистрационный номер ККТ, ЭКЛЗ, а также дату их постановки на учет (почерпнуть эту информацию можно в регистрационной карточке).

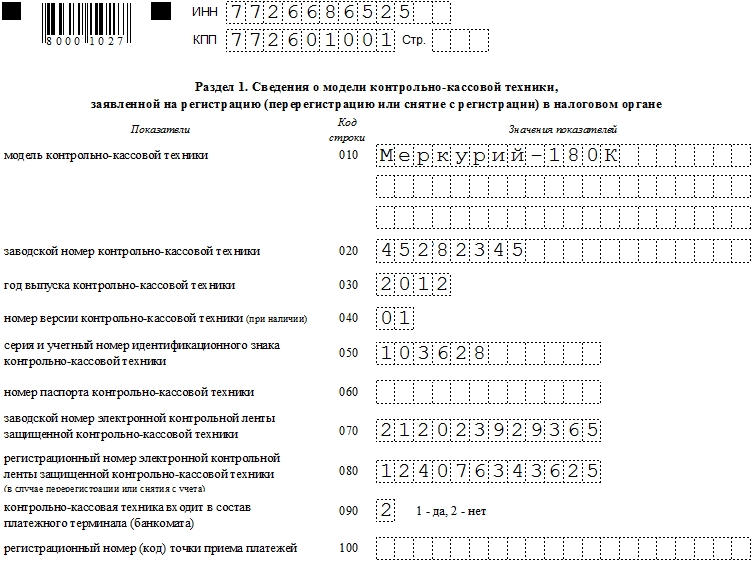

Заполняем раздел 1

Вторая страница заявления состоит из раздела 1 и содержит в себе все нужные данные о контрольно-кассовой машине, ЭКЛЗ которой необходимо заменить. В соответствующих строках здесь вписываются

- название кассы,

- год производства,

- номер, присвоенный ей заводом-изготовителем

- и номер модели.

Все это можно найти как в личном документе кассы, так и на ней самой.

Кроме того, в паспорте ККТ находятся учетный и серийный номер идентификации (но, следует отметить, что не все модели контрольно-кассовой техники имеют эти данные, так что если налоговик потребует заполнения этих ячеек, придется идентификационный номер приобрести).

Поскольку до сих пор не имеется законодательно утвержденного образца паспорта кассовой техники, строку 060 заполнять не надо.

Строки 070, 080 касаются собственно ЭКЛЗ. Сведения для строки под номером 070 находятся в паспорте ЭКЛЗ (при этом, цифр в номере больше чем количество клеток в стандартной форме заявления, так что следует просто пропустить первую цифру, а все остальные вносить по порядку) Номер регистрации ЭКЛЗ (080) можно обнаружить в паспорте кассы.

Название и ИНН фирмы, обслуживающей кассу можно найти из договора с ней, как и все остальные сведения, вносимые в строки под номерами от 130 до 150 включительно.

Заполнение раздела 2

Заключительный лист заявления включает в себя сведения о том, где именно стояла касса, в т.ч. обозначение места установки (магазин, торговый отдел, офис, палатка и т.п.) и данные из договора аренды.

Если здание, офис или помещение, в котором находится касса в собственности заявителя, то, значит, строки об аренде можно оставить без внимания.

Читайте также: