Договор аренды с ошибками

Обновлено: 18.05.2024

Что изменилось в учете арендатора

Учет лизинговых операций всегда был сложнее. Если по договору лизинга предмет лизинга учитывался на балансе у лизингополучателя, то в программе требовалось выполнить последовательность действий с помощью документов:

Поступление в лизинг;

Принятие к учету ОС;

Услуги лизинга – для отражения регулярных (как правило, ежемесячных) лизинговых платежей;

ежемесячные регламентные операции, входящие в обработку Закрытие месяца: Амортизация и износ основных средств и Признание в НУ лизинговых платежей;

Выкуп предметов лизинга – если такой выкуп предусмотрен договором.

Далее такой порядок будем называть сложной схемой учета аренды (сложной арендой).

Новые правила учета арендованного имущества по ФСБУ 25/2018

Рассмотрим ключевые изменения для арендатора.

Теперь арендатор должен признавать арендованное имущество как право пользования активом (ППА) (п. 10 ФСБУ 25/2018). Иными словами, в бухгалтерском учете и отчетности предметы аренды отражаются аналогично собственным активам (как правило, предмет аренды по характеру использования относится к основным средствам). Причем такой порядок применяется вне зависимости от условий договора, согласно которым предмет аренды (лизинга) может учитываться на балансе арендодателя или арендатора (п. 2 ФСБУ 25/2018). Как и стоимость собственных основных средств, стоимость ППА погашается через амортизацию (п. 17 ФСБУ 25/2018).

Одновременно с активом следует признавать обязательство по аренде, которое первоначально определяется как сумма будущих арендных платежей за весь срок договора аренды. Раньше похожий порядок учета был только для лизинга.

По общему правилу будущие арендные платежи оцениваются по приведенной стоимости, то есть путем дисконтирования их номинальных величин (п. 14 ФСБУ 25/2018). По сути это означает, что сумма будущих арендных платежей состоит из двух частей: из приведенной стоимости арендных платежей и процентов по аренде. Каждая из этих частей учитывается обособленно.

После признания обязательство по аренде увеличивается на величину начисляемых процентов и уменьшается на величину фактически уплаченных арендных платежей (п. 18 ФСБУ 25/2018). Начисленные проценты отражаются у арендатора в расходах либо включаются в стоимость инвестиционного актива (п. 20 ФСБУ 25/2018).

Указанные изменения сближают российский бухгалтерский учет с МСФО.

ФСБУ 25/2018 предусматривает для арендатора ряд упрощений (п. 11 ФСБУ 25/2018). Так, право пользования активом и обязательство по аренде можно не признавать:

по договорам со сроком аренды до года;

по договору на аренду предмета, рыночная стоимость которого не превышает 300 000 руб., и при этом арендатор может получать экономические выгоды от предмета аренды преимущественно независимо от других активов;

по всем договорам аренды – если арендатор относится к экономическим субъектам, которые вправе применять упрощенные способы ведения бухгалтерского учета, включая упрощенную бухгалтерскую (финансовую) отчетность (далее – организации с упрощенным учетом).

В этих случаях порядок учета аренды будет соответствовать простой схеме учета аренды, то есть сводиться к отражению в учете регулярных расходов на аренду.

Обратите внимание, что указанные выше упрощения не распространяются (п. 12 ФСБУ 25/2018):

на договоры, предусматривающие выкуп предмета аренды (как правило, это договоры лизинга);

на предметы аренды, которые предполагается предоставлять в субаренду.

Если право пользования активом признавать требуется, то оно оценивается по фактической стоимости, которая включает в себя (п. 13 ФСБУ 25/2018):

величину первоначальной оценки обязательства по аренде;

арендные платежи, осуществленные на дату предоставления предмета аренды или до такой даты;

дополнительные затраты арендатора, связанные с поступлением предмета аренды и приведением его в состояние, пригодное для использования в запланированных целях;

величину оценочного обязательства (например, по демонтажу, по перемещению предмета аренды, по восстановлению окружающей среды и пр.), если возникновение такого обязательства у арендатора обусловлено получением предмета аренды.

Арендатор с упрощенным учетом может рассчитывать фактическую стоимость ППА без дополнительных затрат и без оценочных обязательств. В этом случае дополнительные затраты и оценочные обязательства признаются расходами периода, в котором были понесены.

Фактическая стоимость права пользования активом и величина обязательства по аренде могут пересматриваться при изменении (п. 21 ФСБУ 25/2018):

условий договора аренды;

намерения продлевать или сокращать срок аренды;

величины арендных платежей.

При изменении величины обязательства по аренде пересматривается ставка дисконтирования (п.п. 15, 22 ФСБУ 25/2018).

Если в более ранних версиях программы арендованное имущество можно было учитывать только по простой схеме, то теперь с началом применения ФСБУ 25/2018 – как по простой, так и по сложной схеме. При этом учет имущества, полученного в лизинг, ведется только по сложной схеме.

Чтобы привести схемы учета аренды к единообразию, для отражения регулярных (как правило, ежемесячных) арендных платежей в документе Поступление (акты, накладные, УПД) добавлен новый вид операции – Услуги аренды. Этот вид операции доступен всем пользователям программы.

Если применяется простая схема учета, то в поле Способ учета документа поступления с видом операции Услуги аренды следует выбрать значение Расходы (простая аренда). В этом случае в поле Счета учета указываются счет и аналитика затрат по аренде, а при проведении формируются проводки, как и прежде:

Дебет 26 (44) Кредит 76 (60)

- на сумму арендного платежа без учета НДС;

Дебет 19.04 Кредит 76 (60)

Проводки для сложной аренды рассмотрим позднее.

Схема учета лизинговых операций у лизингополучателя незначительно изменилась. Некоторые документы обновились, документ Принятие к учету ОС стал необязательным, появилось два новых документа: Начисление процентных расходов и Изменение условий лизинга. Таким образом, учет имущества, полученного в лизинг, сейчас представляет собой последовательность действий, выполняемых с помощью документов:

Поступление в лизинг. Это обновленный документ, который теперь позволяет сразу же принять к учету предмет лизинга, если не требуется отражать дополнительные затраты, связанные с поступлением предмета лизинга, и если пользователя устраивают параметры амортизации, установленные в документе по умолчанию;

Принятие к учету ОС. Этот документ теперь используется только при необходимости;

Услуги лизинга (ежемесячно);

Выкуп предметов лизинга – если выкуп предусматривается договором.

Сложная схема учета аренды по ФСБУ 25/2018 построена на использовании новых документов, которые аналогичны документам, применяемым в лизинговой схеме:

Поступление в аренду. Этот документ позволяет сразу же принять к учету предмет аренды, если не требуется отражать дополнительные затраты, связанные с его поступлением, и если используется линейный способ начисления амортизации;

Принятие к учету ОС – используется при необходимости;

Поступление (акты, накладные, УПД) с видом операции Услуги аренды (ежемесячно);

Изменение условий аренды.

Таким образом, для лизинга и аренды, учитываемой по сложной схеме, используется ряд общих документов, некоторые из которых – с разными видами операций (см. таблицу 1).

Таблица 1. Общие документы для лизинга и сложной аренды

Наименование документа

Виды операций

для лизинга

Виды операций

для сложной аренды

Поступление в аренду (лизинг)

Поступление в лизинг

Поступление в аренду

Изменение условий аренды (лизинга)

Изменение условий лизинга

Изменение условий аренды

Амортизация и износ основных средств;

Признание в НУ арендных платежей;

А для простой и сложной аренды используется общий документ Поступление (акты, накладные, УПД) с видом операции Услуги аренды.

Для учета прав пользования активами Планом счетов бухгалтерского учета финансово-хозяйственной деятельности организаций (утв. приказом Минфина РФ от 31.10.2000 № 94н) отдельного синтетического счета не предусмотрено.

До применения ФСБУ 25/2018 в программе для обобщения информации об арендованном имуществе (предмете лизинга) использовались счета учета:

Указанные счета учета в полной мере подходят не только для схемы учета лизинга, но и для схемы учета сложной аренды, поэтому никаких новых счетов для внеоборотных активов в программе создавать не потребовалось. Только теперь в бухгалтерском учете эти счета применяются для обобщения информации о ППА, а не об арендованном (лизинговом) имуществе. Для целей налогового учета назначение счетов не поменялось.

Для аналитического учета ППА используется субконто Основные средства. Каждый инвентарный объект ППА – элемент справочника Основные средства.

76.27.5 «Проценты по аренде (в валюте);

76.37.5 «Проценты по аренде (в у.е.).

ФСБУ 25/2018: настройки программы

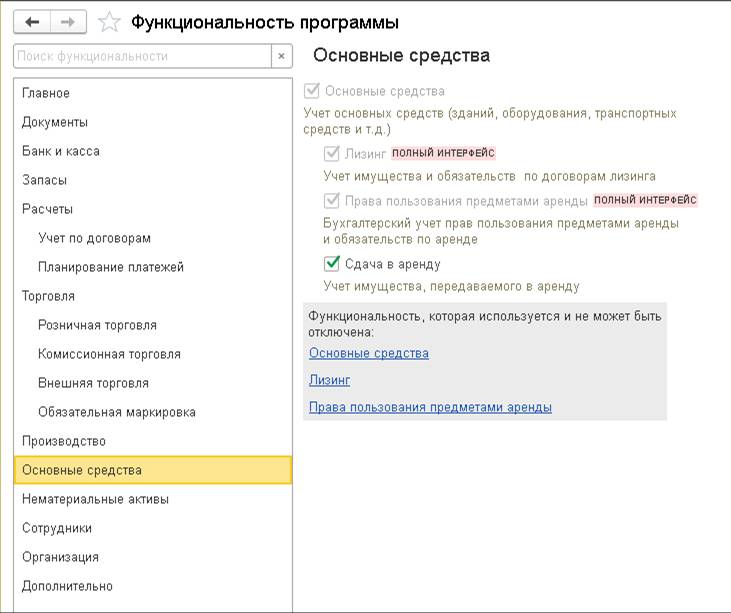

Возможности учета аренды по простой схеме в программе всегда доступны. Учет лизинга и аренды по сложной схеме потребуется включить в настройках функциональности (раздел Главное – Функциональность). Для этого следует перейти на закладку Основные средства и установить соответствующие флаги (рис. 1):

Лизинг – для включения схемы учета лизинга;

Права пользования предметами аренды – для включения схемы учета сложной аренды.

Рис. 1. Настройки функциональности для применения ФСБУ 25/2018

После выполнения указанных настроек в разделе программы ОС и НМА становятся доступны операции:

Поступление в аренду;

Поступление в лизинг;

Изменение условий аренды;

Изменение условий лизинга;

Выкуп предметов лизинга.

Пример учета аренды по сложной схеме

Рассмотрим порядок учета сложной аренды в программе (в статье в описании примеров не рассматриваются банковские операции, зачет авансов, операции учета НДС и расчет отложенного налога).

Пример 1

Арендатор не относится к экономическим субъектам, которые вправе применять упрощенные способы ведения бухгалтерского учета, включая упрощенную бухгалтерскую (финансовую) отчетность.

В бухгалтерском учете арендатор использует линейный метод начисления амортизации для всех основных средств и ППА.

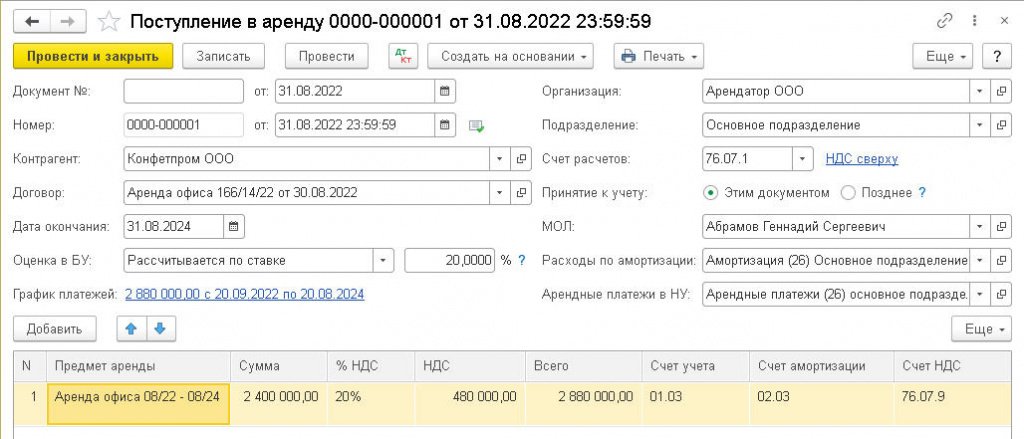

Создадим документ Поступление в аренду и заполним его, как на рисунке 2.

Рис. 2. Поступление в аренду

По условиям Примера 1 арендатор не понес никаких дополнительных затрат, связанных с предметом аренды, поэтому переключатель Принятие к учету следует установить в положение Этим документом (документ Принятие к учету ОС нам не понадобится).

В табличной части документа в поле Предмет аренды указываем новое ППА, предварительно добавив его в справочник Основные средства.

В поле Сумма указываем величину номинального обязательства по аренде – общую сумму платежей по договору без НДС (2 400 тыс. руб.). Счета учета устанавливаются по умолчанию.

Пока процедура расчета приведенной стоимости еще не является привычной в практике российского бухгалтерского учета, и поэтому вызывает много вопросов, в том числе, как определить ставку дисконтирования.

Согласно пункту 15 ФСБУ 25/2018, дисконтирование производится с применением ставки, при использовании которой приведенная стоимость будущих арендных платежей и негарантированной ликвидационной стоимости предмета аренды становится равна справедливой стоимости предмета аренды. Если фактическая ставка дисконтирования не может быть определена, то в качестве ставки дисконтирования может применяться процентная ставка, под которую арендатор привлекает или может привлечь заемные средства на срок, сопоставимый со сроком аренды.

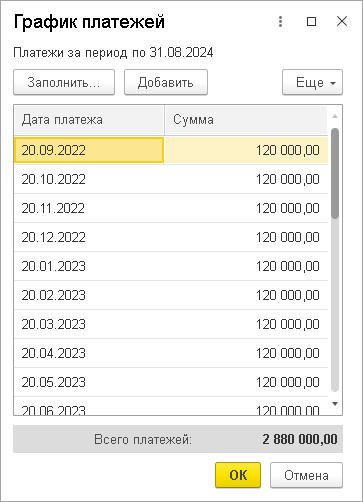

Предположим, в Примере 1 приведенная стоимость оценивается по ставке дисконтирования 20% годовых. Для расчета приведенной стоимости и процентных расходов необходимо заполнить график платежей. Перейдем по соответствующей гиперссылке в форму График платежей. График платежей можно заполнить вручную по кнопке Добавить, указав дату платежа и сумму.

Как правило, договором аренды предусматриваются повторяющиеся через равный промежуток времени платежи в одинаковой сумме (аннуитеты). В этом случае график платежей можно заполнить автоматически сразу за весь период. По условиям Примера 1 в договоре аренды предусмотрены аннуитетные платежи в размере 120 тыс. руб. в месяц не позднее 20 числа каждого месяца начиная с сентября 2022 года. Нажимаем кнопку Заполнить, указываем дату первого платежа (дата окончания договора подставляется из шапки документа поступления), сумму аннуитета (120 тыс. руб.) и еще раз нажимаем Заполнить. График платежей заполнен (рис. 3).

Рис. 3. График платежей

При заполнении графика платежей следует обращать внимание на итоговую сумму, указанную в строке Всего платежей. Эта сумма должна быть равна сумме документа Поступление в аренду, иначе программа укажет на ошибку и не проведет документ.

Из документа Поступление в аренду по кнопке Печать доступна Справка-расчет начисления процентных расходов, которая иллюстрирует порядок расчета обязательства и оценки предмета аренды, а также общую сумму процентных расходов (рис. 4).

Рис. 4. Справка-расчет начисления процентных расходов

Величина начисляемых процентов определяется как произведение обязательства по аренде на начало периода и процентной ставки. Проценты начисляются на дату арендного платежа и на конец месяца (п. 19 ФСБУ 25/2018).

В соответствии с выполненным расчетом общая сумма будущих арендных платежей (2 400 тыс. руб.) разделяется на две части (здесь и далее рассчитанные суммы округляются до тысяч рублей для упрощения восприятия расчетов и сумм проводок):

на приведенную стоимость обязательства (2 006 тыс. руб.);

на сумму процентов по аренде (394 тыс. руб.).

Поскольку по условиям Примера 1 авансовые платежи не предусматривались, то фактическая стоимость ППА соответствует первоначальной оценке обязательства (2 006 тыс. руб.).

Проанализируем проводки, сформированные при проведении документа Поступление в аренду (см. таблицу 2).

О чем пойдет речь: подскажем, по каким ключевым точкам проверять договоры и первичку, чтобы избежать проблем с налоговиками.

Из-за досадных ошибок в договорах компания может потерять расходы и вычеты НДС. Ведь любой договор формирует либо доходную, либо расходную часть налоговой базы.

Ошибка 1. Договор подписал человек без полномочий

Проверьте вводную часть договора. В ней отражается название организации, указываются полностью должность,

Ф. И. О. лица, от имени которого заключается договор.

Сверьте данные с выпиской из ЕГРЮЛ, которую можно найти на сайте ФНС. Если договор заключается не от имени руководителя компании, проверьте, есть ли доверенность. Без нее договор не считается действительным.

Для строительных организаций в данном разделе по уже сложившейся практике указываются также данные свидетельства СРО - номер и дата. Без него многие строительные работы проводить нельзя.

Кроме того, организации указывают в этом разделе информацию о налоговом режиме. Чаще всего строители применяют основную систему налогообложения. Если же контрагент на упрощенке, принять к вычету НДС не получится. Компаниям это невыгодно.

Если в договоре всех этих сведений нет, запросите их у контрагента дополнительно как можно раньше.

Ошибка 2. Неясен предмет договора

В предмете договора указывается, в чем смысл сделки. Например, подрядные работы, субподряд, поставка сырья и материалов, аренда строительного инструмента или строительной техники с экипажем.

Все расходы строительной организации делятся на два крупных блока. Либо это расходы управленческие, либо связанные с объектом строительства.

Для последних важно, чтобы в договоре объект был указан в полном соответствии с разрешением на строительство либо в соответствии с договором с основным заказчиком. Иначе списать расходы на себестоимость конкретного объекта будет проблематично.

Расходы по такому договору включить в стоимость строительства объекта нельзя. Договор нужно переделать, иначе налоговики могут снять расходы как необоснованные.

Ошибка 3. Способ выполнения работ не уточняется

В договоре надо указать, выполняет подрядчик работы собственными силами или с привлечением субподрядчиков. Если договор не предусматривает возможность привлечения субподрядчиков, значит, подрядчик должен выполнить работы сам. У него должен быть штат специалистов соответствующей категории, основные средства.

Если же по такому договору подрядчик привлекает субподрядчиков, налоговики признают расходы на субподряд необоснованными.

Ошибка 4. Субподрядчик в списке ненадежных компаний

Часто подрядчики привлекают субподрядчиков. Чтобы избежать налоговых рисков, некоторые заказчики предусматривают в договоре компенсацию потерь за счет подрядчика. Ведь за риски в этом случае отвечает основной подрядчик.

Допустим, при проверке цепочки субподрядчиков налоговики нашли схему или признали субподрядчика недобросовестным. Вы сможете получить от подрядчика компенсацию в размере незачтенного НДС и непризнанных расходов.

Как это сделать, поясним на примере.

Пример 1. Как получить компенсацию от подрядчика

Компания А заключила договор с подрядчиком — компанией Б на сумму 1 000 000 руб., в том числе НДС 20 процентов — 166 666,67 руб. Подрядчик сдал работы и предоставил компании А акты по форме № КС-2 на всю сумму.

На камеральной проверке выясняется, что работы проводила не компания Б.

Работы выполнили субподрядчики — компании С, Д, Е:

— компания С — на сумму 300 000 руб., в том числе НДС 20 процентов — 50 000 руб.;

— компания Д — на сумму 300 000 руб., в том числе НДС 20 процентов — 50 000 руб.;

— компания Е — на сумму 400 000 руб., в том числе НДС 20 процентов — 66 666,67 руб.

При проверке компании Е выясняется, что она имеет все признаки однодневки, по ней есть запись в ЕГРЮЛ о недостоверности сведений. В результате сумма НДС 66 666,67 руб. к вычету не принимается. У заказчика — компании А возникает риск потери вычета НДС в сумме 66 666,67 руб. и расходов в сумме 333 333,33 руб.

Если в договоре есть условие о компенсации, то в случае отказа в вычете компания А сможет получить компенсацию в судебном или досудебном порядке от компании Б.

Проверьте, есть ли в договоре возможность привлекать субподрядчиков. Иначе будет сложно обосновать эти расходы

Образец формулировки о компенсации в договоре

При привлечении третьих лиц по договорам субподряда для выполнения части работ Подрядчик несет финансовую ответственность перед Заказчиком. А именно компенсирует потери в виде вычетов НДС и расходов, учитываемых в базе по налогу на прибыль, не принятых при налоговой проверке. Указанные суммы подлежат компенсации по работам, выполняемым субподрядчиками, привлеченными Подрядчиком.

Ошибка 5. Нет приложений к договору

Часто договор содержит ссылки на приложения. В них указывается дополнительная информация. Это могут быть технический план, спецификация материалов, этапы сдачи работ и т. д.

Проверьте, чтобы все эти приложения были на месте, а названия и нумерация дополнений соответствовали ссылкам на них в договоре. Если приложений нет, попросите контрагента предоставить недостающие документы. Без них договор считается недействительным.

Ошибка 6. Цена договора указана неверно

В договоре при указании цены безопаснее ссылаться на смету и прилагать ее же к договору как неотъемлемую часть. Ведь подрядчик обязан выполнять работы в соответствии с технической документацией и со сметой, которая определят цену (ст. 743 ГК).

Если цена в договоре одна, а в смете другая, возникнут проблемы с расходами. Например, цена по договору 10 млн. руб., а в смете - 9,5 млн. руб. Признать вы сможете, расходы только в сумме 9,5 млн. руб. Следите, чтобы в договоре таких разрывов не было.

Ошибка 7. Нечетко указаны права и обязанности сторон

Укажите подробно сроки, процедуру извещения о готовности и сдаче выполненных работ. Если работы сдаются поэтапно, такое условие надо отразить в договоре.

Приложите график. Тогда у вас не будет проблем с определением базы для налога на прибыль и НДС.

Не лишним будет письменно закрепить возможность отказа приемки работ, сроки и порядок предоставления мотивированного отказа. Он должен содержать обоснованную причину, а также ссылку на ГОСТы и строительные нормативы. Тогда подрядчику не придется начислять налог на прибыль и НДС с непринятых объемов работ.

Ошибка 8. Отсутствует ответственность сторон

В разделе договора об ответственности предусматриваются пени и штрафы для каждой из сторон за нарушение сроков оплаты, выполнения работ, использование некачественных материалов и др. Компания вправе установить в договоре, обязательно это или нет. Ведь начисленные санкции придется включать в доходы при расчете налога на прибыль (п. 3 ст. 250 НК).

Пример 2. Как формулировка о санкциях влияет на налоговую базу

Памятка. Как проверить первичку

Шаг 1. Следите, чтобы в документе были все обязательные реквизиты:

1) наименование документа;

2) дата составления документа;

3) наименование компании, которая составила документ;

4) содержание факта хозяйственной жизни;

5) единица измерения;

6) должности лиц, которые совершили сделку или операцию;

7) подписи лиц с указанием их фамилий и инициалов.

Шаг 2. Контролируйте даты документов. Первичку надо составлять при совершении факта хозяйственной жизни или сразу после него. Старые и опоздавшие документы искажают отчетность. Требуйте, чтобы сотрудники составляли документы и передавали их в бухгалтерию вовремя.

Шаг 3. Не принимайте к учету фиктивные документы. Запрещено отражать в учете факты, которых в действительности не было, а также мнимые и притворные сделки. Это приводит к искажению отчетности.

Шаг 4. Анализируйте первичку. В налоговом учете можно признать только обоснованные и документально подтвержденные расходы. Если затраты не связаны с деятельностью компании, налоговики снимут расходы. Например, затраты на личные нужды руководителя, непроизводственные премии к праздникам и юбилеям.

Штрафы за грубое нарушение правил бухучета

Тогда заказчик по своему усмотрению может и не начислять санкции, а соответственно и не включать их в налоговую базу по налогу на прибыль.

Ошибка 9. Долгосрочный договор без этапов сдачи работ

Сдавать результат работ по договору без обозначенных этапов вы будете только один раз - по окончании работ на всю сумму договора. Для налога на прибыль в течение срока договора вы будете распределять доходы и расходы самостоятельно. Самое редкое - ежеквартально.

Распределять начисление НДС Налоговый кодекс не требует. Поэтому при сдаче работ вам придется начислить НДС со всей цены договора. Сумма к уплате может оказаться значительной, а вычеты вы уже все использовали по мере возникновения права на них.

Если договор не предусматривает авансов и заказчик задержит оплату по принятым работам, вы можете попасть в трудную ситуацию. Может не оказаться нужной суммы для уплаты НДС с реализации выполненных работ. Так что нужно либо заранее спланировать финансирование, либо предусмотреть в договоре этапы сдачи.

Ошибка 10. Точные суммы авансов в договоре

Вступая в арендные отношения, связанные с недвижимым имуществом, стороны зачастую не задумываются о том, что будет с договором в случае его нарушений. И если со стороны арендодателей злоупотребления встречаются реже (для них главное получить арендную плату и быть уверенными в сохранности помещений), то ситуации, когда арендатор тянет время, продолжая пользоваться помещением, и не вносит платежи, предусмотренные договором, встречаются повсеместно. Рассмотрим способы, которые помогут арендодателю обезопасить себя в случае возникновения просрочек со стороны арендатора.

Честное слово – не лучшая гарантия

Первое, что может помочь арендодателю получить арендную плату и подстраховаться при нарушении договора, это обеспечительный платеж. В соответствии с ч. 1 ст. 381.1 Гражданского кодекса РФ это денежная сумма, которая вносится одной стороной в пользу другой стороны для обеспечения исполнения обязательства (в том числе обязанность возместить убытки или уплатить неустойку). В случае его нарушения обеспечительный платеж засчитывается в счет исполнения обязательства из договора (см. Постановление Арбитражного суда Западно-Сибирского округа от 28.12.2016 N Ф04-6011/2016 по делу N А45-4367/2016).

Для защиты своих прав собственнику необходимо четко прописать все условия, среди которых размер платежа и срок его внесения, обстоятельства, когда у арендодателя возникает право на его зачет, условия о доплате платежа и его возврате . Обычно стороны договариваются о размере обеспечительного платежа, равному стоимости одного месяца аренды, но ничего не мешает установить его пропорционально стоимости двух-трех месяцев.

Как отказать правильно?

По общему правилу, согласно п. 4 ст. 619 Гражданского кодекса РФ договор аренды может быть расторгнут в случае невнесения арендатором арендной платы более двух раз подряд. Не стоит забывать, что досрочное расторжение договора допускается по инициативе арендодателя только судом, самостоятельно расторгнуть договор арендодатель не может. Именно поэтому арендодателю стоит предусмотреть в договоре аренды право на односторонний отказ от договора в соответствии со ст. 450.1 Гражданского кодекса РФ. Это позволит владельцу помещения выйти из арендных отношений, вернув себе помещение без дополнительных затруднений.

В качестве оснований одностороннего отказа от исполнения договора можно предусмотреть просрочку внесения арендатором арендной платы более чем на месяц, исчерпание обеспечительного платежа в связи с его зачетом арендодателем по ранее возникшим обязательствам арендатора, а также ухудшение состояния арендованного имущества и использование его с нарушением условий договора.

Об отказе от исполнения договора арендодатель обязан будет уведомить арендатора . Если стороны не предусмотрят иное, то договор будет считаться прекращенным с момента доставления уведомления об отказе (см. Постановление Арбитражного суда Центрального округа от 04.06.2019 N Ф10-1857/2019 по делу N А62-3298/2018). Ключевым моментом является однозначность формулировок, позволяющих сделать вывод о том, что у стороны возникло право на односторонний отказ от договора, иначе суд посчитает, что такое право договором арендодателю не предоставлено (см. Постановление Арбитражного суда Северо-Западного округа от 28.08.2017 N Ф07-7163/2017 по делу N А56-51958/2016).

Имущество превращается в залог?

Чтобы простимулировать исполнение арендатором своих обязательств по оплате платежей из договора аренды, арендодатель может оставить за собой право на ограничение доступа арендатора и его сотрудников в арендуемое помещение со всем принадлежащим арендатору имуществом. Такое право обязательно должно быть предусмотрено договором , иначе действия арендодателя будут незаконными и повлекут возможность для арендатора обращаться к арендодателю с иском о взыскании убытков.

Суды признают за арендодателем право ограничения доступа арендатора в помещение. На практике, за период ограничения с арендатора не может взыскиваться арендная плата, так как фактического помещением он не пользовался (см. Постановление Арбитражного суда Московского округа от 19.06.2018 N Ф05-8040/2018 по делу N А40-36872/2017, Постановление Арбитражного суда Северо-Западного округа от 29.05.2019 N Ф07-3643/2019 по делу N А13-13783/2018).

Возможность не отдавать арендатору имущество, находящееся в заблокированном помещении, сохраняется за арендодателем и рассматривается в качестве такого способа обеспечения исполнения обязательства, как удержание вещи (ст. ст. 359, 360 Гражданского кодекса РФ). Арендодателю надо учесть, что удерживаемое им имущество арендатора по своей цене должно быть соразмерно долгу по арендной плате (см. Постановление Арбитражного суда Восточно-Сибирского округа от 10.10.2017 N Ф02-5024/2017 по делу N А19-7409/2016, Постановление Арбитражного суда Московского округа от 15.04.2019 N Ф05-4588/2019 по делу N А40-85916/2018).

Подытожим. Чтобы максимально защитить свои права, арендодателю необходимо предусмотреть в договоре аренды внесение арендатором обеспечительного платежа, право арендодателя на отказ от исполнения договора аренды в случае нарушений со стороны арендатора и оставить за собой право на ограничение доступа арендатора и его сотрудников в арендуемое помещение. Эти меры могут быть максимально, если все они будут применяться арендодателям комплексно.

Расторжение договора аренды должно быть оформлено документально — если вы этого не сделаете, возникнут проблемы. Например, арендатор не захочет освобождать помещение, или арендодатель потребует деньги за то время, когда арендатор фактически не пользовался имуществом. Мы расскажем, как расторгнуть договор аренды и как поступить, если одна из сторон не хочет этого делать.

Кто может расторгнуть договор аренды

У договора аренды две стороны — арендатор и арендодатель. Прекратить договорные отношения досрочно может каждая из них, но лишь в том случае, если на то есть основания.

Договор можно расторгнуть:

- По соглашению сторон — так проще: не нужно обращаться в суд, тратить время и деньги на разбирательства.

- В одностороннем порядке, если продолжительность аренды не определена — по инициативе одной из сторон. Вторую сторону необходимо предупредить о расторжении за месяц, а если в аренду передана недвижимость — за три месяца (п. 2 ст. 610 ГК РФ).

- В одностороннем порядке, если продолжительность аренды определена договором — в этом случае без суда не обойтись. Только он прекратит договорные обязательства, даже если одна из сторон не хочет этого.

Расторгает арендодатель

Расторгнуть договор досрочно можно, если арендатор:

- существенно его нарушил (подп. 1 п. 2 ст. 450 ГК РФ);

- неподобающим образом использует имущество (п. 3 ст. 615 ГК РФ);

- портит имущество (подп. 2 п. 1 ст. 619 ГК РФ);

- не платит за аренду два месяца подряд и более (подп. 3 п. 1 ст. 619 ГК РФ);

- не осуществляет капремонт имущества (если по договору он должен это делать) (подп. 4 п. 1 ст. 619 ГК РФ).

Досрочное расторжение договора аренды допускается и при других обстоятельствах, при условии что вы заранее прописали это в тексте расторгаемого соглашения.

Расторгает арендатор

Договор можно расторгнуть, если арендодатель:

- не передал имущество вовремя (подп. 1 п. 1 ст. 620 ГК РФ);

- не проводит капремонт при условии, что он взял на себя такие обязательства (подп. 3 п. 1 ст. 620 ГК РФ);

- передал имущество, котороенельзя нормально использовать из-за имеющихся недостатков (подп. 2 п. 1 ст. 620 ГК РФ);

- не предупредил о том, что есть другие люди, имеющие право на имущество (п. 2 ст. 613 ГК РФ);

- нарушил существенные условия договора (подп. 1 п. 2 ст. 450 ГК РФ).

А еще арендатор может прекратить исполнение договора, если в какой-то момент имущество оказалось непригодным для использования — но не по вине арендатора, а из-за стороннего воздействия, повлиять на которое он не мог (подп. 4 п. 1 ст. 620 ГК РФ).

Как расторгнуть договор аренды

Порядок прекращения договорных обязательств определен законодательно. Если его соблюдать, проблем с оформлением документов не будет. Важно выполнять все действия в определенной последовательности — это сэкономит и время, и деньги.

Досрочное расторжение договора аренды по инициативе арендодателя имеет одну особенность — если арендатор не выполняет свои обязательства по договору аренды, арендодатель должен письменно напомнить ему о том, что их нужно исполнять (п. 3 ст. 619 ГК РФ). В обратной ситуации арендатор может никаких предупреждений не направлять, а сразу приступить к процедуре расторжения.

В остальном процедура одинакова как для арендатора, так и для арендодателя.

О каждом из этих этапов расскажем подробнее.

Предупреждаем арендатора о необходимости устранения нарушения

Если вы — арендатор, который хочет расторгнуть договор, пропустите эту часть и читайте статью дальше. Если вы арендодатель, знайте, что без предупреждения вы не сможете досрочно расторгнуть договор (п. 3 ст. 619 ГК РФ), поэтому составить его придется.

Предупреждение должно быть составлено в письменном виде. Обязательно укажите:

- Нарушение, которое допустил арендатор.

- Предложение о его устранении в разумный срок. При этом гражданское законодательство указаний на то, какой срок считается разумным, не содержит, поэтому определите его самостоятельно. Желательно, чтобы он составлял семь или более дней — это общий срок для исполнения обязательств со дня предъявления требования, установленный п. 2 ст. 314 ГК РФ.

Предупреждение нужно передать арендатору лично (не забудьте получить отметку о передаче документов на втором экземпляре предупреждения) или по почте (заказным письмом с описью вложения и уведомлением о вручении).

Составляем предложение о расторжении договора

По закону просто обратиться в суд с требованием о расторжении договора аренды нежилого помещения (или любого другого имущества) нельзя — обязательно должен быть соблюден досудебный порядок урегулирования спора (п. 2 ст. 452 ГК РФ). Именно поэтому придется подготовить предложение о расторжении договора.

Требований к содержанию документа законодатель не устанавливает — можете подготовить его сами или воспользоваться нашим образцом. Помните, что в нем обязательно должна быть указан следующая информация:

- основание для расторжения договора;

- предложение о его расторжении в досудебном порядке;

- срок, в течение которого вторая сторона должна отреагировать на предложение (если он не установлен договором и не указан в предложении, ответить нужно в течение 30 дней с момента получения документов — п. 2 ст. 452 ГК РФ).

К документу можно приложить соглашение о расторжении договора — если вторая сторона согласится с предложением, она сможет сразу же его подписать.

Передаем документы на рассмотрение

Чтобы получить право на обращение в суд, надо правильно передать документы второй стороне договора. Это можно сделать:

- по почте –ценным письмом с описью вложения и уведомлением о вручении адресату;

- лично — второй стороне договора или его представителю (в этом случае обязательно нужно получить отметку о передаче документов на втором экземпляре предложения о расторжении договора).

Отправлять документы нужно на юридический адрес контрагента — он указан в ЕГРЮЛ или ЕГРИП. Суды допускают передачу предложения по адресу, указанному в договоре (см. п. 63 постановления Пленума ВС РФ от 23.06.2015 № 25).

Подписываем дополнительное соглашение

Предположим, вторая сторона согласилась с предложением и не против расторгнуть договор. В этом случае составляется дополнительное соглашение к договору аренды. При подготовке учтите следующие моменты:

Обращаемся в суд

Если вторая сторона отказалась от вашего предложения о расторжении договора или вовсе не ответила на него, можно обращаться в суд.

Иск можно подать не ранее чем через 30 дней с момента передачи предложения контрагенту (п. 2 ст. 452 ГК РФ). Исключение — если договором, законом или предложением о расторжении не установлен иной срок.

Иск о расторжении договора аренды подается в суд общей юрисдикции. Если обе стороны договора являются предприятиями — юридическими лицами или индивидуальными предпринимателями, дело будет рассматривать арбитражный суд.

Чтобы подать исковое заявление, необходимо:

Требования к форме и содержанию искового заявления установлены ст. 131 ГПК РФ (для исков, подаваемых в арбитражный суд — ст. 125 АПК РФ). В нем обязательно должна быть указана следующая информация:

- наименование суда, в который подается иск;

- сведения об истце и об ответчике — Ф.И.О. или наименование, адрес, контактный телефон; для ответчика также нужно указать один из идентификаторов, например СНИЛС или ИНН;

- описание обстоятельств сложившейся ситуации;

- требование о расторжении договора аренды;

- доказательства, подтверждающие обоснованность предъявляемых требований;

- перечень документов, прилагаемых к заявлению.

Иск подписывает сам заявитель или его представитель.

Последствия расторжения договора аренды

После того как договор аренды расторгнут (неважно, по соглашению сторон или решению суда), отношения между арендодателем и арендатором прекращаются (п. 2 ст. 453 ГК РФ). Это значит, что они возвращаются в условия, которые существовали до заключения договора. Арендодатель получает назад свое имущество, а арендатор больше не может им пользоваться, но при этом он избавляется от обязательства по уплате арендных платежей.

Чтобы передать имущество от одной стороны другой, нужно составить акт приема-передачи. В нем описывается состояние объекта аренды в момент передачи, а также указывается перечень дефектов. Если на момент заключения договора аренды их не было (например, в квартире оказались разбиты окна и оторвана люстра), арендодатель может потребовать возмещения ущерба — сначала в досудебном порядке, а потом через суд.

Расторжение договоров аренды в условиях пандемии коронавируса

22 мая в третьем чтении Госдумой был принят закон, предоставляющий арендаторам — владельцам малого и среднего бизнеса — право на досрочное расторжение договоров аренды коммерческой недвижимости до 1 октября 2020 года (см. законопроект № 953580-7).

Условия для получения права на расторжение договора такие:

- арендатор — предприниматель, имеющий статус субъекта МСП;

- арендатор работает в отрасли, наиболее пострадавшей от коронавирусной инфекции;

- арендатор и арендодатель не смогли договориться об уменьшении или отсрочке арендных платежей по договору.

При этом к арендатору не могут применяться штрафные санкции, даже если они предусмотрены положениями договора. А вот обеспечительный платеж, уплаченный арендодателю (если он был), арендатору не возвращается.

Итак, расторжение договора аренды — многоступенчатая процедура, пренебрегать исполнением которой не стоит. Причем неважно, согласен ваш контрагент на прекращение действия договора или нет — в любом случае придется составлять документы: от предложения о расторжении договора до дополнительного соглашения и даже искового заявления в суд.

Более полную информацию по теме вы можете найти в КонсультантПлюс.

Пробный бесплатный доступ к системе на 2 дня.

Читайте также:

- Где в автозаводском районе подают заявление на развод

- Вид личного документа 33 с гражданством рус разрешен до 14 лет

- С позиции э фромма солдат совершающий преступление по приказу все равно несет ответственность

- Заявление о подтверждении отнесения вида отходов к конкретному классу опасности

- Справка о постановке на учет в военкомате