Декларация для нко образец заполнения

Обновлено: 02.07.2024

Единая упрощенная налоговая декларация — это отчет для организаций, применяющих ОСНО, УСН и ЕСХН. Она заменяет сразу несколько фискальных бланков, а подают ее налогоплательщики, не имеющие оборотов или объектов обложения в отчетном периоде.

Кто и зачем сдает ЕУД

- организации, которые не осуществляли экономическую деятельность в отчетном квартале;

- индивидуальные предприниматели без операционных движений по бизнесу.

ЕУНД применяется только при выполнении двух условий:

- Полное отсутствие движения денежных средств по расчетным счетам и в кассе организации или индивидуального предпринимателя. Даже ошибочный платеж или зачисление приведет к тому, что налогоплательщик утратит права на сдачу ЕУД.

- Полное отсутствие объектов налогообложения по выбранным режимам. Например, единая упрощенная декларация для ИП на ОСНО подается, только если предприниматель в отчетном периоде не получил никакой выручки и не произвел никаких расходов по бизнесу (не платил зарплату и взносы, не приобретал сырье и материалы и т. д.). Но сдача упрощенной декларации не избавляет предпринимателя от обязанности предоставить нулевой 3-НДФЛ и уплатить имущественные налоги.

Сдаем или не сдаем

Когда нельзя подавать

- Нельзя подать взамен декларации на доходы физических лиц для ИП на ОСНО. Это обусловлено тем, что отчет по НДФЛ предприниматели сдают вне зависимости от размера полученного дохода.

- Нельзя подать ЕУД по налогам и взносам, отчетным периодом для которых является месяц или год. Например, декларацию на игорный бизнес нельзя заменить единым отчетом. Не предусмотрена замена для всех видов акцизов и налога на добычу полезных ископаемых.

- Сдать ЕУД допускается по налогам, за которые отчитываются каждый квартал, полугодие или девять месяцев.

- Квартальная упрощенная декларация при отсутствии деятельности в 2021 году заменяет категории фискальных деклараций:

- по НДС;

- по налогу на прибыль, но только если организация должна отчитываться ежеквартально;

- по УСН, независимо от объекта обложения;

- по ЕСХН.

- Подать вправе и ИП, и юридические лица. Исключений и освобождений не предусмотрено.

ЕУД не отменяет обязательства налогоплательщика по предоставлению в ФНС расчета по страховым взносам, бухгалтерской финансовой отчетности и СЗВ-М — в Пенсионный фонд. А вот нулевой 6-НДФЛ подавать необязательно.

Сроки сдачи ЕУД

Сдать ЕУД в ФНС необходимо не позднее 20-го числа месяца, следующего за отчетным периодом (ст. 80 НК РФ): кварталом, полугодием, 9 или 12 месяцами. Если срок сдачи выпал на праздничный день или выходные, то дата переносится на первый рабочий день после.

Мы собрали в таблицу сроки сдачи ЕУНД в 2021 году:

| Отчетный период | Последний срок сдачи |

|---|---|

| 2020 год (4-й квартал 2020 года) | 20.01.2021 |

| 1-й квартал 2021 года | 20.04.2021 |

| Полугодие (2-й квартал 2021 года) | 20.07.2021 |

| 9 месяцев (3-й квартал 2021 года) | 20.10.2021 |

| 2021 год (4-й квартал 2021 года) | 20.01.2022 |

Как и куда ее сдавать

Если в прошлом отчетном периоде среднесписочная численность подотчетного субъекта составила 100 и более человек, то отчитывайтесь только в электронном виде!

Какой бланк использовать

Рекомендованный бланк закреплен приказом Минфина № 62н от 10.07.2007, но чиновники планируют обновить его. Новая форма ЕУНД предусматривает специальный электронный формат отчета. В самом документе актуализируют некоторые реквизиты и показатели. Например, устаревший код ОКАТО заменят на актуальный ОКТМО.

Новый бланк находится на стадии разработки. Следите за процессом на официальном сайте правительства. До утверждения нового формата отчета следует использовать бланк КНД 1151085.

Используйте бесплатно инструкции КонсультантПлюс

Правильно заполнить и сдать декларацию по ЕУД помогут готовые решения экспертов:

Как заполнить единую упрощенную декларацию

Правила, как заполнить ЕУНД за год в СНТ или любой другой организации при отсутствии деятельности, не отличаются от общих требований к заполнению фискальной отчетности:

- заполняя бланк от руки, используйте синюю или черную пасту;

- допускается использовать компьютер для оформления отчета;

- исправления и помарки не допускаются;

- если информация для заполнения отсутствует, то ставьте прочерк.

Пошаговая инструкция, как заполнить единую упрощенную налоговую декларацию за 4-й квартал 2021 года, представлена в таблице:

Показатель или строка отчета

Рекомендации по оформлению

Код ИНН указывается в обязательном порядке, исключений нет ни для ИП, ни для организаций.

Код ИНН юрлица отличается от кода ИП на два символа.

Поле заполняют только организации. Для частных бизнесменов в поле придется проставить прочерки.

Код компании укажите в соответствии с регистрационной документацией.

Указываем вид отчетности. Подаете формуляр в ФНС впервые — поставьте в поле код 1. Если подаете корректирующую форму, то поставьте код 3. Через дробь укажите номер корректирующего отчета.

Вписываем год, на который приходится отчетный период.

Регистрируем код и полное наименование ИФНС, в которую подается отчетная информация.

Указываем полное наименование подотчетного субъекта в соответствии с учредительной документацией. Предприниматели должны указать Ф.И.О. полностью. Отчество вписывайте при наличии.

В этом поле укажите код ОКТМО. Узнайте правильный код в классификаторе ОКТМО.

Заполняем вид экономической деятельности экономического субъекта. Укажите его в соответствии с выпиской из ЕГРЮЛ или ЕГРИП или проверьте в классификаторе ОКВЭД.

Регистрируем по отдельности налоги, информация по которым предоставляется в единой упрощенной декларации. Если отчитываетесь сразу по нескольким налогам, то отразите их в отчете по порядку в соответствии с НК РФ.

Указываем номер главы Налогового кодекса, регламентирующей налог. Например, если ЕУД заполняется по УСНО, то укажите номер главы 26.2.

Налоговый период и номер квартала

Коды определяются в зависимости от отчетного периода налога, по которому подают ЕД.

По налогу, налоговый период которого равен кварталу, в графе 3 (период) указывайте код 3. А в графе 4 (квартал) укажите:

- за первый квартал — 01;

- за второй квартал — 02;

- за третий квартал — 03;

- за четвертый квартал — 04.

По налогу, налоговый период которого равен году, в графе 3 указывайте:

- за квартал — 3;

- за полугодие — 6;

- за 9 месяцев — 9;

- за год — 0.

Графу 4 не заполняйте.

Впишите число страниц заполненного отчета.

А это образец ЕУНД за 4 квартал 2021 года:

Ответственность и санкции

Представители Минфина и ФНС высказались о санкциях за несвоевременную сдачу отчета.

Инспекторы ФНС считают, что за просрочку отчета положен штраф. Сумма незначительна — 200 рублей. Свою позицию чиновники из ФНС аргументируют положениями статьи 126 НК, так как ЕУД не является декларацией и не раскрывает информацию об объектах обложения и суммах налогов к уплате. С этим согласен и Минфин (письмо № 03-02-07/2-118 от 03.07.2008).

Бывает, что организация или предприниматель не вели никакой деятельности, но налоговые отчеты сдавать нужно. Иногда вместо этих отчетов можно сдать единую упрощенную налоговую декларацию (ЕУД). В этой статье расскажем, в каких случаях можно сдать такой отчет, как его заполнить, и приведем пример заполнения для ИП и организаций на ОСНО.

Что такое единая декларация и когда ее можно сдавать?

ЕУД – это отчет без каких-либо показателей, то есть она просто заменяет несколько нулевых отчетов. В ней указывают только данные о фирме и налогах, по которым с ее помощью отчитываются.

Когда можно сдавать ЕУД

Сдавать ее можно только если:

- у фирмы или индивидуального предпринимателя не было никаких операций, которые бы привели к движению по расчетному счету или кассе;

- у фирмы или предпринимателя не было объекта налогообложения по тем налогам, которые упомянуты в единой упрощенной декларации.

Какие налоги включают в ЕУД

Чаще всего ЕУД сдают фирмы на ОСНО, которые зарегистрировались, но еще не начали вести бизнес, или приостановили деятельность. И чаще всего в ЕУД на ОСНО включают только налог на прибыль и НДС.

По водному налогу, транспортному, земельному налогу и налогу на имущество, если нет объекта налогообложения, не нужно сдавать ни обычных деклараций, ни ЕУД, т.к. по этим налогам обязанности налогоплательщика плательщика возникают только есть объект налогообложения (письма Минфина России № 03-02-08/5904 от 28 февраля 2013г., № 03-02-08/116 от 28 декабря 2012г., № 03-02-08/47 от 28 апреля 2011г.).

ЕУД для предпринимателей

Единую декларацию могут сдать и предприниматели.

При отсутствии деятельности и движений по счетам ИП на УСН может подать ЕУД вместо нулевого отчета по упрощенному налогу.

Может ли ИП на ОСНО сдать единую упрощенную декларацию вместо НДФЛ и НДС, по аналогии с ООО? Нет. Минфина считает, что ИП на ОСНО не имеют права сдавать ЕУД вместо декларации по НДФЛ (письмо Минфина России № 03-04-07/62684 от 30 октября 2015г.). Это значит, что ЕУД можно сдать только вместо нулевой декларации по НДС, а нулевку по НДФЛ ИП на ОСНО должен сдать отдельно. Это может быть выгодно, если у предпринимателя общая система налогообложения и нет ЭЦП. Отчет по НДС, даже нулевой, можно сдать только в электронном виде, а ЕУД примут и в бумажном, и платить за ЭЦП не придется.

ИП на ЕНВД не могут сдать единую упрощенную декларацию даже если не вели деятельность и не получали доходов. Для них нулевая декларация вообще не предусмотрена, и они всегда должны платить ЕНВД и сдавать отчет по нему.

Сроки сдачи

Единую упрощенную декларацию сдают по итогам первого квартала, полугодия, 9 месяцев и года, то есть ежеквартально. Срок – 20 дней после окончания очередного квартала.

Но если отчет по соответствующему налогу нужно сдавать только раз в год (например, по УСН), то и заменяющую его упрощенную декларацию тоже нужно сдать только раз в год.

Когда нельзя сдавать ЕУД

ЕУД не получится сдать, если:

- были движения по счетам или кассе;

- были операции, которые нужно отразить в отчетности по соответствующему налогу, даже если самого налога к уплате нет. Например, проходили операции по НДС, облагаемые по ставке 0%. Налога к уплате в этом случае не будет, но ЕУД уже сдавать нельзя, т.к. такие операции нужно отразить в декларации по НДС;

- по налогу нужно отчитываться чаще, чем раз в квартал. Например, фирма на ОСНО платит авансы по налогу на прибыль ежемесячно от фактических доходов. В этом случае она обязана сдавать декларации по налогу на прибыль каждый месяц, даже если доходов нет. ЕУД сдать не получится.

Куда сдавать единую декларацию

Туда же, куда и обычные. ИП сдают в ИФНС по прописке, организации – по месту регистрации фирмы.

Форма утверждена Приказом Минфина РФ от 10.07.2007г. № 52н.

Форма простая и заполнить ее несложно.

В нем нужно лишь указать:

Второй лист предназначен только для физлиц, ИП и организации его не заполняют.

Как видите, никаких суммовых показателей в декларации нет.

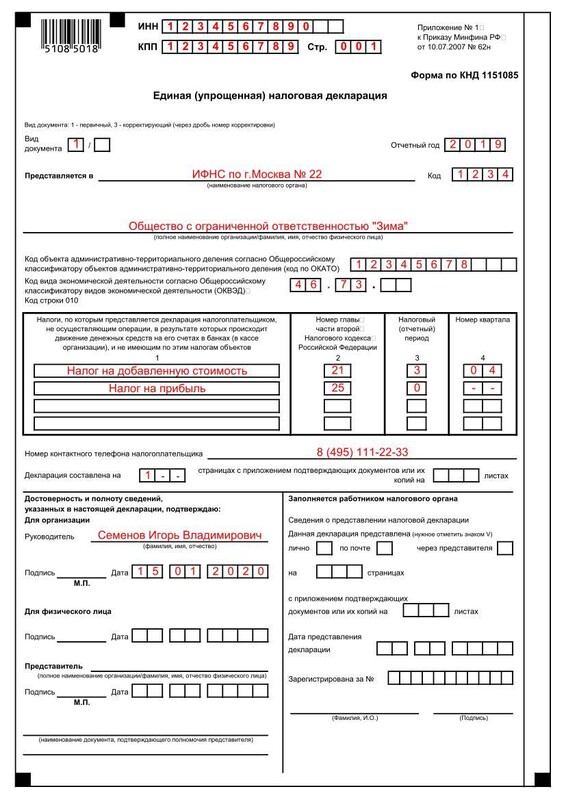

Единая упрощенная декларация для ООО на ОСНО – образец заполнения

Образец бланка единой упрощенной налоговой декларации для ООО на ОСНО

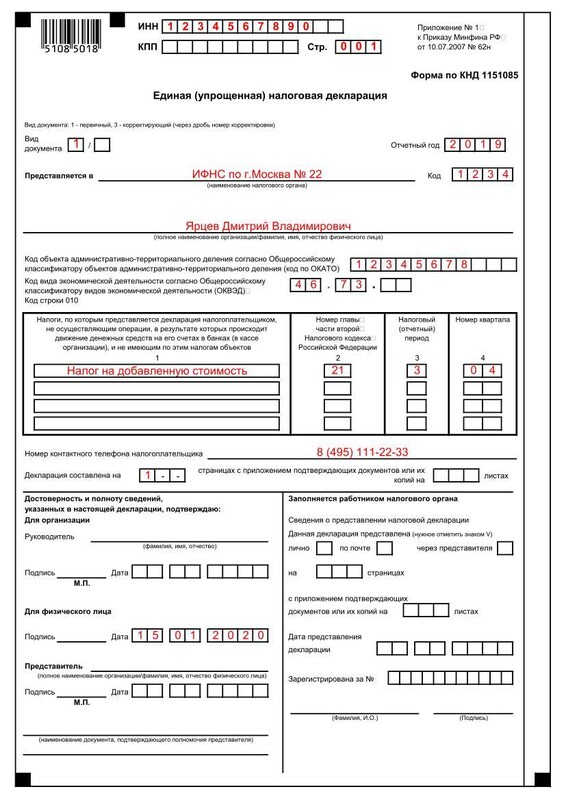

Образец заполнения для ИП на ОСНО

Образец бланка единой упрощенной налоговой декларации для ИП на ОСНО

Ответственность

Минфин считает, что за несвоевременное представление ЕУД оштрафовать его могут только на 200 рублей по статье 126 НК РФ, а по статье 119 НК РФ штрафовать оснований нет (письмо Минфина России № 03-02-07/2-118 от 3 июля 2008г.).

Если же налогоплательщик должен был подать обычные декларации по налогу, а вместо этого сдал ЕУД, ему придется заплатить штраф за непредставление соответствующих отчетов по тем налогам, за которые он должен был отчитаться. Для нулевых форм это 1 000 рублей.

В ситуации, если сначала сдали ЕУД, а потом обнаружили, что движения по счетам все-таки были, и сдали недостающие отчеты по НДС и налогу на прибыль, эти отчеты будут считаться корректирующими, а не первичными. Штрафа по статье 119 за это быть не должно (письма Минфина России № 03-02-07/2-154 от 12 ноября 2012г., № 03-02-07/1-243 от 8 октября 2012г.).

Итоги

Единая упрощенная налоговая декларация годится подходит для случаев, когда ООО и ИП не вели никакой деятельности и не было никаких движений по счетам и кассе. Чаще всего ее сдают организации на ОСНО вместо деклараций по налогу на прибыль и НДС.

Предприниматели тоже могут сдавать ЕУД, но по НДФЛ и ЕНВД этой декларацией отчитываться нельзя.

Пустой бланк заявления в формате Word. Удобен для ручного заполнения и заполнения на компьютере.

Требования к оформлению Р13014

Выдержка из приказа ФНС — правила заполнения формы Р13014.

Инструкция по заполнению заявления Р13014

С 25 ноября 2020 года действует новая форма Р13014 для внесения изменений, утвержденная Приказом ФНС России от 31.08.2020 N ЕД-7-14/617@.

Приказом ФНС России от 1 ноября 2021 года № ЕД-7-14/948@ утверждена новая редакция формы Р13014. Данный приказ вступил в силу с 18 декабря 2021 года.

Рассмотрим порядок заполнения тех листов заявления Р13014, которые наиболее часто применяются при внесении изменений в сведения об организации.

Титульный лист, страница 1

Пункт 1 ОГРН и ИНН заполняются строго в соответствии с данными ЕГРЮЛ.

Пункт 2 заполняется следующим образом:

- Если изменения вносятся в Устав, ставим цифру 1, ниже проставляем цифру 1 или 2 (чтобы обозначить, в каком виде будет меняться Устав).

- Если происходит несколько изменений и, хотя бы одно из них подразумевает внесение изменений в Устав, ставим цифру 1, ниже проставляем цифру 1 или 2.

- Если изменения вносятся только в ЕГРЮЛ, ставим цифру 2.

- Если организация переходит на типовой Устав (или обратно с типового - на обычный), проставляем цифру 3, ниже указываем номер типового Устава, который будет использовать организация.

- Если заявление подаётся для исправления ошибки, ставим цифру 4.

Титульный лист, страница 2

- Пункт 4 заполняется при изменении уставного капитала или для исправления ошибки, если в ЕГРЮЛ уставной капитал указан неверно.

- Пункт 6 нужно заполнять для уведомления ФНС о решении организации сменить место нахождения (когда происходит переезд из одного муниципального образования в другое).

- Пункт 8 можно заполнить, чтобы внести (или изменить) в ЕГРЮЛ адрес электронной почты для связи с организацией.

Заполняется при смене наименования или при исправлении ошибки в названии.

Пункт 2 создан для указания названия на английском языке (полного и сокращенного), которое теперь также будет включено в ЕГРЮЛ.

При исправлении ошибки заполнять нужно только те строки, в данных который в ЕГРЮЛ содержится ошибка.

Заполняется в случае смены адреса организации, места нахождения и для исправления ошибки в адресе.

В случае изменения места нахождения заполняются пункты 1 и 2.

В случае изменения адреса юридического лица в пределах места его нахождения заполняется пункт 2.

При заполнении всех пунктов места нахождения и адреса юридического лица нужно использовать сокращенные наименования адресообразующих элементов в соответствии с Правилами, утвержденными приказом Министерства финансов РФ от 5 ноября 2015 г. N 171н.

Заполняется в случае внесения сведений о новом участнике — юридическом лице, о прекращении участия или изменении сведений об участнике.

В пункте 1 проставляем соответствующее цифровое значение:

- Если проставлено значение 1, заполняются пункты 3 и 4.

- Если проставлено значение 2, заполняется пункт 2.

- Если проставлено значение 3, заполняются пункт 2, а также пункт 3 (в случае изменения сведений об участнике) и (или) пункт 4 (в случае, если изменяется доля участника в уставном капитале).

Заполняется в случае внесения сведений о новом участнике — физическом лице, о прекращении участия или изменении сведений об участнике.

В пункте 1 проставляем соответствующее цифровое значение:

- Если проставлено значение 1, заполняются пункты 3 и 4.

- Если проставлено значение 2, заполняется пункт 2.

- Если проставлено значение 3, заполняется пункт 2, а также пункт 3 (в случае изменения сведений об участнике) и (или) пункт 4 (в случае, если изменяется доля участника в уставном капитале).

Заполняется в случае приобретения обществом доли в уставном капитале общества, распределения или продажи, принадлежащей обществу доли. Применяется при выходе участника, при распределении или продаже доли общества.

Заполняется в случае смены сведений о руководителе или смены самого руководителя.

В разделе 1 проставляем соответствующее цифровое значение.

- Если проставлено значение 1, заполняется пункт 3.

- Если проставлено значение 2, заполняется пункт 2.

- Если проставлено значение 3, заполняются пункт 2 и соответствующие строки в пункте 3.

Заполняется в случае изменения кодов ОКВЭД.

В пункте 1 указываются коды, подлежащие внесению (не менее четырех цифровых знаков). Виды деятельности указываются по классификатору ОК 029-2014 (КДЕС Ред. 2).

Пункт 2 заполняется для исключения видов деятельности, сведения указываются в соответствии со сведениями, содержащимися в ЕГРЮЛ.

Заполняется в отношении физического лица, выступающего заявителем. Если это руководитель организации, в пункте 1 проставляем цифру 1. Если нотариус (например, при выходе и купле-продаже) — цифру 3.

После проставления цифры заполняем пункт 2: для руководителя указываем все сведения полностью, для нотариуса достаточно только ФИО и ИНН.

В пункте 3 обязательно указываем электронную почту и телефон. Также рекомендуем в данном пункте проставить значение 1 в соответствующей клетке, чтобы иметь возможность получить результат государственной регистрации изменения на бумажном носителе.

Единая упрощенная налоговая декларация — это отчет сразу по нескольким обязательным платежам. Ее вправе сдавать в ИФНС только некоторые организации и индивидуальные предприниматели при отсутствии деятельности и объектов налогообложения.

Единая упрощенная декларация для юрлиц и ИП

В статье 23 и статье 80 Налогового кодекса РФ перечислено, кто сдает единую упрощенную декларацию в 2022 году и за какой период. Отчет предоставляют в органы ФНС лица, которые признаны налогоплательщиками по одному или нескольким налогам, но не осуществляли в отчетном периоде налогооблагаемых операций. Это в равной степени относится как к юридическим лицам, так и к индивидуальным предпринимателям. В число операций, при отсутствии которых есть возможность отчитаться по упрощенной схеме, входят:

- отсутствие движения денежных средств на счетах в банках или в кассе организации на протяжении всего налогового периода, но любое, даже ошибочное, зачисление или списание денег приведет к утрате права подать такую декларацию;

- отсутствие объектов налогообложения.

ЕУД изначально не имеет ничего общего с декларацией по налогу на упрощенной системе налогообложения (УСН), с которой ее часто путают. Фактически это просто нулевой отчет сразу по нескольким фискальным платежам.

Кто подает ЕУД

Налогоплательщики подают единую декларацию по налогу на прибыль и по НДС при отсутствии движений на счете в банке или кассе и объектов налогообложения. Сделать это разрешается не на всех режимах налогообложения и в отношении не всех пошлин. В частности, нельзя подать единый отчет по налогу на доходы физических лиц, поэтому предприниматели на общей системе налогообложения лишены этой возможности. Это объясняется тем, что ИП обязан предоставлять отчет по НДФЛ вне зависимости от наличия объекта по нему (дохода в отчетном периоде).

Что касается других налогов, то законодательство разрешает отчитываться таким способом только тем, у кого налоговый отчетный период в ЕУД равен кварталу, полугодию, 9 месяцам и году.

Налоговиками установлен квартальный срок по ЕУД: если отчетным периодом является месяц, налог нельзя включать в единый отчет. Это все акцизы, налог на игорный бизнес и налог на добычу полезных ископаемых.

Правильно заполнить отчет поможет подробная инструкция от экспертов КонсультантПлюс. Воспользуйтесь бесплатно.

Срок сдачи декларации

По общему правилу, сдать отчет надо не позднее чем через 20 дней после окончания периода, за который подаются сведения (квартал, полугодие, 9 месяцев или год). В некоторых случаях этот отчет сдают только за год, в частности, по налогу на прибыль и на имущество или УСН. В этих случаях его надо подать до 20 января года, следующего за отчетным. Предельные сроки сдачи ЕУД в 2022 году:

- за 4 квартал 2021 — до 20.01.2022;

- за 1 квартал 2022 — до 20.04.2022;

- за 2 квартал 2022 — до 20.07.2022;

- за 3 квартал 2022 — до 20.10.2022;

- за 4 квартал 2022 — до 20.01.2023.

По каким налогам отчитываются ЕУД

Важно понимать и не путать, какие налоги заменяет единая упрощенная декларация, чтобы у налоговиков не возникало претензий. С ее помощью отчитываются:

- о НДС (налог на добавленную стоимость);

- налоге на прибыль;

- УСН (упрощенная система налогообложения);

- ЕСХН (сельскохозяйственный налог).

Бланк декларации и особенности его заполнения

Приказом Минфина № 62н от 10.07.2007 утверждена форма единой упрощенной налоговой декларации — форма по КНД 1151085. Этот же нормативный акт объясняет и порядок подготовки. Никакие расчеты не предусмотрены, а заполнение упрощенной налоговой декларации состоит в правильном указании данных налогоплательщика на титульном листе.

Документ разрешено заполнять от руки черной или синей ручкой, в ФНС примут машиночитаемый бланк, заполненный с помощью оргтехники. Поправки или корректировки в отчете недопустимы.

Хотя особых правил, как заполнить единую упрощенную декларацию за 4 квартал 2021 или другие периоды, не предусмотрено, есть несколько рекомендаций, которые помогут избежать ошибок.

Должны заполнить все налогоплательщики, как ИП, так и юрлица. Если у организации ИНН состоит из 10 знаков, то в первых двух клетках поля ИНН необходимо поставить нули. Пустые клетки система не пропустит.

Заполняют только юридические лица на основании своих документов.

Если отчет сдается в этом периоде впервые, то в этом поле необходимо поставить 1. При подаче уточняющего документа в поле ставится значение 3, указывается порядковый номер корректировки. Например, если уточнения были поданы в первый раз, указывайте 3/1.

Год, за налоговый период которого предоставляется отчет.

Наименование инспекции ФНС, в которую подается документ и в которой состоит на учете налогоплательщик.

Полное наименование организации. Необходимо расшифровать такие аббревиатуры, как АО или ООО. Индивидуальный предприниматель указывает полностью фамилию, имя и отчество.

Поле для кода ОКТМО (его необходимо указывать до утверждения нового бланка ЕУД). Если у налогоплательщика в коде менее 11 знаков, то в последних пустых клетках ставьте нули. В письме ФНС № ЕД-4-3/18585 от 17.10.2013 содержится рекомендация вписывать в эту графу код ОКТМО.

Код основного вида экономической деятельности налогоплательщика, указанный в выписке из ЕГРЮЛ — для юрлица или ЕГРИП — для ИП.

Необходимо указать налоги, по которым предоставляется отчет. Если их несколько, то следует указывать в том порядке, в котором они расположены в Налоговом кодексе.

В этом поле укажите номер главы Налогового кодекса, которая регулирует налог, записанный в предыдущем поле. Например, для НДС это 21 глава НК РФ.

Если периодом является квартал, необходимо поставить 3.

Если налоговым периодом является год, а отчетным — квартал, то:

- При заполнении строки НДС:

- 1 — 1 квартал;

- 2 — 6 месяцев;

- 3 — 9 месяцев;

- 4 — год.

- При заполнении строки по налогу на прибыль:

- 3 — 1 квартал;

- 6 — 6 месяцев;

- 9 — 9 месяцев;

- 0 — год.

При подаче ЕУД за год это поле следует оставить пустым. В квартальном отчете укажите порядковый номер квартала в форме 01, 02, 03 или 04.

В этом поле поставьте 001, если отчет подает ИП или юрлицо, поскольку второй лист отчета предназначен только для физлиц.

Посмотрите образец заполнения нулевой единой упрощенной налоговой декларации по форме КНД 1151085 за 4 квартал 2021 года.

Бесплатно проверьте в КонсультантПлюс, правильно ли указали в ЕУД коды налогового и отчетного периодов.

Ответственность за просрочку

ЕУД за 4 квартал 2021: новый бланк

ФНС давно собирается привести единый нулевой отчет в соответствие с действующими в настоящий момент требованиями к налоговой отчетности. В частности, утвердить электронный формат отчета и заменить в бланке ОКАТО на ОКТМО. Кроме того, налоговики разрешат использовать декларацию плательщикам УСН, не имеющим доходов в отчетном периоде. До сих пор такая возможность находилась под вопросом и вызывала разные толкования. На портале проектов НПА текст проекта ведомственного приказа, утверждающего новую форму единой декларации, уже прошел экспертизу, но дальше пока не двигается.

Заполнение раздела 3 декларации УСН

Декларация по УСН оформляется по шаблону из приказа от 26.02.2016 г. № ММВ-7-3/99@, в соответствии с приведенными там же Правилами заполнения.

Графы 2 и 5 Раздела 3 подлежат заполнению благотворительными организациями, НКО и коммерческими фирмами, при условии, что в отчетном периоде было поступление или расходование целевого финансирования с ограниченным сроком использования.

020 – инвестиционные вложения, которые фирма получила после проведения инвестиционного конкурса;

030 – иностранные инвестиции, направленные на покрытие затрат по капитальным вложениям производственного сегмента (срок использования денег не может превышать 1 года);

040 – средства, поступившие на счет компании-застройщика от дольщиков;

060 – финансирование в рамках программ поддержки науки, научно-технической или инновационной деятельности (выделяются под реализацию конкретных проектов);

070 – средства, направленные для пополнения ресурсной базы фондов, оказывающих материальную поддержку научной, инновационной и научно-технической деятельности;

110 – этот код используют медучреждения, работающие в системе ОМС, при получении денег за оказанные услуги застрахованным физическим лицам;

112 – средства от собственников помещений в МКД, аккумулируемые на счетах управляющих организаций;

коды 120 – 324 применяются для выделения средств, направляемых на содержание НКО и на материальное обеспечение уставной деятельности таких компаний;

340 – безвозмездная помощь в денежной и неденежной форме;

350 – ОС и НМА, полученные предприятием на безоплатной основе по международным договорам;

360 – имущественные активы, которые были переданы государственной или муниципальной организации;

380 – безвозмездно полученное лицензированными образовательными организациями имущество;

390 – ОС, полученные предприятиями, входящими в ДОСААФ РФ, для проведения мероприятий по освоению физическими лицами военно-учетных специальностей;

400 – средства, поступившие в пользу унитарного предприятия от физических или юридических лиц;

500 – иные средства с целевым назначением.

Отчет о целевом использовании имущества начинает заполняться с переноса остатков из Раздела 3 декларации за предшествующий период, если тогда имелись подобные поступления. В текущую форму отдельной строкой переносятся данные по неиспользованным ранее средствам целевого финансирования, по которым крайние сроки расходования не истекли (остатки отражаются и по бессрочному финансированию). При этом в графу 3 сумма переносится из графы 6 Раздела 3 предыдущего отчетного периода.

Алгоритм ввода сведений в раздел 3:

Каждый вид целевого финансирования обозначается определенным кодом – графа 1.

В графе 2 отражаются даты, когда организация получила финансирование. Если срок использования целевых средств не установлен, графа 2 не заполняется.

В графу 3 заносят информацию о размере поступивших средств в отчетном году.

В графе 4 указывается размер финансирования, израсходованного в рассматриваемом периоде по прямому назначению.

В графе 5 обозначается предельная дата, к которой выделенные предприятию средства должны быть израсходованы по назначению (по бессрочным поступлениям графа 5 не заполняется).

В поле 6 показывается величина средств, которая осталась неизрасходованной и по ней не истек срок использования (разность граф 3 и 4).

В графу 7 вводятся суммы, которые предприятие не успело освоить в отведенные сроки или потратило с нарушением требований по целевому назначению денежных трат.

Если внесены данные в графу 7, эти суммы должны быть учтены в составе внереализационных доходных поступлений. Датой зачисления таких средств в доходы считается момент фактического осуществления нецелевого расхода. В Разделе 3 по всем графам должны быть подведены итоги.

Читайте также: