В какой стране было положено начало автомобильному страхованию

Обновлено: 24.04.2024

Стань страховым агентом автострахования е-ОСАГО. Мы расскажем, что нужно для успешного старта в сфере продаж полисов и, возможно, именно для вас карьера агента станет работой мечты.

Покупка полиса ОСАГО обязательна для любого водителя, а это означает, что спрос на страховки просто не может упасть. Поэтому и профессия агента в сфере автострахования всегда будет востребована. Вы заинтересовались профессией агента страховой компании? Давайте для начала разберемся, как стать страховым агентом по ОСАГО – представителем нескольких компаний, который работает на себя и помогает автовладельцам подобрать и приобрести полис на максимально выгодных условиях. Мы расскажем об обязанностях агентов, о необходимых им качествах и навыках, а также пошагово разберем, что делать для успешного старта в этой профессии. Во второй части статьи мы расскажем о нашем сервисе, который поможет как начинающему, так и опытному работнику построить эффективное сотрудничество с множеством страховых компаний online.

Страховой брокер и агент страховой компании – это одно и то же?

Представитель конкретной компании мало чем отличается от наемного сотрудника, даже если работает не в офисе, а в интернете. Поэтому мы почти не будем касаться работы страхового агента одной компании, а расскажем именно о том, как стать агентом автострахования Е-ОСАГО.

И еще один нюанс. Иногда специалистов, у которых заключен договор с несколькими компаниями, называют Единый агент ОСАГО. Это неверно, поскольку это название используется для обозначения не человека, а системы, которая позволяет страховой компании продавать своему клиенту ОСАГО другой организации.

Особенности поступления на работу в компании:

Росгосстрах

– старейшая компания в России. Преимущество при приеме на работу у людей с богатым опытом в любой сфере деятельности и большим списком знакомых. Работать можно удаленно по всей стране.

Ингосстрах

– достаточно заполнить анкету на сайте и пройти собеседование. Дальше вас ждет обучение от компании. Курс длится 3-5 дней. После этого для вас назначат куратора. План по продажам новичкам не ставят.

Тинькофф

– поступить на работу очень просто. Обучение длится несколько рабочих дней. Компания гарантирует своевременную выплату комиссионных вознаграждений. Сайт удобен и интуитивно понятен.

РЕСО-гарантия

– после собеседования нужно пройти психологическое тестирование. Затем обучение 14 дней и чтобы начать работать вы обязаны застраховать жизнь за 1500 рублей. Стажировка 3 месяца с наставником.

В чем суть работы страхового агента?

Страховой агент – это независимый консультант, посредник между страховой компанией и её клиентом. Он представляет интересы автовладельца, помогая ему в выборе компании по ОСАГО. А со стороны страховой ему положена комиссия за каждый заключенный договор.

- Поиск клиентов (самостоятельно, через интернет на специализированных сервисах).

- Первичная консультация клиента – выяснение его потребностей и ожиданий.

- Подбор подходящего предложения от одной из страховых компаний. Расчет стоимости полиса (для этого можно воспользоваться калькулятором на сайте страховой), разъяснение клиенту условий договора.

- Продажа (оформление) полиса.

Если наступает страховой случай, некоторые агенты продолжают сопровождение клиента по получению выплат. Но для большинства такая работа находится вне зоны их ответственности: главной задачей является продажа полиса, а в дальнейшем автовладелец контактирует с компанией, чью страховку он приобрел.

Плюсы работы страховым агентом

Есть два основных преимущества этой профессии:

Могу ли я стать агентом? Необходимые качества и навыки

Если вам понятны и близки должностные обязанности, а преимущества профессии кажутся пределом мечтаний, остается последний вопрос: подходит ли вам эта профессия? Какими личными качествами должен обладать страховой агент по ОСАГО?

Страховой агент, работающий с одной компанией, должен быть прежде всего хорошим продажником:

- Важна общительность: нужно найти общий язык с любым клиентом, провести переговоры грамотно и убедительно.

- Важна стрессоустойчивость: учитесь корректно реагировать на негатив, приводить подходящие аргументы при возникших возражениях.

- Знание законодательной базы. Профессионал должен тщательно разобраться в законах, касающихся автострахования – это потребуется для того, чтобы вести диалог с клиентом грамотно и обстоятельно. Например, некоторые водители в принципе не считают нужным приобретать полис ОСАГО – ведь штраф за его отсутствие не превышает 800 рублей. В подобной ситуации вы должны объяснить автовладельцу, что последствия езды без страховки могут оказаться гораздо серьезней.

- Внимательность. Страховой агент автострахования должен быть готов к работе с бумагами: хотя договор всегда заполняется по образцу, эта задача требует максимальной собранности и аккуратности.

Для агента, который работает на себя и получает вознаграждение от нескольких страховых, нужны все те же качества, которые мы перечислили выше. А также необходима ответственность и инициативность: ведь над вами нет начальника, который будет требовать выполнения плана. Вы работаете на себя и должны понимать, что доход зависит только от вас.

Страхование автомобиля в наше время стало необходимой процедурой. Неважно, какая у вас машина: она должна быть застрахована. ОСАГО, каско — для человека, который ни разу не сталкивался со страхованием авто, эти аббревиатуры ни о чём не говорят. Что это? Какое страхование считается обязательным? Как разобраться во всех нюансах?

Что такое ОСАГО: плюсы и минусы?

Уже из названия становится понятно, что ОСАГО — это обязательное страхование, от которого нельзя отказаться. Более того, без ОСАГО вы не имеете права выезжать на дороги общего пользования. Штраф за отсутствие полиса составляет 800 рублей.

ОСАГО — это полис страхования ответственности водителя, который убережёт вас от серьёзных финансовых потерь при наступлении ДТП. Если вы оказались виновником аварии, полис покроет ремонт повреждённого автомобиля пострадавшего в сумме до 400 тысяч рублей. Все действия по компенсации берёт на себя страховая компания. Есть и минус: за ремонт собственной машины вы заплатите самостоятельно. А при отсутствии полиса ОСАГО все расходы по ремонту автомобиля потерпевшего также лягут на вас.

Цена полиса формируется при помощи базовой ставки, ее размер чаще всего зависит от нескольких факторов:

- категория ТС;

- территория местонахождения (прописки) собственника ТС;

- стаж и возраст водителей, допущенных к управлению ТС;

- условие допуска водителей на право управления ТС – с ограничением или без ограничений водителей;

- период использования ТС;

- мощность двигателя (для легковых ТС);разрешенная максимальная масса (для грузовых ТС);

- количество пассажирских мест (для автобусов);

- цель использования ТС (личная, такси, пассажирские перевозки и др.);

- безаварийность.

Кроме того, при определении базовой ставки учитываются и иные поправочные коэффициенты, им перечень у всех страховщиков различается (например, продление это договора или новый договор, где оформляется договор (у самого страховщика, у агента или на сайте страховщика в Личном кабинете и др.))

Полис ОСАГО в большинстве случаев оформляют на год. Но страхователь вправе самостоятельно выбрать период использования ТС.

Для получения полиса ОСАГО вам потребуется действующая диагностическая карта (или техосмотр) автомобиля, если ваша машина (легковое ТС) старше четырех лет.

Что такое каско: плюсы и минусы?

Каско — это добровольное страхование автомобиля. Цена полиса каско может быть существенно выше, чем ОСАГО, но зато каско покрывает практически все виды ущерба:

- повреждения в ДТП;

- угон;

- поджог;

- хищение деталей автомобиля.

В отличие от ОСАГО, оформлять каско не обязательно, но такой полис даёт массу преимуществ: вам возместят ущерб даже тогда, когда вы сами оказались виновником происшествия, случайно задев машину на парковке.

Конечно, есть и минусы. Страхование по каско не регулируется отдельным федеральным законом, и ставки устанавливают страховые компании самостоятельно.

В чём разница между полисами?

Каско и ОСАГО — это два вида страхования автомобиля. Чем отличается один полис от другого? ОСАГО – полис страхования ответственности. Каско – полис страхования имущества. Дополнительное отличие – добровольность. Без ОСАГО вы ездить не можете, а без каско при желании можно обойтись.

Есть и другие отличия:

- Условия страхования по ОСАГО закреплены в федеральном законе. По каско страховые компании могут предложить свои условия.

- Стоимость полиса ОСАГО устанавливается федеральным законом и/или иными нормативными документами Регулятора, каско — страховщиком.

- С полисом ОСАГО при наступлении ДТП по вине водителя компенсацию получит только пострадавший, при наличии полиса каско — владелец автомобиля, даже если виновником стал именно он.

- Страховая компания может отказать вам в выдаче полиса каско. С ОСАГО такого не произойдёт.

Компенсации по каско и ОСАГО

При возникновении страхового случая для возмещения ущерба необходимо обратиться в вашу страховую компанию. Компенсация по ОСАГО зависит от вида причиненного ущерба. Если в аварии пострадали люди, компенсация составляет в пределах 500 000 рублей каждому пострадавшему. Такое ДТП нужно оформить в ГИБДД. Если ущерб причинён только автомобилю, сумма компенсации составляет в пределах 400 000 рублей.

С 2017 года получить страховое возмещение можно как в форме денежной суммы, так и путем ремонта на СТО.

Ущерб по полису каско возмещается двумя способами:

- Ремонт.

- Денежная компенсация. Сумму определяет страховая компания после экспертизы автомобиля.

Объём компенсации по каско зависит от условий, указанных в договоре страхования. В полисе могут быть отмечены ограничения на компенсации. Также полис может быть без ограничений, но в этом случае его стоимость будет существенно выше. Чем аккуратнее вы водите, тем дешевле обойдётся страховой полис.

История автомобильного страхования началась с приходом автомобилей в повседневную жизнь человека. Это произошло примерно в восьмидесятых годах XIX века, после чего в девяностых годах того же столетия появились и первые автомобильные страховые полисы. Первый полис страхования автомобиля от ущерба был заключен Английской страховой компанией в 1895 году . Ориентиром для нового продукта послужили полисы страхования от огня, кражи и опыт страхования гражданской ответственности. При заключении первых договоров страхования автомобилей страховщики интересовались в первую очередь самим транспортным средством, характеристики водителя при этом не учитывались. В начале XX века стали появляться страховые компании, целиком ориентированные на страхование автомобилей.

Все же значительная доля рынка страхования автомобилей находилась в руках компаний, по тем или иным причинам не подписавшим тарифное соглашение. Это были как большие страховые компании, занимающиеся различными видами страхования, так и небольшие компании, ориентированные на автострахование. Обычно они давали тарифы чуть меньше установленных в тарифном соглашении, с тем расчетом, однако, чтобы их деятельность позволяла получать прибыль. Кроме того, эти компании занимались усовершенствованием полисных условий, стараясь предложить своим клиентам более удобное страховое покрытие.

Еще один альтернативный путь развития страхового рынка Англии осуществляли страховщики компании Ллойд. Они предлагали гибкие страховые программы как индивидуального, так и группового характера.

Во время второй мировой войны конкуренция на рынке автострахования значительно ослабла, поскольку только небольшое число автомобилей находилось в частном пользовании.

В США важнейшее значение для страховой деятельности имеет ее законодательное регулирование. Первые из принятых в США регулирующих страховую деятель¬ность актов относятся к началу 1800-х годов. Законодательство в сфере страхования было призвано обеспечить защиту местных страховщиков от конкуренции со стороны иностранных компаний или компаний из других штатов, а также оградить население от произвола и неплатежеспособности страховых компаний.

Первый полис страхования автомобиля в Америке был выдан доктору Труману Джей Мартину в 1898 году . Полис соответствовал существующей форме страхования ответственности, возникающей при использовании лошадей и мулов. Договор страхования собственно автомобиля от ущерба был впервые подписан в Америке в 1902 году. Первый крупный убыток был урегулирован Бостонской страховой компанией в 1904 году. Уильям Уоллес ехал из Бостона в Вустер, когда его бензовоз взорвался. Первый закон, обязывающий владельца машины застраховать свою ответственность появился в штате Массачусетс в 1927 году.

В настоящее время в Америке существует тенденция обращения к кредитной истории страхователя при заключении договора страхования КАСКО. Считается, что клиент с плохой кредитной историей неблагонадежен, ему выставляется повышенный тариф. Клиенты с очень хорошей кредитной историей могут претендовать на скидку. Более 90% американских страховых компаний используют кредитную историю клиента при оценке его привлекательности для компании . В России такой фактор пока не может учитываться ввиду отсутствия кредитных историй большинства страхователей, так как официальное ведение кредитных историй, доступных для использования другими участниками рынка началось только в 2006 году.

В Советском Союзе сфера страхования была монополизирована единственным страховщиком – Госстрахом . Органы Госстраха осуществляли свою деятельность на территории СССР с 1921 года на принципах хозяйственного расчета, т.е. государство напрямую не несло никакой ответственности по страховым операциям. Таким образом, автомобильное страхование также как и другие виды страхования, которыми занимался Госстрахом, существовало в бывшем СССР на протяжении нескольких десятилетий.

Важной датой для развития отечественного автомобильного страхования является 1 января 1969 года, когда были введены новые Правила добровольного страхования средств транспорта, принадлежащих гражданам, разработанные с учетом значительного улучшения условий страхования и удовлетворения запросов их владельцев. С этого года добровольное страхование средств транспорта впервые стало проводиться на случай хищения, гибели или повреждений в связи с угоном транспортных средств. До сих пор страхование автомобилей не было отдельным видом страхования, а относилось к добровольному страхованию имущества. На начало 1977 г. в целом по стране в добровольном порядке было застраховано 11% средств транспорта, имевшегося в личном пользовании, по г. Москве число договоров добровольного страхования транспортных средств достигало 86,3 тыс. и уровень охвата составил 33%.

В каком году ввели ОСАГО в России

В данной статье мы рассмотрим в каком году ввели ОСАГО, а также историю возникновения обязательного автострахования и путь его развития в России и мире.

История появления обязательного страхования

В 2018 году исполнилось 120 лет с момента оформления первого страхового полиса на машину. Документ был выдан компанией Travelers Insurance Company. Страхователем выступил доктор Мартин Трумэн. Он приобрел полис для защиты своего автомобиля от столкновения с конными повозками.

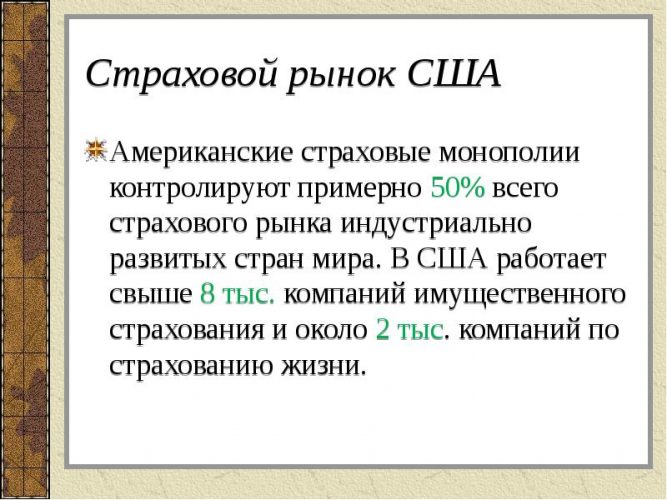

Соединённые Штаты Америки имеют развитую систему страхования, которая признаётся одной из лучших в мире. На долю США приходится около четверти мирового страхового рынка. Рассмотрим виды и особенности американской страховой системы.

История американской системы страхования начинается с 1830 года

Страховая система США: составные части

Объясним простыми словами, что такое страхование. В жизни возможны различные неблагоприятные ситуации, когда вам могут потребоваться большие расходы. Однако они могут как наступить, так и не наступить.

Для того чтобы защититься от них, и придуман договор страхования: вы уплачиваете определённые взносы, и потом при наступлении страхового случая (болезни, порчи автомобиля, нетрудоспособности) компания выплачивает вам страховую сумму на покрытие расходов. В России эта система ещё в стадии становления, в Америка она уже давно сложилась.

Часть зарплаты американца уходит на страхование – это обязательный пункт бюджета.

Итак, в США можно выделить следующие виды страхования:

- медицинское;

- социальное;

- пенсионное;

- недвижимости;

- жизни;

- вкладов;

- автострахование.

Теперь о каждом виде подробнее.

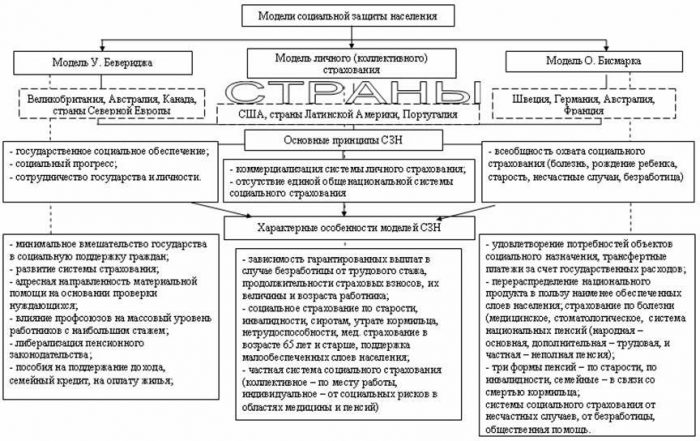

Модель социального страхования в США в сравнении в другими странами

Медицинское

В отличие от России, в Соединённых Штатах отсутствует бесплатная медицина, её полностью заменила система платного медицинского страхования. Постараемся раскрыть все основные нюансы.

Итак, основным документом является медицинская страховка.

В соответствии с Affordable Care Act (или Obamacare) — главным законом Соединённых Штатов в сфере медицинского страхования — приобретение страховки — это обязанность каждого гражданина США.

В случае если он по каким-то причинам не имеет страховки, на него даже может быть наложен штраф.

Как устроена медицина в США, читайте здесь.

Кто оплачивает страховку

Важное значение имеет ваш имущественный и социальный статус — именно от него будет зависеть, кто обязан оплатить сумму страховки. Возможны следующие варианты:

- В случае если вы малоимущий, инвалид или признаны безработным, за страховку платит само государство (программа Mediacaid);

- Когда ваши доходы в сумме небольшие, и при этом работодатель не оплачивает страховку, эта обязанность возлагается на вас, однако часть расходов покрывает государство;

Не все граждане США могут позволить себе приобрести медицинскую страховку

Где и когда оформляется полис

Купить страховку можно на специальных интернет-ресурсах: ряд штатов использует федеральный сайт, у некоторых штатов — свои. Именно там можно подробно ознакомиться с основными условиями страховых планов, предложенными различными организациями, и выбрать для себя подходящий.

В соответствии с Obamacare купить страховку можно c 15 ноября по 15 февраля ежегодно. Раньше, кстати, таких временных рамок не было.

Легко ли приобрести страховку иммигрантам. Полезное видео.

Виды медстраховок

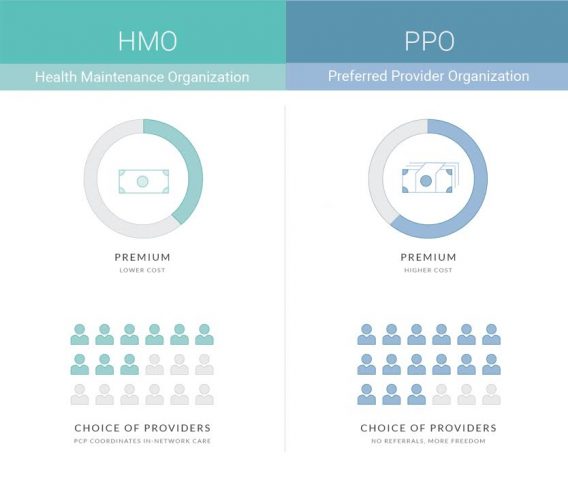

Теперь разберём основные типы медицинских страховок. Все их можно разделить на следующие разновидности:

Различия страховок HMO и PPO

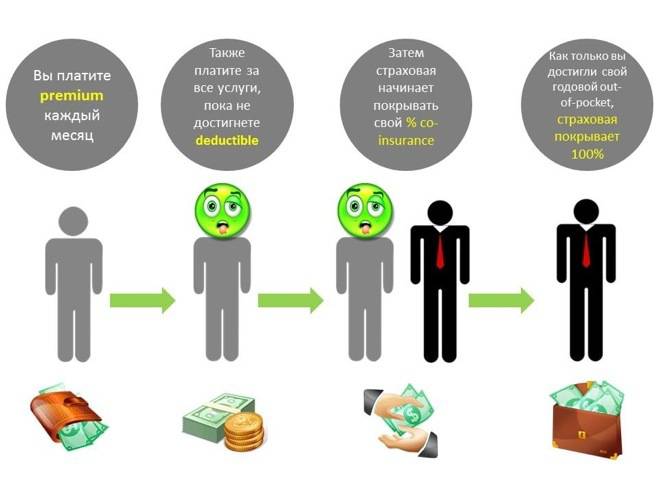

Приобретая один из этих видов страховок, вы обязуетесь ежемесячно перечислять страховые взносы, предусмотренные договором. В США такой взнос именуется premium. Его размер обычно 200-500 долларов на человека.

С одной стороны может показаться, что это довольно дорого, однако иногда стоимость операций доходит до 20-30 тысяч долларов, поэтому целесообразнее все-таки уплачивать эти взносы.

Страховое покрытие

Ещё один важный момент касательно страховок: иногда они не покрывают всю стоимость лечения. В связи с этим надо различать ряд терминов, на них мы остановимся подробнее.

Co-pay — это доплата за медицинские услуги. К примеру, вы посетили врача, заплатили Co-pay в размере 30 долларов, а остальное покрыла страховая фирма.

Deductible – предельная величина суммы, уплаченной вами за медицинские услуги. Суть в следующем: когда ваши медицинские траты достигают определённой величины, страховая компания будет покрывать расходы в дальнейшем в более весомом количестве уже в рамках Co-insurance (об этом ниже).

Так работает система медицинского страхования в США

Co-insurance – это оплата медицинского обслуживания вами и страховой фирмой в процентах, предусмотренная страховкой. Например, может быть следующее соотношение: 15 процентов ложится на вас, а 85 — на страховую компанию. Напомним, что возникает эта система после того, как ваши расходы превысили deductible.

При этом есть ещё один важный термин в рамках ОМС США — Out-of-pocket maximum. Это тоже предельная сумма, как и Deductible, однако после того, как ваши медицинские расходы достигли этой величины, страховая фирма оплачивает за вас полную стоимость всех последующих услуг в сфере медицины.

Как только проходит страховой год, все обнуляется, и вы действуете опять по той же схеме с самого начала.

Социальное страхование

Помимо медицинского, в Соединённых Штатах довольно развита система социального страхования. Здесь страховые случаи следующие: безработица, утрата трудоспособности, потеря кормильца, старость (вопрос о пенсиях рассмотрим отдельно). Если медицинское страхование негосударственное, то здесь взносы уплачиваются в бюджеты (в федеральный и в бюджет соответствующего штата, где вы проживаете).

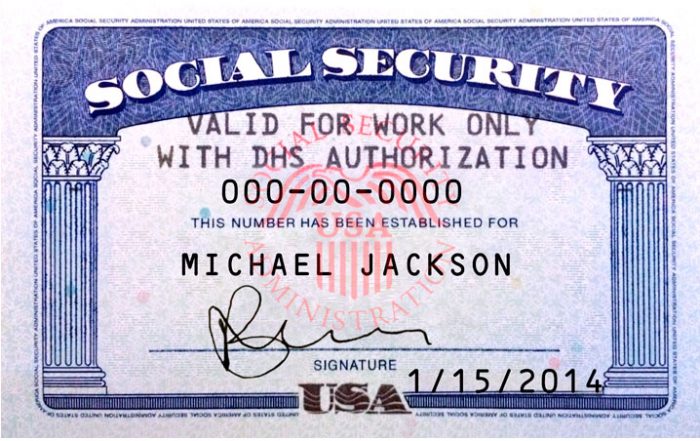

Так выглядит карта социального страхования в США

Как организована система

Сначала рассмотрим, как в целом организована американская социально-страховая система. Каждый работающий гражданин имеет важный документ — Social security number (SSN), который удостоверяет, что вы подлежите социальному страхованию. Он же служит вашей карточкой учета.

Размеры пособий при наступлении страховых случаев будут рассчитываться в зависимости от того, сколько вы проработали, каков был ваш доход и т. д. При этом следует отграничивать отсюда социальное обеспечение, которое к страхованию не привязано, его выплачивает государство малоимущим, сиротам и иным нуждающимся (например, отдельным категориям предоставляются бесплатные школьные обеды, жильё и т. д.).

В чём особенность получения одного из главных документов США? На что можно рассчитывать, имея номер социального страхования? Ответы на эти в другие вопросы – в следующем видеоматериале.

Виды социального страхования

По потере кормильца

Оно платится в том случае, если умерший человек подлежал страхованию, работал, и с его кончиной семья лишилась основного источника заработка, тем самым нуждается в дополнительном финансовом обеспечении. Выплачивается это пособие членам семьи умершего (обычно супругу). Если у умершего остались иждивенцы, сумма социальной выплаты возрастает.

По временной нетрудоспособности

На его получение могут претендовать лица, которые работали и стали нетрудоспособными (инвалидами) из-за заболевания, которое не связано с работой. Общие условия: необходимо пять лет работы и фиксированное количество уплаченных страховых взносов (как правило, их платит за работника работодатель).

От безработицы

Размер взноса — 6,2 процента от годового дохода, но есть многочисленные нюансы, связанные с участием штата в корректировке этого числа. По общему правилу уплачиваются работодателями. Уплата данных взносов позволяет гарантировать застрахованным лицам в случае наступления безработицы выплаты соответствующих пособий. Последние составляют в среднем 250-300 долларов.

Виды социальной помощи в Америке

От производственного травматизма (профессиональных заболеваний). Если пособие по временной нетрудоспособности выплачивается тогда, когда болезнь не связана с работой, то здесь ситуация совершенно противоположная (выплаты в этом случае также будут на порядок выше). Взносы уплачивает работодатель.

Пенсионная система

Каждый гражданин США страхуется от старости, и при наступлении страхового случая (по общему правилу, это достижение 65-летнего возраста) может претендовать на пенсию. Разберём основные моменты, касающиеся государственной пенсионной программы США, а также коснёмся нюансов частного пенсионного страхования.

Начисление пенсий

Исчислением пенсий занимается Управление социального обеспечения США, именно этот орган присваивает гражданам уже упоминаемый Social security number.

Работающие граждане уплачивают так называемый пенсионный налог, который составляет 7,65% от дохода, если общий годовой доход не превышает 65 000 долларов. 6,2% идёт непосредственно на формирование будущей пенсии, а 1,45% уходит в медицинское обеспечение. Интересно, что, если доходы выше 65 000 долларов, взимается только 1,45%.

Средний размер пенсии в США и других странах

Обратим внимание: эту сумму платит сам работник. Вместе с тем и работодатель обязан уплатить точно такой же взнос, и таким образом, в пенсионные накопления попадают фактически 15% дохода.

Как правило, возраст выхода на пенсию — 65 лет, однако для инвалидов он может быть меньше — 62 года. Правда, в последнем случае три не отработанных года скажутся на размере пенсии, которая будет немного ниже. Если же страховой стаж (то есть период, когда уплачивались пенсионные взносы) меньше 10 лет, то пенсия вообще не выплачивается, и у гражданина остаётся единственный выход — обратиться за получением пособия по бедности.

Накопительная пенсия

Кроме того, гражданин США может перечислять часть страхового пенсионного взноса в накопительный фонд, чтобы в будущем сформировалась накопительная пенсия. Спустя 5-7 лет человек, перечисляющий взносы в накопительный фонд, сможет получить доступ к этим средствам. Довольно большое количество американцев получают накопительную пенсию как дополнительную к основной. При этом накопительные фонды бывают как государственными, так и частными.

Пенсионная система США в сравнении с другими странами

Личный пенсионный счёт

Помимо основной государственной и накопительной пенсии, у гражданина есть возможность открыть individual retirement account (личный пенсионный счёт). Сюда он вправе перечислять денежные суммы, которые не привязаны к налогам или страховым взносам. Ежегодный порог денежных средств, которые можно внести, — 2000 долларов.

С 60 лет можно снять эти деньги, однако уже по достижении пенсионером возраста 80 лет данный счёт будет закрыт.

Наверняка многих интересует не столько пенсионная система, сколько реальные пенсионные выплаты американским гражданам. Средний размер пенсии в США — 1300-1400 долларов, что является одним из самых высоких показателей во всем мире. И это при том, что в данном случае не учитываются сбережения людей, сформированные в накопительном фонде.

Рекомендуем посмотреть. В Америке принято задумываться о своей пенсии задолго до выхода на неё. Нередко, чтобы рассчитать накопления, обращаются к финансовым консультантам.

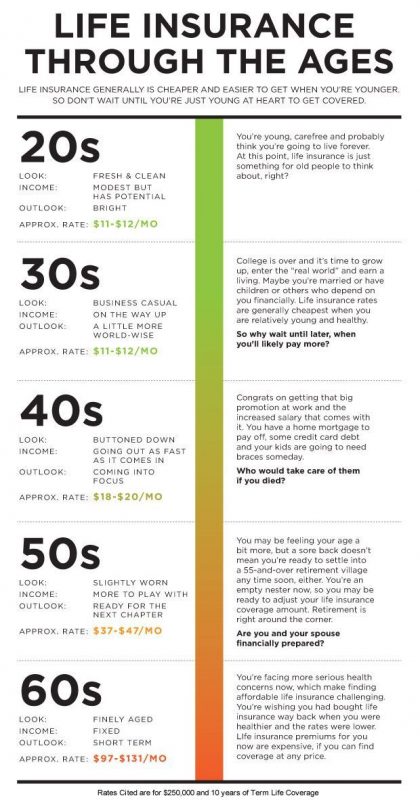

Страхование жизни (Life insurance)

Большинство американцев не только участвуют в социальном и медицинском страховании, но также страхуют свою жизнь. В отличие от предыдущих видов, в этом случае страхование производится в индивидуальном порядке, то есть единая система отсутствует. Если у человека есть желание застраховать свою жизнь, чтобы в случае смерти члены его семьи получили солидные страховые выплаты, он самостоятельно выбирает подходящую компанию на рынке и заключает с ней договор.

Условия страхования жизни определяются соглашением между компанией и гражданином. При этом взносы могут вноситься как в течение определённого периода, так и единовременно.

Во сколько может обойтись страхование жизни людей разных возрастов

Автострахование

Здесь применяется уже знакомая российским водителям система: страхование ответственности (ОСАГО) и страхование автомобиля от повреждений (КАСКО). Рассмотрим, какие условия необходимы для получения страхового полиса на автомобиль, и какие являются существенными:

Особенности страхового рынка в США

Страхование вкладов

Вклады в американских банках также страхуются. На сегодняшний день сумма возмещения в случае наступления страхового случая (например, финансового краха банка) составляет 250 000 долларов на один депозит. Этими вопросами занимается Федеральное агентство по страхованию вкладов (FDIC).

Страхование жилья

При желании владелец жилья (квартиры или дома) может застраховать его. Обычно это вызвано необходимостью: например, в штате Флорида широкое распространение получило страхование в связи с постоянными ураганами.

Что же касается размера взносов, то они могут высчитываться в процентном соотношении от стоимости объекта недвижимости (например, 2-4% от рыночной цены дома).

Правда, все опять-таки оговаривается индивидуально. В среднем страховка от пожара обойдётся в 360 долларов, страховка сантехники и электрики — около 340 долларов.

Интересное видео. Американская система страхования. Взгляд изнутри.

Итоги

Как видно, Соединённые Штаты Америки имеют развитый страховой рынок, пронизывающий по сути все сферы: от недвижимости и до жизни. По многочисленным рейтингам США занимают лидирующие позиции в социальном, пенсионном, медицинском обеспечении, во многом благодаря страховой системе, которая является фундаментальной основой всей Америки.

Читайте также: