Покрывает ли каско стихийные бедствия

Обновлено: 24.04.2024

Автострахование — защита имущественных интересов застрахованного лица. Помогает компенсировать затраты по восстановлению транспорта после ДТП, поломки, на покупку нового автомобиля после угона, хищения или возместить ущерб третьим лицам. Автолюбитель может застраховать свою собственность в любой компании, которую он выберет. В какой страховой лучше оформить КАСКО, есть ли смысл искать выгоду?

Выбираем лучшие условия

КАСКО — добровольное страхование автотранспорта. Если речь не идет о новой машине, взятой в кредит, автолюбитель сам решает, покупать ли ему полис. Страхуют не ответственность водителя, а само транспортное средство от различных рисков. Возмещение получает страхователь (или выгодоприобретатель). Если тарифы по ОСАГО утверждаются законодательством, то цену КАСКО компания страховщик формирует на основании целого ряда факторов (возраст, марка машины, водительский стаж и другие моменты).

Нужно ли КАСКО, если есть ОСАГО? Оформление добровольной страховки гарантирует защиту от большого количества рисков. Застраховавшись дополнительно по программе КАСКО, водитель не будет нести убытки при форс-мажорных обстоятельствах, связанных с личным автомобилем.

Страховые компании предлагают водителям/автовладельцам оформить стандартную страховку от рисков:

- ДТП;

- Кража, угон ТС;

- Поломки от загоревшейся проводки, столкновения с любыми одушевленными и неодушевленными предметами, повреждения при падении с высоты или вниз, из-за провалившейся дороги, снежного, каменного обвала;

- Стихийные бедствия;

- Причинение вреда здоровью водителя, пассажиров.

Какое КАСКО лучше оформить

Частичное, с одним страховым риском. Чаще всего страхуют от ДТП. У некоторых страховщиков есть программы защиты автомобиля от более серьезного вреда — угона, уничтожения. Как вариант частичного КАСКО — страховка не на полную стоимость ТС, а в фиксированной сумме. Такой полис рекомендуем оформлять для машин, возрастом более 10 лет, в качестве дополнения к автогражданке (ОСАГО). Страховка стоит дешевле полного КАСКО, но для новых и дорогих ТС такого возмещения не хватит.

50/50. Франшиза — 50% стоимости стандартной страховки от угона, гибели машины. Оплата — при оформлении договора, но после покупки полиса машина уже под защитой. Оставшиеся 50% страхователь может внести в момент наступления страхового случая. Если случай не произойдет, платить не нужно, и удастся сэкономить. Для получения компенсации за другие случаи (кроме угона и гибели) застрахованные лица могут доплатить 25% стоимости полиса. Есть ограничения для ТС — отсутствие обременений, не старше 3-8 лет, для водителя — от 23 лет со стажем от 2-5 лет. В страховку вписывают только одного водителя. Плюсы — при покупке КАСКО можно заплатить половину суммы, гарантирует защиту от угона и полной гибели ТС, побуждает соблюдать ПДД. Программа выгодна тем, кто ездит без аварий. Минусы — ограничения для страхователя, автомобиля, количества водителей в полисе. Продукт недоступен в небольших населенных пунктах и отдельных регионах. Частые страховые случаи увеличивают размер страховых платежей до 30% цены полиса. КАСКО 50/50 не годится для кредитных автомобилей.

Стоимость автострахования — как не переплатить

Влияние определенных факторов на размер платы за страхование наглядно демонстрирует онлайн калькулятор. При расчете КАСКО нужно внести данные о ТС и сведения о желаемых условиях страхования:

- Вид КАСКО — полное, частичное или другой вариант. Полис с одним риском на 20-40% дешевле, но не годится для кредитного авто, поскольку банки требуют защиту от всех рисков.

- Франшиза — часть убытков, которые СК не покрывает при наступлении страхового случая. Размер франшизы устанавливают в процентном соотношении и рассчитывают от страховой суммы или размера ущерба — по угону и гибели авто до 10%, по другим рискам — от 0 до 2 %. Нулевая франшиза существенно повышает стоимость полиса, но оправдана в случае, когда нужно оформить КАСКО на новый автомобиль, для возмещения крупного ущерба.

- Страховая сумма, на которую страхуют ТС. Агрегатное КАСКО — сумма уменьшается с каждой очередной выплатой, неагрегатное — остается без изменений. При выборе неагрегатной схемы стоимость полиса увеличивается на 15-20%, но такая схема более выгодна в плане урегулирования убытков. Агрегатное страхование годится для уверенных, опытных водителей с безаварийной ездой.

- Способ возмещения ущерба. Самым дешевым будет полис с ремонтом на СТО СК.

- Возраст водителя, водительский стаж. Чем меньше опыт и возраст, тем дороже страховка.

- Оформление краткосрочного КАСКО обойдется дороже, чем страхование на год. СК часто учитывают историю страховки водителей по ОСАГО.

- Хорошая противоугонка и другие охранные системы снижают стоимость полиса.

Советы по выбору страховой компании

Рейтинг. Посмотрите в интернете рейтинги СК, Почитайте отзывы клиентов о лидерах. Оцените качество обратной связи (как быстро отвечает на жалобы, срок урегулирование дел). Есть ли круглосуточная техподдержка? Не упускайте информацию о случаях нарушения сроков и занижения выплат.

Проверьте на сайте ЦБ состояние лицензии выбранной СК (есть ли лицензия, срок ее действия). Не покупайте страховку, если у страховщика лицензия отозвана, ограничена или приостановлена.

Промониторьте программы страхования у 2-3 компаний в вашем городе и выберите подходящие вам условия. Чем больше предложений у страховщика, тем проще сделать выбор.

Внимательно читайте условия страхования, в частности, риски, порядок возмещения, уведомления страховщика о наступлении страхового события, сроки. Уточните трактовку всех терминов, особенно тех, что касаются рисков. Если нет подробного описания значений, компания может в спорных ситуациях отказать в компенсации для покрытия ущерба.

Правила страхования прописывают в тексте соглашения или оформляют в виде приложения. Следите, чтобы в правилах, утвержденных компанией, и договорах страхования не было условий, которые вы не можете выполнить. Например, не везде есть стоянки с охранными системами, а в договоре прописано такое условие. Это может стать причиной отказа СК от страховых выплат.

Следите, чтобы в соглашении было четко указано, какие случаи не считаются страховыми. Важно знать, в какой ситуации водителю не стоит рассчитывать на возмещение.

Перед оформлением полного КАСКО рекомендуем собрать документы на авто, охранную сигнализацию, комплекты ключей и брелоков от защитных систем. Их отсутствие послужит причиной отказа в возмещении при угоне ТС.

У большинства страховщиков КАСКО на новый автомобиль активируется с момента постановки ТС на учет в ГИБДД.

При выборе программы автострахования проанализируйте соотношение страхового взноса и возмещения. Для сравнения тарифов разных компаний пользуйтесь публичной информацией. Хороший страховщик, который установил ценник ниже рыночного для конкретного сегмента авто, предложил условия лучше, чем конкуренты.

Сроки проведения акции: с 01.01.2022 по 31.12.2022 г.

Набор продуктов КАСКО

АВТОЗАЩИТА - это недорогая, но надежная защита Вашего автомобиля и установленного на нём дополнительного оборудования от повреждения или гибели в результате ДТП и иных, наиболее востребованных рисков. Такой полис подойдет опытным автолюбителям, которые уверены в своих навыках на дороге.

- повреждение или гибель застрахованного ТС и установленного на нём ДО в результате ДТП, произошедшего по вине участников ДТП иных, чем Водитель ТС, управлявший застрахованным ТС в момент ДТП, при условии, что хотя бы один участник ДТП, по вине которого оно произошло, установлен, отсутствует вина в ДТП (в том числе обоюдная) Водителя ТС, и у виновника ДТП отсутствует действующий договор ОСАГО;

- повреждение или гибель застрахованного багажа вследствие событий, произошедших с застрахованным ТС в течение периода страхования;

- гибель или утрата застрахованных личных вещей (документов и ключей).

Дополнительно покрытие включает компенсацию затрат до 6 000 руб. по эвакуации ТС с места ДТП до места стоянки или ремонта, если ТС не может передвигаться своим ходом или водитель ТС получил травмы, не позволяющие ему управлять ТС.

- повреждение или гибель застрахованного ТС и установленного на нём ДО в результате ДТП, произошедшего по вине участников ДТП иных, чем Водитель ТС, управлявший застрахованным ТС в момент ДТП, при условии, что хотя бы один участник ДТП, по вине которого оно произошло, установлен, отсутствует вина в ДТП (в том числе обоюдная) Водителя ТС, и у виновника ДТП отсутствует действующий договор ОСАГО;

- повреждение или гибель застрахованного багажа вследствие событий, произошедших с застрахованным ТС в течение периода страхования;

- гибель или утрата застрахованных личных вещей (документов и ключей);

- возникновение непредвиденных расходов Страхователя (Застрахованного лица) на оплату услуг такси или каршеринга вследствие наступления в течение срока страхования страхового случая.

Дополнительно покрытие включает компенсацию затрат до 6 000 руб. по эвакуации ТС с места ДТП до места стоянки или ремонта, если ТС не может передвигаться своим ходом или водитель ТС получил травмы, не позволяющие ему управлять ТС

- повреждение или гибель застрахованного ТС и установленного на нём ДО в результате ДТП, произошедшего по вине участников ДТП иных, чем Водитель ТС, управлявший застрахованным ТС в момент ДТП, при условии, что хотя бы один участник ДТП, по вине которого оно произошло, установлен и отсутствует вина в ДТП (в том числе обоюдная) Водителя ТС, и у виновника ДТП имеется действующий договор ОСАГО;

- повреждение или гибель застрахованного багажа вследствие событий, произошедших с застрахованным ТС в течение периода страхования;

- гибель или утрата застрахованных личных вещей (документов и ключей);

- возникновение непредвиденных расходов Страхователя (Застрахованного лица) на оплату услуг такси или каршеринга вследствие наступления в течение срока страхования страхового случая;

- повреждение (гибель) застрахованного ТС или утрата его отдельных частей, деталей, узлов и агрегатов, произошедшее в период страхования в результате стихийных бедствий, поименованных в правилах страхования.

Дополнительно покрытие включает компенсацию затрат до 6 000 руб. по эвакуации ТС с места ДТП до места стоянки или ремонта, если ТС не может передвигаться своим ходом или водитель ТС получил травмы, не позволяющие ему управлять ТС.

Ущерб - повреждение (гибель) застрахованного ТС или утрата его отдельных частей, деталей, узлов и агрегатов, произошедшие в период действия Договора страхования в результате: ДТП, стихийного бедствия, пожара, взрыва, падения инородных предметов, противоправных действий третьих лиц и т.д.

Хищение (Угон) — утрата застрахованного ТС в результате события, квалифицированного правоохранительными органами в соответствии с Уголовным кодексом Российской Федерации как кража, грабеж, разбой или неправомерное завладение ТС без цели хищения (угон).

Дополнительное покрытие включает:

Гражданская ответственность - наступление гражданской ответственности Застрахованного лица, по обязательствам, возникающим вследствие причинения вреда имуществу граждан, имуществу юридических лиц, муниципальных образований, субъектов Российской Федерации или Российской Федерации при использовании застрахованного ТС.

Несчастный случай – включает в себя совокупность таких рисков, как: травма в результате ДТП, инвалидность в результате ДТП и смерть в результате ДТП.

Транспортные расходы - возникновение непредвиденных расходов Страхователя (Застрахованного лица) на оплату услуг такси или каршеринга вследствие наступления в течение срока страхования страхового случая.

Внесение изменений и расторжение договора

Подать заявление на внесение изменений и об отказе от Полиса с реквизитами для перечисления денежных средств Вы можете следующим образом:

- в полном размере, при отказе от Договора до даты начала действия страхования;

- с удержанием Страховщиком части страховой премии пропорционально сроку действия страхования в днях, при отказе от Договора после даты начала действия страхования.

Порядок действий при ДТП и заявлении о страховом случае

Действия страхователя (застрахованного) в случае ДТП в соответствии с требованиями п. 2.5 и 7.2 ПДД РФ:

- Немедленно остановите транспортное средство (далее - ТС) и включите аварийную световую сигнализацию.

- Заглушите двигатель, покиньте ТС и наденьте жилет или куртку со световозвращающими полосами.

- Выставьте знак аварийной остановки по направлению движения (не менее 15 м до места дорожно-транспортного происшествия в населенном пункте и не менее 30 м вне населенного пункта). Если знака аварийной остановки недостаточно для ограждения места, где расположены предметы, имеющие отношение к ДТП (осколки стекол, обломки бампера и т.п.), то для ограждения этой территории рекомендуется использовать подручные предметы - ведро, пакет, огнетушитель и пр.

- Если в ДТП есть пострадавшие, требуется немедленно вызвать бригаду скорой помощи по тел. 103 (скорая помощь), 112 (МЧС) бесплатно, в том числе в роуминге. Согласуйте свои действия и следуйте указаниям специалистов.

- К следующим шагам следует переходить только удостоверившись, что никому из участников ДТП не угрожает опасность.

- Сфотографируйте или снимите на видео поврежденные ТС, их расположение и номерные знаки, а также объекты местности вокруг. Стоит зафиксировать все, что имеет отношение к ДТП: тормозной путь, состояние дороги, отвалившиеся детали.

- Оцените серьезность случившегося ДТП, чтобы понять, можно ли оформить ДТП по европротоколу или потребуется вызывать на место сотрудников ГИБДД.

Когда можно оформить ДТП по Европротоколу:

Оформление Европротокола в зависимости от условий и суммы ущерба:

Рекомендации по заполнению Извещения о ДТП (и по ЕП и при ГИБДД):

Куда обратиться при возникновении ущерба от стихийных бедствий:

При стихийном бедствии необходимо обратиться в территориальные органы Федеральной службы по гидрометеорологии и мониторингу окружающей среды РФ и/или МЧС РФ, а при невозможности – в местный орган исполнительной власти.

Необходимо предоставить описание природных явлений на дату наступления события, имеющего признаки страхового случая, в районе происшествия.

К сожалению, шаблона документа, который в таких случаях оформляют территориальные органы Федеральной службы по гидрометеорологии и мониторингу окружающей среды РФ и/или МЧС РФ, местный орган исполнительной власти - нет.

Обращение к сотрудникам полиции, в т.ч. участкового требуется для фиксации перечня повреждений ТС, т.к. в документах МСЧ/ Гидромецентра такого перечня нет.

Общие вопросы по КАСКО

Что такое КАСКО?

КАСКО – один из самых востребованных видов страхования.

Это страхование автомобиля от хищения/угона и повреждений, включая ДТП, повреждений оставленного на парковке автомобиля, попадания инородных предметов из-под колес других машин, падения деревьев, противоправных действий третьих лиц, стихийных бедствий и многого другого.

Главное достоинство КАСКО заключается именно в комплексной защите от самых разных бед.

Каждая программа автострахования КАСКО позволяет застраховаться от широкого спектра страховых рисков. Для удобства клиента присутствует возможность выбора различных опций для формирования условий страхования, наиболее актуальных именно для Вашего автомобиля и типа эксплуатации.

Что такое электронное КАСКО?

Электронный договор (полис) — это полис КАСКО, оформленный не на бумажном носителе, а в электронном виде. Отличие электронного КАСКО от бумажного полиса только в способе оформления.

Можно ли оформить КАСКО в рассрочку?

Можно. За некоторым исключением большинство страховых продуктов по КАСКО можно купить в рассрочку при условии, что договор страхования заключается на срок не менее года. Конкретные условия предоставления рассрочки определяются в зависимости от условий договора.

Можно ли купить КАСКО, если я еще не поставил на учет автомобиль?

Да, можно. Ограничений, связанных с регистрационным учетом автомобиля в ГИБДД, в Сбер страховании нет.

Могу ли я вписать водителя в полис КАСКО после заключения договора?

Список водителей, допущенных к управлению, может быть изменен после заключения договора страхования. Может потребоваться пересчет страховой премии в зависимости от возраста/стажа и других факторов. При этом, список водителей – это существенное условие договора страхования, которое может быть изменено только по соглашению сторон.

Что делать, если произошел страховой случай?

Какие исключения из страхового покрытия предусмотрены по КАСКО?

Выплаты по страховым случаям не осуществляются, если в момент получения повреждений за рулем автомобиля находился человек, не указанный в договоре страхования в качестве лица, допущенного к управлению. Не компенсируется ущерб, возникший в результате эксплуатации технически неисправного автомобиля. Существуют и другие исключения, подробно описанные в договоре и Правилах страхования.

Что делать, если произошел страховой случай?

При ДТП:

При противоправных действиях 3-х лиц:

При пожаре или взрыве:

При стихийных бедствиях:

При Хищении, Угоне:

ВАЖНО. При получении документов из компетентных органов обязательно проверьте полное и правильное заполнение всех необходимых позиций (отсутствуют разночтения, незаверенные исправления и т.д.).

Все статьи Выездная диагностика Выбор автомобиля Как избежать обмана Поиск вариантов Покупка б/у авто: Оформление сделки Общение с продавцом Что делать после покупки Как оценить авто Покупка б/у авто в салоне Техническая проверка Покупка б/у авто: с чего начать Советы по покупке

КАСКО – это добровольный вид страхования автомобилей от ущерба, хищения или угона. Страховка дорогая, поэтому не все водители могут ее приобрести. Но специалисты говорят, что КАСКО окупает себя, и советуют оформлять ее. Так ли это? Какие преимущества дает КАСКО и в чем его минусы? Давайте разбираться.

.jpg)

Плюсы и минусы КАСКО для новых и б/у авто

Главное преимущество полиса КАСКО – большой список страховых случаев. Он распространяется на следующие риски:

- Угон. Если машину похитили и правоохранительные органы не могут ее найти, то страховая компания выплатит стоимость авто, прописанную в полисе.

- Тотальные повреждения. Если автомобиль пострадал в аварии, от действий третьих лиц и других факторов, владелец вернет по страховке полную стоимость машины.

- Небольшие царапины и повреждения. Этот риск особенно актуален для дорогих автомобилей, ремонт которых обходится дорого. Если работы производились не один раз, ценник может приравняться к годовой стоимости КАСКО. Проще купить полис и восстановить авто по страховке.

- Повреждения лобового стекла. Если лобовое стекло разбилось, покрылось сколами или трещинами, владелец автомобиля может рассчитывать на ремонт и замену за счет страховщика.

- Повреждения, полученные из-за стихийных бедствий. Водитель может рассчитывать на выплаты, если авто пострадало из-за бури, града, наводнения, землетрясения или урагана. Также в страховые случаи входит падение сосулек и деревьев, приведших к повреждению авто.

- Повреждения, полученные от действий третьих лиц. Если машину специально поцарапали, облили краской или помяли, страховщик компенсирует ущерб владельцу ТС. Сюда же относятся повреждения, полученные при попытке угона.

- Возгорание автомобиля. Пожар, поджог, взрыв рядом с парковкой или стихийное бедствие, которое вызвало возгорание ТС, считаются страховыми случаями по КАСКО. Но если машина загорелась от замыкания электропроводки, то не все компании компенсируют ущерб.

- Кража отдельных деталей машины: фар, колес, зеркал, элементов салона и проч.

Второй плюс добровольного страхования – компенсация убытков, даже если авария произошла по вине владельца полиса. Средствами со страховки владелец может распорядиться по своему усмотрению. Он может взять другой автомобиль или потратить деньги на иные нужды.

И еще одно преимущество КАСКО – срок исковой давности. Если владелец не смог оформить документы по выплатам или сумма выплаты его не устроила, он может подать иск в течение двух лет. Срок исковой давности начинается с момента наступления страхового случая.

- Высокая стоимость. В дополнение к полису страховщики навязывают страхование жизни пассажиров или животных. Если на машине нет противоугонного устройства, ценник может вырасти в несколько раз.

- Если за весь срок не произошло происшествий, деньги, отданные за полис, становятся чистой прибылью страховщика.

- Сумму выплаты могут снизить, а то и вовсе отказать в компенсации, например, если водитель был нетрезв или передал управление другому человеку.

- Стандартные условия у страховых чаще всего распространяются на заводское оборудование. За защиту нештатных элементов: дополнительной оптики, мультимедийной системы, колес и проч., – придется доплачивать.

- Если страховая обанкротится, полис прекратит свое действие. Возмещать средства, как в случае с ОСАГО, РСА не будет.

Агенты страховых фирм заинтересованы в продажи полисов. Они могут наобещать то, чего по факту не будет, или скроют информацию о текущих акциях и скидках, которые позволили бы сэкономить на покупке полиса.

При наступлении страхового случая водители часто сталкиваются с бюрократией. Приходится собирать много бумажек – если хотя бы одна будет отсутствовать, придется начинать все заново.

Каким автомобилям нужен КАСКО

.jpg)

Оперируя большим количеством рисков, автоэксперты советуют оформлять КАСКО покупателям новых авто, особенно дорогостоящих, кредитных или часто угоняемых. Если наступит страховой случай, водитель может рассчитывать на компенсацию средств, затраченных на приобретение машины.

Что касается подержанных автомобилей, то тут стоит смотреть на возраст и состояние ТС. Если машина недорогая и старше семи лет, покупать страховку не стоит, так как:

- стоимость полиса может превысить ценник машины;

- сумму выплаты уменьшат из-за износа автомобиля.

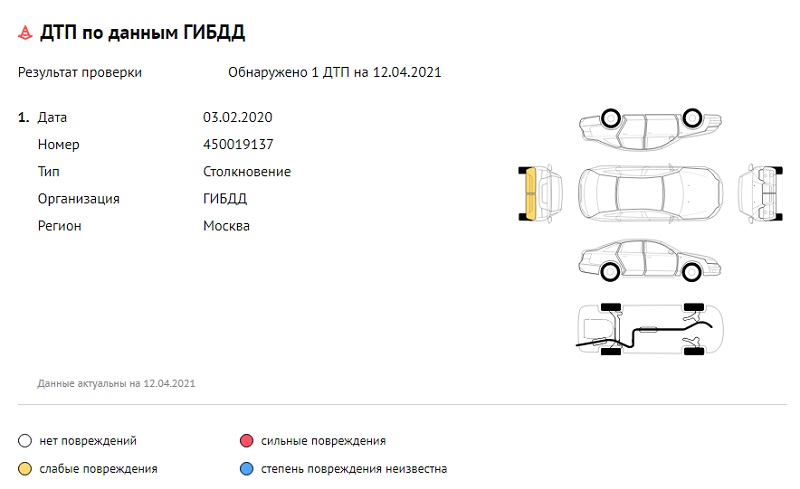

В расчетах ремонтных работ есть калькуляции по замене переднего бампера и переднего крыла справа.

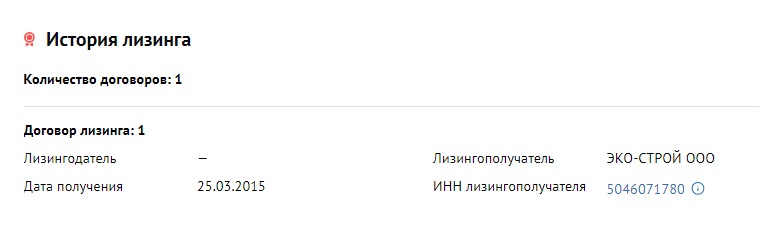

Если повреждения не сильные и договор лизинга закрыт, машину можно взять.

Если при регистрации будет отсутствовать документ, подтверждающий закрытие лизингового договора, ГИБДД откажет в оформлении автомобиля.

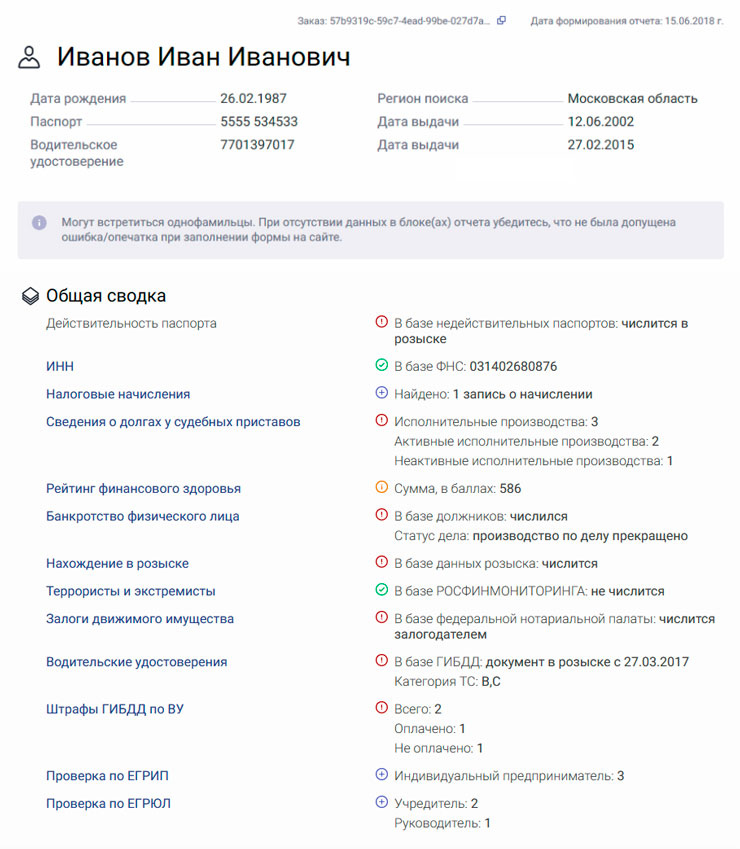

Перед заключением договора купли-продажи советуем также проверить владельца авто через специальный сервис. Проверка покажет, есть ли у продавца проблемы с законом, действителен ли его паспорт, имеются ли долги и исполнительные производства.

Если обнаружатся серьезные проблемы, от сделки лучше отказаться. Посмотреть пример отчета

Условия КАСКО для авто с пробегом

Оформить КАСКО на подержанное авто можно, если его возраст не превышает порог старости. У иномарок предельный возраст ограничен десятью годами, у российских – семью годами.

Компании предлагают полноценные программы страхования в случае угона, частичного ущерба и полной гибели ТС.

При оформлении КАСКО водитель может выбрать тип денежной компенсации:

- выплату страховки без учета амортизации;

- выплату денежной компенсации с учетом амортизации ТС.

Лучше выбирать второй тип, так как к первоначальной стоимости полиса можно прибавить еще 15%. При условии, что авто не покупалось в кредит.

Если авто попало в аварию и не получило тотальные повреждения, вместо денежной выплаты страховщики сами проводят ремонт на СТО, в салоне официального представителя, если авто находится на гарантии.

От чего зависит стоимость полиса КАСКО для б/у авто

.jpg)

У каждой страховой существует своя статистика, на основании которой рассчитывается стоимость КАСКО. Поэтому цены на одну и ту же модель в разных фирмах различаются, но не превышают стоимость машины.

На цену полиса влияет:

Также страховщики могут навязать дополнительные услуги: вызов аварийного комиссара к месту ДТП, оплату такси, предоставление авто на период ремонта автомобиля.

Как оформить полис КАСКО и сэкономить

Чтобы сэкономить на полисе, можно воспользоваться льготной франшизой. С ней не будут учитываться возрастные критерии, если водитель — новичок. Выплаты по хищениям и полной утрате авто в ДТП будут максимальными.

Второй способ — прописать в договоре, что страховая компенсирует покупку запчастей, а водитель оплатит ремонт. Это снизит стоимость страховки примерно на 40-45%.

Где оформить КАСКО

.jpg)

КАСКО можно оформить в любой страховой компании. Главное – смотреть на уровень надежности страховщика. Это гарантирует, что при наступлении страхового случая владелец не останется без денежной выплаты. Надежность могут подтвердить рейтинговые агентства Эксперт РА, НРА и др.

Оформление КАСКО для кредитного авто с пробегом

Чтобы получить КАСКО на кредитное авто, нужно соответствовать нескольким условиям:

- Кредитуемое ТС должно быть не старше трех лет.

- Пробег не более 50 тыс. км у российских авто и не более 100 тыс. км у иномарок.

Период, на который банковское учреждение предоставит ссуду, составляет 3-12 месяцев.

В случае отказа от страховки автовладельцу добавят к сумме кредита еще 10% годовых.

Пример: Ваш друг попросил машину, чтобы покрасоваться перед девушкой. По дороге они поссорились, в запале подружка ударила камнем по фаре, в результате Ваш железный конь стал одноглазым.

- лицу, не указанному в договоре как лицо, допущенное к управлению автомобилем

- лицу, у которого нет водительских прав соответствующей категории

- лицу, находившемуся в состоянии опьянения (алкогольного, наркотического, токсикологического), причем вне зависимости от степени

- Если автомобиль использовался за пределами территории страхования

Пример: Это проще простого. Если Ваш полис действует только на территории Армении, а Вы решили махнуть на своем авто в Батуми и там попали в ДТП, то мы не оплатим ваши расходы на ремонт.

- Применение застрахованного автомобиля в соревнованиях, испытаниях, гонках. Не стоит этого делать!

- Применение застрахованного авто в качестве учебного автомобиля.

- Транспортировка застрахованного авто любым видом транспорта (в том числе процесс погрузки, выгрузки). Тут мы тоже не сможем Вам помочь.

- Воздействие ядерного взрыва, радиации или радиоактивного заражения.

- Военные действия, маневры или иные военные мероприятия, гражданская война, конфискация, изъятие, арест или уничтожение застрахованного авто по распоряжению государственных органов (эти исключения являются классическими и относятся к форс-мажорным ситуациям)

- Использование источников открытого огня для подогрева двигателя автомобиля. Мы настоятельно рекомендуем даже в ситуациях крайней необходимости (например, когда Вы опаздываете на свидание, а автомобиль никак не заводится) применять более безопасные способы – это в Ваших интересах

- Заводской брак или брак, допущенный во время ремонта.

- Неисправности тормозной системы.

- Пожар или взрыв при погрузке, выгрузке или перевозке горючих или взрывоопасных веществ и предметов, если застрахованный автомобиль не предназначен для таких целей.

- Неисправности электрооборудования, в том числе электропроводки.

- Поломки, отказ, выход из строя деталей, узлов, агрегатов.

- В случае невозврата застрахованного автомобиля Страхователю (Выгодоприобретателю), если застрахованный автомобиль был передан в прокат, аренду, лизинг, в пользование.

По договору КАСКО страховыми случаями не являются:

- повреждение покрышек, колесных дисков, декоративных колпаков, если это не сопряжено с повреждениями других узлов, деталей или агрегатов автомобиля;

- точечные повреждения лакокрасочного покрытия без повреждения детали (сколы);

- кража колес и/или декоративных колпаков, если их хищение произошло без причинения повреждений самому застрахованному автомобилю;

Пример: Оставляете машину ночью во дворе, под окнами, утром выходите, чтобы ехать на работу, а автомобиль без колес. Подобные расходы по полису КАСКО мы не возмещаем.

- хищение застрахованного автомобиля вместе с оставленными в нем регистрационными документами (свидетельством о регистрации автомобиля) и/или ключами зажигания, активными и пассивными активаторами любых противоугонных систем, ключами от механических противоугонных устройств, которыми оснащен автомобиль, за исключением случаев угона автомобиля в результате грабежа или разбоя;

- хищение застрахованного авто, если застрахованное авто было оставлено с незапертыми дверями, незакрытыми окнами, не активированными (не включенными) механическими и электронными противоугонными средствами;

Пример: Вышли купить бутылочку воды, вернулись - автомобиля нет. Всегда, когда выходите из автомобиля, вынимайте ключи из зажигания и включайте противоугонную систему, если она у Вас установлена.

- хищение дополнительного оборудования или частей автомобиля, находившихся в момент хищения отдельно от застрахованного транспортного средства;

Пример: Если выходя из автомобиля Вы сняли колесные диски и положили в портфель, а портфель украли, то мы не сможем возместить Ваши расходы на приобретение новых дисков.

- повреждение или хищение государственных регистрационных знаков;

- повреждение или хищение автомагнитолы и/или съемной передней панели автомагнитолы,

- повреждение обивки и внутренних деталей салона застрахованного автомобиля, вызванное курением или неосторожным обращением с огнем в застрахованном автомобиле.

Пример: Если Вы разрешили старому приятелю закурить в салоне, но упавший пепел незаметно прожег любимую светло-бежевую кожаную обивку салона в Вашем новом Bentley, то мы не сможем оплатить Ваши расходы на восстановление обивки.

- Повреждение автомобиля в результате землетрясения

Остались вопросы? Мы с удовольствием предоставим Вам более подробную информацию и поможем быстро заключить страховой полис.

Читайте также: