Неустойка по 395 каско

Обновлено: 26.07.2024

Система страхования КАСКО разработана для того, чтобы выступать в качестве подстраховки в случае аварии, которая может подразумевать ущерб гораздо больший, нежели полис ОСАГО сможет его покрыть.

В законе №2300-1, направленном на защиту прав потребителей, в его пункте 5, статье 28 оговаривается неустойка по КАСКО и ее предел, который должна выплатить страховая компания в случае, если она по каким-то причинам задержала выплаты.

Такие условия всегда в соглашении должны быть прописаны, поэтому при его заключении следует внимательно изучать содержание документа, прежде, чем ставить под ним свою персональную визу.

Что подразумевают под неустойкой?

Неустойка по КАСКО, предусмотренная пунктом 5 статьи 28 закона №2300-1, была предложена для того, чтобы по максимуму компенсировать тот период ожидания, который проводит страхователь (под потерпевшей стороной понимают застрахованное лицо) в надежде получить полагающееся финансовое возмещение.

В момент наступления страхового случая по КАСКО и тогда, когда клиент подал заявку на получение страховых выплат, организация сразу же должна приступить к расчетам.

К сведению! Если же фирмой нарушаются сроки, это говорит о том, что она не только нарушает закон о защите прав граждан, но и пренебрегает ст. 395 ГК РФ.

Можно сказать также, что и сам закон о защите прав потребителей по отношению к приобретению КАСКО и его действию будет применяться исключительно на общих началах.

Если рассматривать законодательную точку зрения, то можно утверждать, что продукт обязательного страхования защищается спецзаконом федерального уровня, издается который отдельно – только для ОСАГО. Но проблема в том, что страхование добровольного вида не подчинено специальным законам.

Именно поэтому все нормы, обязательства и правила, касающиеся КАСКО, согласовываются только договором и регулируются только теми законодательными актами, которые распространяются на всех потребителей.

Но наиболее весомой в этом случае оказывается ст.395 ГК РФ, которая говорит о нарушении страховщиком денежного обязательства перед клиентом при наступлении страхового случая.

Именно в этой статье говорится о процентах, которые страховщик в обязательном порядке обязан уплатить, при условии, что он задержал выдачу клиенту денег по причине случившегося страхового случая.

В ст.314 ГК РФ говорится о том, что выплаты в обязательном порядке должны быть выполнены в рамках конкретного срока.

Если же сторона, от которой ожидают выплату, пренебрегла сроками, то за каждый просроченный день ей придется оплатить неустойку.

Подытоживая, можно говорить о том, что неустойка по КАСКО — это своеобразный штраф для страховой компании, нарушившей обязательство перед клиентом.

В каком порядке происходит взыскание?

Если для полиса ОСАГО закон устанавливает четкие временные рамки, которые страховая компания не должна преступать при расчете со страхователем, то для КАСКО подобного закона не разработали еще.

Нет и какого-либо иного правового акта, в котором говорилось бы о периоде времени, отведенном для выплат страховщиком.

К сведению! Чтобы разобраться со своевременностью выплат либо доказать в судебной инстанции, что страховщик их просрочил, нужно обратить внимание на пункты соглашения.

Обычно все сроки либо обозначены в соглашении страхования, либо обозначаются в Правилах страхования, выдаваемых клиенту одновременно с полисом.

Вполне возможно выделить практику страховых фирм, которые четко прописывают свою ответственность, устанавливая определенные сроки. Эти сроки страховщики самостоятельным образом выставляют и указывают в официальном соглашении. Именно оно выступает базисом для обязательств, которые взял на себя страховщик.

Сроки выглядят так:

К сведению! Если с помощью страховки клиент хочет отремонтировать авто, то следует помнить, что самые масштабные страховщики обычно исполняют такие свои обязательства в течение 1-2 недели.

Внимание! Точкой отсчета следует считать не день, когда страховое событие свершилось, а день, когда заявитель передал полный пакет бумаг для получения выплат.

Судебная практика показывает, что чаще всего неустойка со страховщика взыскивается на основании подачи досудебной претензии. В случае, если страховщик обращение проигнорирует, можно формировать исковую претензию в органы суда.

Как по КАСКО рассчитывают неустойку?

Так как расчет неустойки по КАСКО не афишируется, многие водители, столкнувшись с проблемой, занимаются поиском формулы расчета самостоятельно. Некоторые сайты с онлайн-калькуляторами могут оказать помощь и рассчитать взыскание неустойки по КАСКО.

Как происходит начисление?

Проценты штрафа обязаны начисляться на ту денежную сумму страховки, которая была назначена гражданину в качестве возмещения ущерба.

Отсчет невыполненного обязательства начинается со следующего за днем окончания срока, приходящегося на выплату денег по Правилам страхования.

Как выглядит формула?

Так как нарушение договорных обязательств считается серьезным преступлением закона и относится к таким противоправным действиям, как незаконное пользование чужими денежными средствами, нужна будет спецформула, которая позволит человеку рассчитать неустойку самостоятельно.

Статьей 395 ГК РФ предложен для расчета такой алгоритм:

Страховка по соглашению х ставка по рефинансированию х количество задержанных дней / 360 = неустойка.

В Правилах страхования последним обозначен день 24 января 2017 года. Но по факту уже 24 февраля наступило, а никаких перечислений пострадавшей стороне не поступало.

Процент неустойки в этом случае рассчитают так:

120 000 х 31 х 11: 36 000 = 947 рублей 22 копейки.

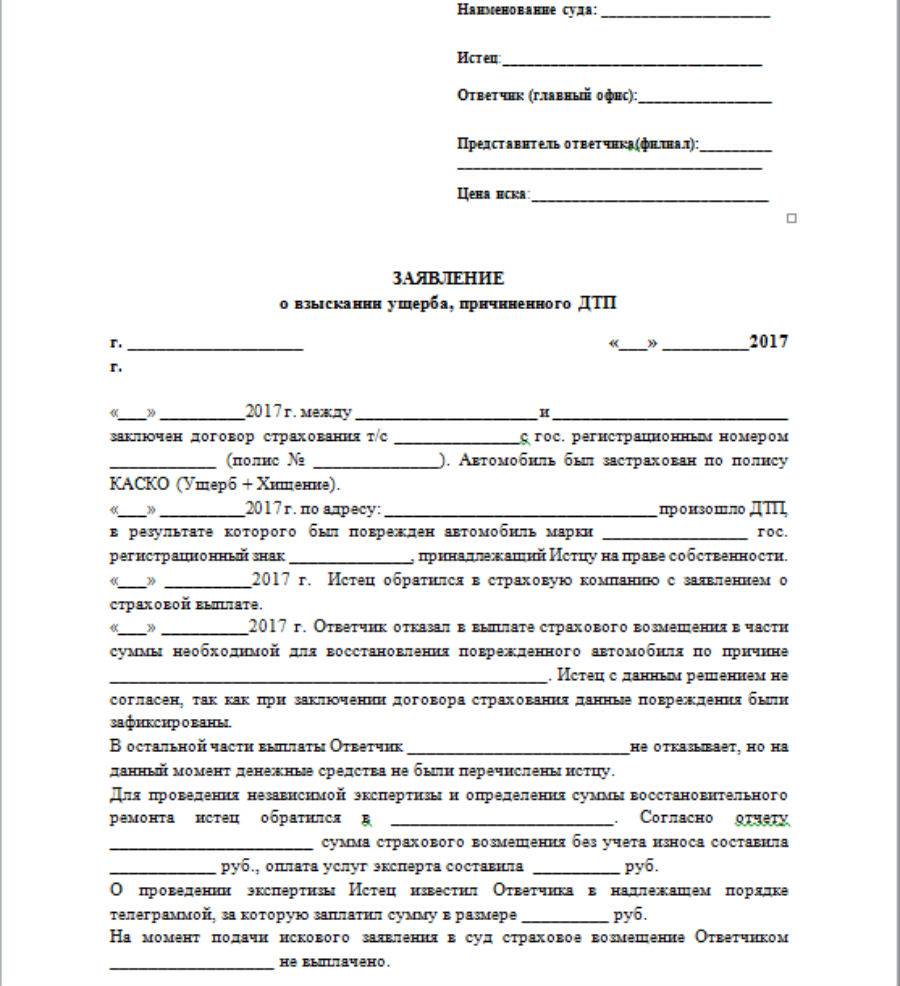

Что писать в исковом заявлении?

В иске стоит указать не только просьбу выплатить полагающиеся деньги, но и выплатить сумму, которая после расчета неустойки за просроченные дни стала известной.

Чтобы такой иск был составлен в пользу истца, есть смысл прибегнуть к консультативной помощи юриста.

Кто выносит решение о предстоящем взыскании?

Суд принимает решение о взыскании со стороны, нарушившей сроки, неустойку. Но нередко решить вопрос с выплатой удается с помощью досудебной претензии.

К сведению! Суд всегда будет вынуждать предоставить доказательства, свидетельствующие о противоправных действиях страховой компании. Суд выносит свои постановления на базе законов и статей ГК РФ.

Выплата

После того, как суд удовлетворил иск о выплате неустойки, страховая компания-нарушитель должна подчиниться судебному решению и выплатить ту сумму, которую назначил суд. Денежное перечисление следует производить в таком порядке, который предписал суд.

Как выплачивается неустойка для юридических лиц?

Имущество, принадлежащее фирме, страхуется в том же порядке и по тем же правилам, что и имущество физлиц. Это касается и автострахования, которое производилось на добровольных началах.

Если юрлицу задержали выплату по застрахованному автотранспорту, который числится на балансе компании, обращаться в суд следует в таком же порядке, в котором обращаться должно физлицо (этот порядок был описан выше).

Что известно о сроках исковой давности?

Иски по добровольному автострахованию имеют исковую давность, которая равна 24 месяцам. Столь короткий срок исковой давности объясняется тем, что речь идет об имущественном страховании. Этот период начинается не с того дня, когда считаться стала просрочка платежей страховой фирмы, а с того дня, когда клиент подал иск в судебный орган.

Подытоживая, можно сказать следующее: неустойка – это та либо иная процентная ставка рефинансирования, которая чаще всего применяется в рамках 3% от суммы страховой выплаты клиенту.

Рассматривают ее обычно как штраф, который назначается страховой компании за то, что она вовремя не выделила деньги лицу, столкнувшемуся со страховым случаем.

Поводом для предъявления требований по неустойке КАСКО является просрочка исполнения обязательств по одноименному договору. В отличие от ОСАГО, его добровольный характер влечет применение общих законов при расчете и выплате неустойки. Это преимущественно ГК РФ ( ст. 35 и 314 ) и ФЗ 2300-1 .

Поводы для предъявления неустойки по КАСКО

Неустойка по КАСКО страховой компанией выплачивается только при просрочке обязательств по договору. Реализация прав по полису КАСКО предполагает направление попавшего в ДТП транспортного средства на ремонт. В этой связи возможны две причины для взыскания неустойки по КАСКО.

- Задержка срока рассмотрения заявления. Он указывается в договоре с клиентом. Если его рамки не конкретизированы, тогда стоит руководствоваться положениями ст. 12 ГК РФ, предусматривающей максимальный срок рассмотрения письменных обращений в 30 дней. В самом заявлении необходимо сделать оговорку с просьбой рассмотреть его и ответить в такой-то срок.

- Нарушение срока ремонта или страховой выплаты. В соответствии с ЗоЗПП, срок ремонта ТС составляет не более 45 дней, страховые компании утверждают свои сроки, которые обычно ниже вышеуказанного. Основания для начисления и выплаты неустойки имеют законную силу на следующий после крайнего дня, указанного в договоре.

При расчете неустойки по КАСКО необходимо предварительно изучить все пункты договора, касающиеся срока рассмотрения заявления, выплат и ремонта ТС. Как правило, сроки исполнения обязательств по КАСКО вписываются в следующие рамки + несколько дней:

- Выплата возмещения по договору – от 5-ти до 30 дней.

- Типовой ремонт ТС – до 14 дней.

- Ремонт с индивидуальным заказом запчастей – несколько месяцев.

Некоторые компании прописывают их непосредственно в тексте, а некоторые оформляют приложением к договору или вывешивают на стенде в офисе для всеобщего обозрения. В последнем случае документ с прописанными в нем сроками должен быть заверен подписью руководителя страховой компании, ее печатью с обязательным указанием даты.

Калькулятор для расчета неустойки КАСКО

За несвоевременное оказание услуг физическому лицу по закону 2300-1 предусмотрен штраф в виде 3%-ной неустойки. Он взимается за каждый просроченный день. Под базовой суммой для расчета неустойки по КАСКО понимается размер страховки для возмещения аварийного ущерба.

Помимо нормы о 3%-ной неустойке по ФЗ-2300-1 применяется и другая, более щадящая формула:

Сумма неустойка по КАСКО = Страховое возмещение * ставка рефинансирования * дни просрочки / 360

Она учитывается судебной практикой по КАСКО неустойке и редко оспаривается клиентами. По состоянию на ноябрь 2018г. ставка рефинансирования составляет 7,5% .

Страховка к выплате составила 120 000 руб. Исполнение требования клиента просрочено на 15 дней. Страховщик помимо непосредственной выплаты обязан выплатить еще и неустойку по договору КАСКО в следующем размере: 120 000 * 7,5% * 15 : 360 = 3 750 руб . Одновременно с этим сохраняется право на неустойку за просрочку оказания услуг физлицу в соответствии с ЗоЗПП. Калькулятор неустойки КАСКО считает ее следующим образом: 120 000 * 3% * 15 = 54 000 руб.

Юристы страховых компаний всеми силами открещиваются от последней формулы, указывая, что расчет неустойки по КАСКО производится строго по первой. На самом деле, это правило справедливо только при расчете неустойки КАСКО для клиентов-организаций. Закон есть закон, и грамотный юрист всегда докажет в суде свою правоту, добившись выплаты неустойки КАСКО в максимальном размере.

Ограничения в расчетах неустойки по КАСКО

Намереваясь взыскать неустойку по договору КАСКО, учтите, что законом предусмотрены стоимостные ограничения. Ее размер не должен превышать сумму самого страхового возмещения. В расчет принимаются все виды штрафных санкций, начисленные в рамках одного требования, – их общая сумма должна вписаться в полагающуюся по договору выплату.

Особенности выплаты неустойки КАСКО за ремонт

При направлении ТС на ремонт и затянувшиеся сроки требование о компенсации предъявляется уже не к страховщику, а к СТО, непосредственно осуществлявшей ремонт. Расчет суммы неустойки КАСКО производится с учетом сроков, указанных в договоре со страховой компанией, или отраженных в ответе на заявление об исполнении обязательств. В данном случае обязательство СК по своевременному направлению ТС на ремонт считается исполненным, а вот сроки непосредственного ремонта затянуты, но это уже ответственность компании, занимающейся ремонтом.

Выплата неустойки КАСКО юридическому лицу

Все вышеописанные положения применяются и к организациям-владельцам ТС. За исключением одного – расчет неустойки производится только по ставке рефинансирования. Правом на 3% -ную неустойку по ФЗ-2300-1 обладают только физические лица (обычные граждане).

При судебном взыскании КАСКО и неустойки истец-организация направляет иск в Арбитражный суд.

Досудебное требование о выплате неустойки КАСКО

Первый шаг по гарантированному получению взысканию неустойки в рамках договора КАСКО – это подача заявления на имя руководителя страховой компании. В нем конкретизируется дата обращения, реальные сроки исполнения обязательств, сумма страховой выплаты. Расчет производится по указанным данным. В него можно включить штрафные суммы, рассчитанные двумя вышеописанными способами – по ставке рефинансирования и по ЗоЗПП , особенно, если речь идет о небольших выплатах. Образец претензии можно увидеть по ссылке.

Закона, запрещающего требовать неустойку КАСКО сразу по двум нормативам, не существует, так что данное требование вполне правомерно. Далее следует дождаться ответа. В случае положительного решения – просто явиться за выплатой, при отказе или игнорировании заявления о неустойке оформляется иск в суд.

Взыскание неустойки по КАСКО через суд

Составление искового заявления на неустойку КАСКО доверьте профессионалу, специализирующемуся на автостраховании. Ввиду отсутствия специальных законов, регулирующих взаимоотношения страховщика и страхователя, по договору КАСКО самостоятельно добиться удовлетворения иска будет сложно. Ответчик будет защищаться на профессиональном уровне.

Значимыми моментами в иске на взыскание неустойки по КАСКО 2018 являются следующие.

- Обоснования позиции истца. В их качестве прилагается копия договора КАСКО, приложение к нему со сроками удовлетворения требований или фото документа со стенда в офисе страховой с указанием сроков. Далее следует ответ страховщика при его наличии, расчет страховой выплаты и документ, доказывающий исполнение требований (выплату или направление на ремонт с указанием даты). При обращении в суд до исполнения требования в иске отражается расчет на дату его составления.

- Ссылки на законы. Чем их больше, тем лучше. Каждый пункт необходимо раскрыть – обоснованность применения ст. 314, 395 ГК РФ и положений ЗоЗПП.

- Соблюдение сроков. В отношении неустойки КАСКО срок исковой давности составляет два года с первого дня просрочки исполнения обязательств. По истечении двух лет получить неустойку по КАСКО нереально – ответчик заявит ходатайство об истечении срока, и суд обязан его удовлетворить. Такой иск будет отклонен.

Исковое заявление подается по месту нахождения ответчика – по адресу офиса страховщика. Подав ходатайство о рассмотрении дела по месту нахождения истца, можно сделать процесс более удобным для себя. Образец искового заявления здесь.

Судебная практика по неустойке КАСКО

Судебное рассмотрение дел о взыскании неустойки КАСКО со страховых компаний – довольно распространенная практика. Суды часто существенно урезают размер предъявляемых истцом претензий. Это происходит при их явном завышении, когда размер неустойки КАСКО больше страховой суммы и расчет штрафных санкций произведен сразу по двум формулам.

Если сумма двойной неустойки (по ГК РФ и ЗоЗПП ) не превышает сумму страхового возмещения, то добиться ее присуждения ответчику вполне реально. Даже адвокат с небольшим опытом докажет правомерность применения двух нормативных актов – закону это не противоречит.

Еще одна причина снижения суммы неустойки по КАСКО судами – исполнение требования ст. 333 ГК РФ. Оно реализуется при встречном заявлении ответчика на снижение неустойки. При отсутствии такого заявления суд может уменьшить неустойку по КАСКО, посчитав ее слишком завышенной и обосновав свою позицию.

Чем выгодно досудебное урегулирование по неустойке КАСКО?

Страховщикам судебный процесс совершенно невыгоден – в случае удовлетворения иска суд присуждает им выплату неустойки КАСКО плюс компенсацию судебных издержек истца, госпошлины плюс штраф в пользу государства. Но принудить ее исполнить законные требования без суда не просто. Все зависит от грамотности составленного первичного заявления и указанных в нем данных. Эту задачу лучше всего доверить специалисту по страхованию, хорошо знающему все тонкости страхового дела, судебную практику и нормативные акты.

Клиенту по договору КАСКО суд также менее интересен. С одной стороны, он вправе требовать неустойку КАСКО по ставке рефинансирования по ЗоЗПП одновременно, с другой ,придется оплатить госпошлину, потратиться на адвоката (ведение судебного процесса стоит на порядок дороже составления претензии). К тому же суд, приняв заявление ответчика о снижении размера неустойки, может удовлетворить гораздо меньшую сумму.

Принципиальные отличия неустойки по КАСКО и ОСАГО

Самым существенным отличием, не в пользу КАСКО, является существование ФЗ-40 от 25.04.2002г. Он регулирует абсолютно все положения по ОСАГО, включая начисление и выплату неустойки. Штрафные проценты по ней ниже, чем по КАСКО, — всего 1% за каждый день просрочки удовлетворения требования, но ее проще доказать, рассчитать и получить. Все дело в четко прописанных в этом законе сроках на удовлетворение требований. По ОСАГО действует та же норма по снижению неустойки – это право предоставлено ответчику по ст. 333 ГК РФ .

В связи с отсутствием специальных нормативных актов относительно КАСКО, при решении вопроса со страховыми выплатами, ремонтом и неустойкой применяются законы общего характера – ГК РФ и ЗоЗПП .

На страницах нашего сайта можно получить исчерпывающую информацию относительно начисления и реального взыскания неустойки по КАСКО. Как написать заявление, сделать расчет, подать иск и отстоять свои права до конца – мы подобрали актуальную информацию и образцы документов, действительные в 2018 г.

04.02.2014 произошло ДТП (наезд на препятствие во дворе в связи с гололедом).

05.02.2014 Страховщику были переданы все необходимые документы.

15.02.2014 экспертом Страховщика был произведен осмотр автомобиля. Страховщик признал данное ДТП страховым случаем и выплатил страховое возмещение 20.06.2014 г. в размере 75 000 руб.

По правилам страховщика в течении 15-ти рабочих дней после подачи документов страховщику и предоставлению автомобиля к осмотру принимается решение о выплате д/с. Выплата производится в течении 5-ти рабочих дней.

По проведенной независимой экспертизе сумма восстановления автомобиля составила 150 000 руб.

Сейчас 14.09.2015 г. подаю в суд исковое заявление, в связи с этим возник вопрос: С какого срока считать неустойку и плату за пользование чужими средствами? С 17.03.2014 (т.е. по истечении 20-ти дней) или с 20.06.2014 г. (т.е. с момента выплаты)? Или имеет смысл посчитать неустойку от 150 000 руб. с 17.03.2014-20.06.2014, а после считать от 75 000 руб. с 20.06.2014-14.09.2014?

посчитать неустойку от 150 000 руб. с 17.03.2014-20.06.2014, а после считать от 75 000 руб. с 20.06.2014-14.09.2014

Олег

Добрый вечер Егор. Рад Вас снова слышать :)

Да, по логике вещей я тоже думаю этот вариант верен, но меня смутило вот это:

Обзор судебной практики Верховного Суда РФ за 3 квартал 2012 г. (утв. Президиумом Верховного Суда РФ 26 декабря 2012 г.)

В случае разрешения спора о страховых выплатах, если судом будет установлено, что страховщик отказал в страховой выплате или выплатил страховое возмещение в неполном объёме, неустойка подлежит начислению со дня, когда страховщик незаконно отказал в выплате или выплатил страховое возмещение в неполном объёме.

Что думаете по этому поводу?

Однако вынужден сообщить, что Вы пошли по ложному пути.

2. Поскольку Ваш вопрос основан на договоре КАСКО, то в данном случае надлежит руководствоваться следующими разъяснениями Верховного Суда РФ:

Обзор судебной практики Верховного Суда Российской Федерации за третий квартал 2013 года" (утв. Президиумом Верховного Суда РФ 05.02.2014) (извлечение).

Вопрос 1. Какая ответственность возлагается на страховщика за

нарушение сроков выплаты страхового возмещения по договору добровольного

страхования имущества граждан?

Ответ. В силу п. 1 ст. 929 Гражданского кодекса

Российской Федерации (далее — ГК РФ) по договору имущественного страхования

страховщик обязуется за обусловленную договором плату (страховую премию) при

наступлении страхового случая выплатить страховое возмещение страхователю или

выгодоприобретателю в пределах определенной договором страховой

суммы.

Ценой страховой услуги является страховая премия, за которую покупается страховая услуга в виде обязательства выплатить страховое возмещение при наступлении страхового случая. Выплата страхового возмещения не является

ценой страховой услуги, поэтому на сумму страхового возмещения при задержке ее

выплаты не может начисляться указанная неустойка.

Нарушение сроков выплаты страхового возмещения в пределах

страховой суммы представляет собой нарушение исполнения страховщиком денежного обязательства перед страхователем, за которое ст. 395 ГК РФ

предусмотрена ответственность в виде уплаты процентов, начисляемых на сумму

подлежащего выплате страхового возмещения.

Таким образом, в случае нарушения сроков выплаты страхового возмещения по договору добровольного страхования имущества граждан на сумму страхового возмещения могут начисляться только проценты, предусмотренные ст. 395 ГК РФ.

В соответствии со ст. 395 Гражданского кодекса РФ. за пользование чужими денежными средствами вследствие их неправомерного удержания, уклонения от их возврата, иной просрочки в их уплате либо неосновательного получения или сбережения за счет другого лица подлежат уплате проценты на сумму этих средств.

Проценты за пользование чужими средствами взимаются по день уплаты суммы этих средств кредитору, если законом, иными правовыми актами или договором не установлен для начисления процентов более короткий срок.

4. В случае, когда соглашением сторон предусмотрена неустойка за неисполнение или ненадлежащее исполнение денежного обязательства, предусмотренные настоящей статьей проценты не подлежат взысканию, если иное не предусмотрено законом или договором.

Таким образом необходимо прийти к выводу о том, что

а) если неустойка Вашим договором КАСКО не предусмотрена, то Вы вправе требовать взыскания только процентов;

б) если Вашим договором КАСКО предусмотрена возможность взыскания неустойки, то взыскания процентов Вы требовать не вправе, если, конечно, возможность взыскания и процентов, и неустойки не предусмотрена в договоре КАСКО, в чём я сильно сомневаюсь.

г) неустойка начисляется по правилам, установленным в договоре КАСКО;

В некоторых случаях страховые компании выполняют свои обязательства по выплатам компенсации несвоевременно. В отличие от ОСАГО, расчет неустойки по полису комплексного страхования имущества происходит при наличии дополнительного страхового обеспечения. Законодательство страны, а именно Федеральный закон 2300-1, принятый 7 сентября 1992 года — статья 28, регламентирует максимальную границу выплат, которые должен представить страховщик при возникновении такой ситуации.

Что это такое

В общем смысле неустойка представляет собой определенную сумму средств, похожую на штраф, которая накладывается на не выполнившего свои обязательства субъекта сделки. Неустойка выплачивается за несоблюдение такого требования договора, как своевременное предоставление компенсации со стороны страховщика.

Согласно требованиям законодательства страховщик обязан приступить к расчету компенсации убытков клиента сразу после письменного обращения последнего. Очень важно при этом учесть установленный законом срок возмещения. Сложность заключается в том, что каждая страховая компания устанавливает период, в течение которого должна предоставить компенсацию, на собственное усмотрение. О длительности ожидания страхователь может узнать в договоре страхования.

Если страховщик проигнорировал требование о выплате компенсации и не дал мотивированного ответа на заявление клиента, то собственник транспортного средства имеет полное право на взыскание неустойки. Однако для этого необходимо узнать о порядке и правилах взыскания такого рода штрафа. Сделать это можно с помощью страхового договора, так как именно этот документ содержит информацию об урегулировании подобных конфликтов.

Законодательство страны также помогает страхователю защитить свои права. Правила урегулирования ситуации, когда страховая компания не выполняет свои обязательства по предоставлению компенсации, можно найти во многих законодательных актах РФ. Сведения можно найти в Гражданском кодексе. Также следует ознакомиться с законом о защите прав потребителей. Так как клиенты страховых компаний являются потребителями страховых услуг, они могут рассчитывать за юридическую защиту на основании данного акта.

Главным сводом законов, который регулировал бы ситуацию с невыплатой компенсации, все же считается Гражданский кодекс РФ. Согласно статье 395 потерпевший неудобства пострадавший гражданин действительно может взыскать с провинившейся стороны определенные штрафные санкции. Положение также регламентирует, что начисление суммы происходит за каждый день просрочки выполнения законных обязательств.

Поводы для предъявления неустойки по КАСКО

Согласно условиям добровольного страхования неустойка может взиматься только при отсутствии со стороны страховой компании своевременной компенсации. Согласно договорам КАСКО автомобиль страхователя зачастую должен быть направлен на ремонтные работы. С учетом данного условия можно выделить два основных повода для привлечения страховой компании к материальной ответственности.

Расчет материального взыскания проводится на основании указанных в договоре положений. Важно изучить все пункты соглашения, которые касаются сроков рассмотрения требования о компенсации и проведения ремонтных работ.

Усредненные сроки, указываемые страховщиками в договорах, следующие:

- предоставления денежной компенсации ущерба — 5-30 дней;

- ремонт транспортного средства — до двух недель;

- ремонт при условии необходимости заказа уникальных запчастей — до нескольких месяцев.

Узнать конкретные сроки, которые предусмотрены в данной страховой компании, клиент может разными способами. Так, информация может быть прописана в самом договоре или в приложении к нему. Вполне вероятно, что страховщик разместит сведения о сроках выполнения обязательств на специальном стенде в здании офиса. Причем вывешенная информация в обязательном порядке должна заверяться подписью руководящего лица и печатью, а также содержать дату подписания.

Страховщик не рассмотрел заявление в отведенный для этого период

Каждая страховая компания самостоятельно указывает срок, в течение которого она должна рассмотреть письменное требование о предоставлении компенсации. Рамки периода должны указываться в договоре страхования. Если же такая информация в соглашении не предусмотрена, необходимо руководствоваться 12 статьей Гражданского кодекса Российской Федерации.

Положение регламентирует, что максимальный срок рассмотрения заявления составляет 30 дней. Однако существует определенное правило: в тексте заявления клиент должен четко прописать требование о рассмотрении обращения и обозначить временные рамки предоставления ответа.

Нарушение срока ремонта или страховой выплаты

Закон о защите прав потребителей содержит в себе информацию о том, что срок проведения восстановительных работ для возвращения транспортного средства в изначальное состояние не должен превышать 45 дней. Обычно страховщики учитывают обозначенное требование законодательства и указывают период, не превышающий максимального срока. При этом право на взыскание неустойки появляется у страхователя только на 46 день.

Калькулятор для расчета неустойки КАСКО

Федеральный закон под номером 2300-1 регламентирует размер штрафной санкции для страховых организаций в случае просрочки — 3% от общей суммы страховки для компенсации ущерба при наступлении страхового случая. При этом сумма взимается за каждый день просрочки выполнения предусмотренных договором обязательств. Взыскание 3% неустойки можно также рассчитать по специальной формуле.

Неустойка = Возмещение по страховке * официальная ставка рефинансирования * количество просроченных дней/360

Такой способ расчета штрафной санкции часто применяется в судебной практике и обычно не подлежит успешному оспариванию. Стоит также заметить, что официальная ставка рефинансирования Центробанка составляет 7,5%.

Пример расчета

В результате страхового случая транспортное средство страхователя получило ущерб на сумму 100 тысяч рублей. При этом страховая компания допустила просрочку в 15 дней. Следовательно, кроме основной суммы страхового возмещения, компания обязана выплатить штрафную санкцию, размер которой будет следующим:

100 000*7,5%*15/360 = 31250 рублей

Однако кроме указанной формулы существует и другой порядок расчета, который предусмотрен в соответствии с Законом о правах потребителей для физических лиц. Для рассматриваемого случая размер материального взыскания со страховщика будет выглядеть так:

100 000*3%*15 = 45 000 рублей

Нетрудно заметить, что формула для расчета неустойки, предусмотренная Законом о правах потребителей, предполагает больший размер выплат. По этой причине представители страховых компаний обычно производят расчет по первой формуле. Однако можно доказать неправомерность такого действия и получить полную сумму. В этом собственнику ТС сможет помочь опытный автоюрист.

Ограничения в расчетах неустойки по КАСКО

Важно помнить, что общая сумма штрафных санкций не должна превышать суммы страхового возмещения. Это означает, что размер неустойки не может быть больше, чем сам размер выплат по страховому случаю. При этом учитываются все материальные взыскания, о которых идет речь в одном письменном требовании клиента.

Особенности выплаты неустойки КАСКО за ремонт

Нередки случаи, когда страховая компания вовремя отреагировала на обращение клиента и своевременно выдала направление на ремонт, но восстановление автомобиля затянулось. В этом случае страховщик не нарушил никаких норм. Претензия и требование неустойки в этом случае должны быть направлены непосредственно в станцию технического обслуживания, которая сорвала сроки ремонта.

Расчет штрафных санкций производится в соответствии с прописанными в договоре условиями. Однако сроки ремонта могут быть предоставлены также в ответе на заявление о получении компенсации. Вся ответственность ложится только на организацию, предоставляющую услуги ремонта. Именно она будет обязана выплатить собственнику автомобиля неустойку.

Досудебное требование о выплате неустойки КАСКО

В тексте заявления должна содержаться информация о:

- дате обращения страхователя за получением компенсации по страховому риску;

- период, в течение которого страховщик все же исполнил обязательства;

- размер страховой выплаты.

По итогам предоставленных сведений должен быть произведен расчет материального взыскания одним из предоставленных ранее способов. В зависимости от выбранного способа оценки размера неустойки страхователь получит полагающуюся ему сумму.

Чем выгодно досудебное урегулирование по неустойке КАСКО

Прежде всего досудебный этап урегулирования конфликтов выгоден своей эффективностью. Большинство страховых компаний осознают всю затратность ведения судебного процесса в случае победы страхователя. Дело в том, что в случае победы собственника авто страховщик будет обязан покрыть не только нанесенный в результате наступления риска ущерб, но и неустойку, государственные пошлины, штрафы и все затраты, которые понес истец в ходе судопроизводства.

Однако заставить страховщика выплатить компенсацию на этапе досудебного решения конфликта непросто. Удовлетворено будет только то заявление, которое составлено в соответствии со всеми требованиями грамотными и четкими формулировками. Поэтому доверить составление заявления лучше всего профессиональному юристу. Специалист не упустит деталей и заполнит бумаги так, что страховщик не сможет найти в тексте поводов для отказа в исполнении обязательств.

Открытие судебного процесса невыгодно не только страховой компании, но и самому собственнику транспортного средства. Ведение судебного разбирательства отличается большими финансовыми затратами. Страхователь будет вынужден прибегнуть к помощи адвоката, оплатить государственную пошлину. Оплата услуги составления заявления обойдется гораздо дешевле. Также суд после рассмотрения иска может принять решение о снижении размера материального взыскания со страховой компании.

Кто выносит решение о взыскании

Только суд может вынести решение относительно взыскания материальной компенсации за просрочку исполнения обязательств страховой компанией. Основанием для данной меры будет служить грамотно составленное исковое заявление. Судебный процесс будет проходить в рамках гражданского судопроизводства, что предполагает следованию гражданско-правовым законодательным актам.

Истец будет обязан доказать обоснованность выдвинутого обвинения.

Судья вынесет выгодное для собственника транспортного средства решение при наличии следующих обоснований:

- заключение экспертизы;

- документальное подтверждение факта наступления страхового случая;

- обязательства самого страхователя;

- подтверждение правильности предоставленных расчетов.

По итогу судебного разбирательства, если автовладелец сможет доказать обоснованность выдвинутого обвинения, страховая компания будет обязана выплатить немалую сумму. В число расходов организации войдут компенсация причиненного в результате наступления страхового случая ущерба, неустойка, расходы страхователя, понесенные в результате судопроизводства.

Какие документы понадобятся

Чтобы получить компенсацию за просрочку периода выполнения обязательств страховщиком, страхователь должен подготовить необходимый пакет документов.

Для успешного ведения дела собственнику авто должен предоставить суду следующие документы:

- паспорт гражданина;

- договор на оказание услуги комплексного страхования движимого имущества;

- квитанция, подтверждающая оплату КАСКО;

- выписка с расчетного счета в качестве подтверждения отсутствия перевода по страховке;

- документ о подаче всех документов, который составляется представителем отдела урегулирования убытков;

- подтверждение отказа на предоставление направления на СТО, если по договору страхования компания должна была обеспечить ремонт ТС;

- прочие документальные подтверждения того, что страховая компания нарушила свои обязательства.

Особым и важным документом является исковое заявление, без которого обращение в суд попросту невозможно. Составить текст документа собственник автомобиля может самостоятельно или при помощи юриста.

Если страхователь принял решение самостоятельно составить заявление, он должен прописать в тексте следующие положения:

- наименование инстанции, куда иск будет передан;

- данные заявителя;

- название страховой организации, где был оформлен полис добровольного страхования;

- данные автомобиля клиента страховой компании;

- информация о наступившем страховом случае: дата, время, место;

- дата подачи в страховую компанию заявления на получение компенсации;

- размер поступлений по страховке или дата полного отказа в предоставлении выплат по страховому случаю.

Каждый документ играет свою роль в ходе разбирательства о взыскании неустойки. По этой причине собственник транспортного средства должен позаботиться о сборе всех документальных доказательств своей правоты.

Исковое заявление

Статья 23 Гражданского кодекса предполагает разрешение подобного рода конфликтов мировым судьей при условии, что пострадавшая сторона требует выплаты менее 50 тысяч рублей. Если же предполагаемый размер выплат превышает обозначенную сумму, дело переходит в районный суд. Важно также учитывать, что исковое заявление подается в судебный орган, действующий по месту расположения страховой компании, а не проживания заявителя.

Чтобы судья вынес решение быстро и беспрепятственно, в направляемом иске собственник ТС должен предоставить расчет размера требуемых компенсационных выплат, а также сослаться на действующее законодательство страны. Кроме того суд уделяет большое внимание перечню прилагаемой документации.

Порядок выплат

По итогу судебного разбирательства судебный орган вынесет решение относительно присуждения автомобилисту положенного размера компенсации. Далее необходимо дождаться момента вступления в силу решения судьи. По истечению тридцатидневного срока собственник транспортного средства должен явиться в канцелярию и получить исполнительный лист.

Полученный документ необходимо доставить в ФССП. Таким образом будет возбуждено дело взыскании со страховой компании установленной суммы средств. Благодаря действию службы судебных приставов страхователь получит на свой банковский счет обозначенную в требовании сумму средств.

Выплаты для юридических лиц

Порядок взыскания компенсационных средств для юридических лиц не отличается от аналогичного порядка для простых граждан. Защита от рисков движимого имущества происходит в абсолютно идентичном порядке. По этой причине организация для получения компенсации должна пройти тот же процесс, что и физические лица.

Средства для покрытия ущерба и неустойку сначала нужно требовать у руководителя компании на этапе досудебного урегулирования конфликта. Только в случае отказа от рассмотрения заявления или наличии в предоставленных страховщиком расчетах неточностей собственник авто может обращаться в судебные органы. К судебному иску также необходимо приложить установленный пакет документов, который позволит суду обязать страховую компанию покрыть все финансовые обязательства перед юридическим лицом.

Судебная практика по неустойке КАСКО

Практика ведения судебных споров между страховщиком и страхователем довольно распространена. Анализ судебных процессов по данным вопросам позволяет выделить некоторые общие моменты судебной практики по взысканию неустойки. Так, судьи нередко выносят решение о сокращении размера компенсационных выплат, которых требует собственник авто.

Распространенные обоснования снижения суммы следующие:

- размер неустойки по страховке превышает размер страховой суммы;

- расчет компенсации произведен сразу по двум формулам.

Также судебный орган может вынести решение о снижении размера выплат в соответствии со статьей 333 Гражданского кодекса РФ. Положение применяется в ситуациях, когда страховая компания отправляет в суд претензию о завышенном размере компенсации. При должном обосновании суд вправе удовлетворить требование ответчика об установлении справедливого размера выплат.

Срок исковой давности

Срок исковой давности по делам, касающимся гражданского судопроизводства, равен 3 годам. Также статья 966 Гражданского кодекса РФ регламентирует длительность периода, в течение которого собственник транспортного средства имеет право направления требования о выплатах страховщику, с которым был заключен договор комплексного страхования движимого имущества. Длительность срока давности по иску начинает отсчитываться с того момента, как собственник транспортного средства узнал о нарушении своих законных прав.

Стоит указать и срок исковой давности для права требования страховой компании возмещения убытков с непосредственного виновника происшествия — суброгации. Данный период длится 3 года. В течение обозначенного срока страховая компания имеет возможность возмещения собственных убытков, понесенных в ходе исполнения обязательств по предоставлению компенсации, потребовав средства на восстановления с виновной стороны ДТП.

Принципиальные отличия неустойки по КАСКО и ОСАГО

Главное отличие во взыскании штрафных санкций по полису обязательного и добровольного страхования заключается в существовании Федерального закона под номером 40, принятом 25 апреля 2002 года. Дело в том, что данное положение полностью регламентирует особенности страхования по полису ОСАГО. В данном законе также прописывается размер неустойки по обязательной страховке — 1% за день просрочки исполнения обязательств.

Несмотря на то, что размер неустойки по ОСАГО ниже, чем по КАСКО, взыскать ее значительно проще. Так как обязательное страхование имеет четкий регламент и регулируется по узким законодательным актам, страхователь редко испытывает неудобство при взыскании средств.

Добровольное страхование регулируется общими законодательными актами: Гражданским кодексом и Законом о правах потребителей. Стоит указать, что снижение размера неустойки и по КАСКО, и по ОСАГО действует по одному законодательному положению: статье 333 ГК.

Добровольный договор КАСКО пользуется большой популярностью. Полис добровольного страхования покрывает расходы водителя, возникающие в результате наступления аварийного события. Рассмотрим, что такое неустойка по КАСКО при наступлении страхового случая, какой пакет документов запрашивается для ее получения.

Что такое неустойка по КАСКО

При наступлении страхового события финансовая организация обязана сделать выплату согласно установленные договором даты. Если деньги спустя указанный период не поступают на личный счет клиента, он вправе требовать неустойку.

Неустойка по КАСКО – сумма в денежном выражении, взимаемая со страховой компании, которая нарушила условия полиса и перевела компенсацию намного позже. За каждый день неоплаты страховщик обязан платить дополнительный штраф.

Что касается размера компенсации, то он прописан в Гражданском кодексе РФ в 395 статье. Закон создан для защиты прав потребителей и урегулирования вопроса по общим стандартам.

Важно! Процент, взимаемый за каждый день неоплаты, устанавливается исходя из ключевой ставки Банка России на день обращения.

Основания для начисления неустойке по КАСКО

При наступлении страхового события водитель обязан правильно его зафиксировать. После этого можно обратиться к страховщику. Финансовая компания обязана принять полный пакет документов и сделать перечисления согласно сроку. Как правило, срок по выплате составляет не более 14 рабочих дней, после того как дело будет полностью сформировано.

Если спустя указанное время страховая фирма не перечисляет средства, то у клиента возникает право требовать неустойку.

Важно! Основание для начисления также прописано в 395 Гражданского кодекса РФ. Изучив его станет ясно, что право на получение возникает когда страховщик нарушил даты оплаты, произвел перечисление не в полном размере или отказался выплачивать денежные средства. Недопустимо пользование чужими деньгами.

Как рассчитать неустойку

Штраф всегда начисляется в процентном соотношении, к стоимости выплаты. Датой начисления принято считать тот момент, когда страховщик нарушил условия полиса.

Что касается процента, согласно 28 статье закона он составляет 3% от суммы ущерба. Важно понимать, что процент начисляется за каждый день неоплаты. Однако вечно это продолжаться не может, поскольку законом установлены ограничения.

Суть ограничения заключается в том, что общий размер по начисленным процентам не должен превышать сумму самой компенсации.

Для расчета неустойки по КАСКО созданы калькуляторы. Однако сделать расчет можно самостоятельно. Все что вам необходимо – это простая формула.

(размер страховой компенсации * ставку рефинансирования * количество просроченных дней)/365 дней.

Пример расчета ![расчет]()

Для вашего удобства, разберем на примере расчет пеней. Допустим, что страховая фирма обязана перечислить клиенту 100 000 рублей. При этом производить выплату страховщик решил частями или вовсе не стал. Первый платеж оплаты составил всего ¼ часть, а именно 250 000 рублей.

Согласно правилам компании выплата полагается в течение 30 дней. Поскольку на 31 день всей суммы на расчетном счете клиента нет, делает расчет размера штрафа.

Расчет по формуле неустойки по договору КАСКО:

100 000 рублей * 1 *6,5% (ставка рефинансирования на сегодня) / 365 = 17,80 рублей

Если организация задержит перечисление денег на 2 месяца, то клиент может требовать 1 068 рублей.

Кто принимает решение о начислении неустойки

Важно понимать, что вынести решение о доплате суммы может только суд. Именно он определяет общую сумму, которая полагается пострадавшему автолюбителю. При вынесении решения суд будет руководствоваться не правилами, а законодательными актами.

Для вынесения решения будет запрошен полный пакет документов, который обязан предоставить страхователь, а не финансовая компания. Самый основное, что предстоит сделать клиенту – это предъявить доказательства того, что страховщик нарушил правила.

Не стоит забывать, что компании предлагают возместить ущерб не только в денежной форме, но и путем оплата ремонта на станции. В этом случае страхователь может обратиться в суд, если финансовая организация нарушила сроки и не выдала направление на ремонт.

Важно! Встречаются единичные случаи, когда клиент подает иск и страховщик, спустя установленные сроки, делает перечисление. В этом случае суд может встать как на сторону страхователя, так и страховщика. Что касается второго варранта, то такое бывает крайне редко.

Порядок получения выплаты

После того как суд вынесет решение, страховая обязана перечислить средства на личный счет страхователя или выгодоприобретателя, если им выступает кредитор.

Что касается сроков, то они также четко устанавливаются и прописываются в решение суда. Если страховщик их нарушит, клиент имеет право вновь обратиться с повторным требованием.

Если выплата полагается юридическому лицу, то средства перечисляются на расчетный счет компании.

Какие документы понадобятся

Для взыскания неустойки по КАСКО потребуется подготовить документы, с которыми обратиться в суд. Потребуется подготовить:

- личный паспорт страхователя;

- договор добровольного страхования;

- чек об оплате страховой премии;

- заявление о подаче полного пакета документов, которое предоставляет сотрудник отдела урегулирования убытков;

- выписку с расчетного счета, где видно, что денежные средства не поступали;

- отказ в предоставлении направления, если предусмотрен ремонт на станции;

- иные справки, подтверждающие, что финансовая организация нарушила условия.

Исковое заявление

Помимо перечисленных обязательных документов каждый пострадавший обязан подготовить исковое заявление. Сделать это можно самостоятельно, или обратиться за помощью к эксперту на нашем портале.

При самостоятельном составлении искового заявления в нем главное указать:

- наименование суда, куда направляется иск;

- данные застрахованного владельца транспорта;

- наименование страховой компании, где куплен полис КАСКО;

- сведения транспортного средства;

- где и когда произошел страховой случай;

- дату подачи заявления страховщику;

- какой размер компенсации поступил на карту или когда был получен отказ.

Срок исковой давности

Что касается срока исковой давности, то по делам, которые вытекают из гражданских правоотношений, он составляет 3 года. В соответствии со статьей 966 Гражданского Кодекса РФ установлено, что по КАСКО свой срок давности.

По добровольному страхованию срок начинается с того момента, когда автолюбитель не получил компенсацию или денежные средства поступили не полностью. Получается, что отсчет срока начинается тогда, когда стало ясно о нарушениях.

Если говорить про суброгацию по КАСКО, то период на взыскание денег составляет также 3 года. При этом страховая компания, согласно закону, имеет право взыскать с виновника всю сумму, которую перечислила пострадавшему в ДТП, за последние три года. Срок отчета начинается с того дня, как организация перевела денежные средства на счет потерпевшего.

Особенности выплаты для юридических лиц

Говоря про выплату для юридических лиц, то она происходит так же, как и для физических граждан. Если страховая фирма нарушила правила с перечислением денег, то организация подготавливает полный пакет всех справок и обращается в высшую инстанцию.

Главная особенность выплаты заключается в том, что все обязан подать уполномоченный сотрудник организации, при наличии доверенности от директора компании. Доверенность составляется по обычной форме, подтверждается подписью руководителя, печатью. Составлять нотариальную доверенность не нужно.

Судебная практика

Кажется, страховая компания нарушила условия, после чего обязана перечислить штрафные санкции. Однако, на самом деле в судебном порядке не все так просто. Некоторые суды, принимая исполнительный лист, руководствуются иными статьями закона (статья 28). Также часто суд отказывает в требовании перечислить средства согласно статье 395 Гражданского кодекса.

Однако зачастую суд встает на сторону истца (клиента по КАСКО) и обязывает финансовую компанию в течение 3-5 дней произвести все перечисления в полном размере.

Также изучив судебную практику, становится ясно, что со стороны суда может быть сокращена сумма. К примеру, есть случаи, когда Московский апелляционный суд снижал сумму на 10 000 рублей.

Подводя итог, можно отметить, что каждый клиент по добровольному страхованию обязан получить компенсацию при наступлении страхового события. Если сроки или права автолюбителя нарушены, то можно обратиться в суд и запросить неустойку. Важно правильно подготовить все и при необходимости воспользоваться услугами грамотного юриста.

Если вам необходима помощь опытного специалиста, то вы всегда можете воспользоваться ею на нашем портале. Консультант работает круглосуточно каждый день и помогает решить любой вопрос по страхованию за считанные минуты.

Если вы сталкивались с подобной ситуацией, рассчитывали неустойку по КАСКО и обращались в суд, то предлагаем поделиться своим опытом с нашими читателями. Предлагаем рассказать, как составляли заявления и получили ли компенсацию за нарушение сроков оплаты. Для этого достаточно оставить комментарий после прочтения статьи.

Также будем благодарны, если вы поставите лайк после прочтения материала и будете постоянным читателем нашего портала.

Читайте также: