Как обманывают страховые компании при дтп

Обновлено: 25.04.2024

Если агент оформляет вам полис ОСАГО от руки, на бланке зеленого цвета и требует оплату только наличными, не связывайтесь с ним. Обманет. О признаках мошенничества при страховании автогражданской ответственности "РГ" рассказали в Главном управлении Банка России по Центральному федеральному округу.

Насторожить должны оплата только наличными, низкая стоимость полиса и его заполнение от руки. Фото: Роман Игнатьев/ "Комсомольская правда"

Без вины виноватые

Наш читатель, молодой автолюбитель из Тулы Андрей оформил ОСАГО в электронном виде через интернет. Однако полис оказался фальшивым. Пришлось покупать новый полис и заплатить 800 рублей штрафа за езду без страховки.

Жителю Калуги Игорю Константиновичу повезло еще меньше: он узнал, что его полис фальшивый, когда стал виновником аварии. Пришлось возмещать ущерб из своего кармана. Такое бывает: мошенники оформляют полисы на фальшивых бланках.

Используют, например, настоящие бланки, но фирмы-страховщика, которая уже закрыта. Заполняют полис с ошибками, чтобы потом признали недействительным. В интернете открывают фальшивые сайты. При расплате картой могут завладеть ее реквизитами.

Восемь правил покупки

Чтобы не купить фальшивый полис ОСАГО, заместитель начальника Главного управления Банка России по Центральному федеральному округу Ирина Тимоничева советует соблюдать несколько правил.

Первое. Проверьте лицензию. Страховщик не вправе продавать полисы, если его лицензия отозвана, приостановлена или ограничена. Узнать, имеет ли компания лицензию, можно на сайте Банка России www.cbr.ru. Скачайте таблицу "Субъекты страхового дела", найдите там нужную компанию и сверьте.

Также наличие лицензии можно проверить онлайн с помощью "Справочника участников финансового рынка" (официальная информация Банка России). Можно проверить на сайте финансовой культуры: fincult.info.

Правило второе. Покупайте в надежном месте. В офисе продаж или на официальном сайте.

Правило четвертое. Проверяйте адресную строку в браузере, в том числе при переходе на другие страницы сайта. Возникли сомнения? Прежде чем оплатить полис, позвоните в страховую компанию и все выясните.

Правило пятое. Полис в бумажном виде можно приобрести у страхагента, уполномоченного на заключение договоров ОСАГО. Чтобы избежать возможных неприятностей, проверьте наличие документов, например, заверенной копии договора об оказании услуг.

Действует агент на основании договора со страховщиком и доверенности на заключение договоров от имени компании. Также клиент вправе потребовать паспорт и сверить паспортные данные с содержанием других документов.

Правило шестое. Постарайтесь связаться со страховой компанией, интересы которой представляет агент, и убедитесь, что в ее штате есть такой сотрудник. На официальном сайте компании также должна присутствовать информация о сотрудниках.

Правило седьмое. Электронный полис ОСАГО приобретайте сами на сайте страховой компании. Не давайте посредникам доступ к вашему личному кабинету и персональной информации.

Правило восьмое. Проверьте полис. Уже больше года на каждом полисе, оформленном на бумажном бланке, в правом верхнем углу ставится QR-код. Это дополнительная защита от подделки. Считайте QR-код (например, с помощью специального приложения на смартфоне) и посмотрите название страховой компании, номер полиса, дату выдачи и срок его действия. Обязательно проверьте также марку, модель, VIN-код и госномер вашей машины. Если найдете хотя бы одну ошибку, не приобретайте полис - он не защитит вас от убытков в случае аварии по вашей вине.

Полисы ОСАГО можно также проверить на сайте РСА. Там вы узнаете, какой страховой компании он принадлежит и действует ли ее лицензия. Если полис не значится в реестре РСА, немедленно обратитесь в полицию и оформите новый страховой полис.

Как узнать сайты-клоны

Следует помнить, что закон запрещает оформлять электронные полисы через посредников, это право предоставлено только самим страховым компаниям, напоминает Ирина Тимоничева.

Список страховщиков, которые могут оформлять электронные полисы, опубликован на официальном сайте РСА.

Обычно фальшивый сайт имеет дизайн, схожий с оригиналом. Название домена отличается от настоящего на одну или несколько букв. Узнать адрес настоящего сайта можно на официальном сайте Банка России.

Одним из признаков обмана является оплата полиса онлайн, через электронный кошелек. Настоящие страховые компании проводят ее через банк

С недавнего времени в поисковой системе "Яндекс" введена маркировка сайтов страховых компаний. Она представляет собой синий кружок с галочкой и надписью "ЦБ РФ". Увидеть значок можно в выдаче поиска напротив названия компании. Маркировка подтверждает, что это официальный сайт организации.

Иногда мошенникам удается создать возможность перехода с настоящего сайта на фальшивый. Помните, что при переходе на новые страницы ресурса меняться должны только последние буквы в адресной строке.

Одним из признаков обмана является оплата полиса, оформляемого онлайн, через электронный кошелек. Настоящие страховые компании обычно проводят оплату через банк.

Приметы фальшивок и мошенников

Конечно, не стоит думать, что все страховые агенты - непременно мошенники. Но осторожность не помешает. Иногда защититься от преступника помогает простая наблюдательность, утверждает Ирина Тимоничева.

Проверять стали тщательнее

Страховые компании стали тщательнее проверять данные, вносимые при оформлении электронных полисов ОСАГО. Если раньше проверки велись чаще всего выборочно, то теперь практически каждый договор проходит тотальное изучение после подписания по всем параметрам.

Оказалось, что не все знают о ловушке при оформлении страховки в режиме онлайн — если в данные даже случайно закрадется ошибка, страховая компания оформит полис, а вот когда неточность вскроется, расторгнет договор в одностороннем порядке.

В ЦБ объяснили, что недобросовестные страхователи могут указывать недостоверные сведения в отношении мощности транспортного средства, а также целей его использования.

Что говорят страховщики

Проверку проходят все полисы: указанные клиентом данные сверяют с теми, которые содержатся в государственных базах данных.

Практика тотальных проверок

Страховщик также заверил, что ошибочные расторжения полисов с добросовестными страхователями единичны и рассматриваются в индивидуальном порядке.

Как обманывают посредники

Водители могут остаться без денег и страховки не только из-за собственных ошибок. Иногда оформить ОСАГО по низкой цене предлагают недобросовестные посредники, якобы имеющие связи в страховых компаниях. Нередко оказывается, что такие помощники вовсе не связаны со страховым бизнесом. От имени владельца они просто заполняют заявку, занижая ключевые параметры и внося ложные данные о самом страхователе.

Что делать добросовестному автовладельцу

Внести последующие изменения в договор е-ОСАГО можно с доплатой части премии страховщику — если правильные данные привели к ее увеличению. Если же окажется, что с правильными данными полис ОСАГО стоит меньше, то часть премии, напротив, вернут. В случае если договор расторгли по причинам, с которыми водитель не согласен, сами страховщики советуют обращаться к ним в офис, чтобы разобраться в ситуации.

А вот в Центробанке предлагают действовать более жестко и обращаться сразу к ним.

На рынок автостраховок идет постоянный вброс липовых полисов ОСАГО. Мошенники часто и сами не скрывают: мол, бланк оригинальный, но не учтенный, а потому и цена такая низкая. Хочешь сэкономить – рискуй. От инспектора он отмажет, а если авария – тут уже разбирайся сам.

Когда после ДТП фальшивку обнаружат, страховщик точно откажется оплачивать ремонт машины. Мол, мы такого не продавали, а бланк и вообще поддельный. Или скопированный. Или спрятанный от ревизии. Сути дела это не меняет – денег пострадавшему не дадут, ремонт не сделают. Как восстановить справедливость? Рассказываем, что делать, если у виновника ДТП поддельный полис ОСАГО.

Когда страховая в ответе

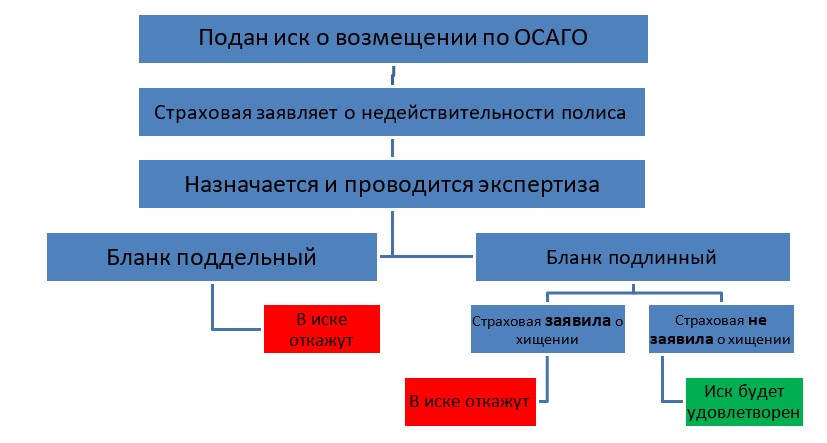

Схематически это выглядит так:

Кто возместит ущерб?

Во всех остальных случаях привлечь страховщика не удастся. Действительного полиса у виновника нет, а значит СК ни при чём. Кто оплатит пострадавшему водителю ремонт? А если потребуется лечение?

Ущерб жизни и здоровью можно возместить за счет РСА. Именно она, как профессиональное объединение автостраховщиков, выплачивает компенсации в случае отсутствия у виновного водителя действующей автогражданки (пп. г) п. 1 ст. 18 ФЗ № 40). Порядок, адреса и документы для обращения узнайте на сайте РСА.

Ремонт же будет оплачивать сам виновный водитель. Лица, риск гражданской ответственности которых не застрахован (хотя должен был быть), самостоятельно возмещают причиненный ими вред (ст. 1064 ГК, п. 4 ст. 4 ФЗ № 40).

За возмещением – в суд

В сторону реплики о том, что в судах справедливости нет! Не идите на поводу у виновника и не отказывайтесь от подачи иска. Шансы выиграть у вас гораздо выше, чем может показаться. Подтверждается это и судебной практикой. Например, решения Басманного районного суда г. Москвы № 2-1679/16 и 2-1691/16. Итак, если виновник отказывается возмещать ущерб, действуем!

Шаг 1. Делаем экспертизу

Вам нужно доказать размер ущерба, который планируете взыскивать с виновника – свидетельств соседа по гаражу суду недостаточно. Для этого обращаемся в экспертную организацию и заказываем проведение независимой технической экспертизы. Конечно, можно провести ремонт самостоятельно, и потом в суде ссылаться на стоимость ремонта в чеках и накладных из СТО. Но тогда справедливо встанет вопрос о наличии взаимосвязи между отремонтированными повреждениями и ДТП. Так что лучше уж сделать экспертизу сразу. Ее стоимость можно также взыскать с виновника (п.п. 2, 4 Постановления Пленума ВС РФ № 1 от 21.01.2016).

Шаг 2. Готовим иск

В иске нужно изложить суть случившегося и заявить требование о взыскании с виновника ДТП суммы ущерба, стоимости экспертизы, других судебных расходов. Для подготовки корректного иска, соответствующего особенностям вашей ситуации, закажите его у юристов. Также можете воспользоваться представленным ниже образцом.

Приложите к иску:

- копию претензии, направленной виновнику;

- ПТС, СТС;

- протокол, составленный в ГИБДД;

- копию заключения эксперта;

- документ об уплате госпошлины;

- копии иска и документов по количеству сторон.

Шаг 3. Подаем иск

Иск нужно подать в суд по месту жительства ответчика. Если сумма требований меньше 50 тыс. руб, иск подается мировому судье, если больше – в районный суд. По возможности посещаем заседания или направляем туда своего представителя. В процессе поддерживаем заявленные требования, даем суду объяснения, выполняем иные требования. Если итоговое решение положительно и оно вступило в силу – получаем в канцелярии суда исполнительный лист.

Шаг 4. Взыскиваем ущерб принудительно

Обращаемся с исполнительным листом в подразделение ФССП по месту проживания виновника ДТП. Пишем заявление, прикладываем исполнительный лист и ждем. В ваш адрес придет постановление об открытии исполнительного производства. С этого момента вашим визави займутся приставы. Если он и дальше откажется платить, ему арестуют счета, машину, недвижимость. При необходимости, обратят взыскание на зарплату. В общем, инструментов давления масса. Остается только ждать денег!

Можно ли наказать виновника за поддельный полис ОСАГО?

Вам мало судебного решения и вы жаждите еще больше крови? К сожалению, придется смирится. Наказать водителя за подделку полиса нельзя, разве что кроме случаев, когда он сам признается, что осознанно купил фальшивку или подделал полис. В остальных же случаях, максимум, что ему угрожает – ч. 2 ст. 12.37 КоАП и штраф 800 руб. Но будьте благосклонны, вы и так наказали его основательно!

Страховой полис ОСАГО является обязательным для автовладельцев, и обычно он оформляется сроком на 1 год. Страховой полис можно продлить, заплатив за 30 дней до его окончания. Но если этого не сделать, полис становится недействительным. Из-за частоты обновления полисов и его обязательного наличия по закону мошенничество с полисами ОСАГО происходит довольно часто.

Всегда нужно помнить, что после окончания срока действия полиса, водитель не имеет права управлять автомобилем. За такое нарушение грозит штраф и конфискация номеров. И в случае ДТП при просроченном полисе автовладелец не сможет рассчитывать на страховую компанию — выплаты ущерба придется производить из своих средств.

Какое бывает мошенничество в автостраховании при покупке полиса?

Обмануть вас может не только профессиональный “разводило”, позвонив от лица страховой и продав недействительный полис, но и сама страховая компания.

Тип 1: развод по телефону и недействительный полис

К тому моменту, как у вас приблизится срок окончания действия полиса, вам может позвонить “сотрудник” страховой компании и предложить приобрести полис данной страховой, с очень выгодными условиями — на 10-15% ниже рыночной стоимости. Оплата только наличными.

И это, и низкая стоимость должны вас насторожить! Ведь наверняка это развод ОСАГО.

Обычная схема мошенничества со страховкой автомобиля со стороны покупателя выглядит так:

1. Вам звонят, представляются агентами страховой компании ПАО "ХХХХХ" и предлагают страховку, которая стоит дешевле за наличный расчет;

2. Приезжает курьер и привозит кучу бумаг, среди которых страховой полис;

3. Вы пробиваете полис по базе — да, он чистый и принадлежит страховой компании. По идее, все чисто;

4. Курьер говорит, что сейчас привезет все договора в офис и агентство массово по всем клиентам отправит регистрационную информацию в страховую компанию;

5. Вы отдаете деньги, получаете страховой бланк и кучу договоров.

Через некоторые время вы поймете, что вас обманули. Скорее всего, вы узнаете об этом только тогда, когда у вас случится ДТП.

Как же выглядит схема обмана? Вот так:

1. Страховой агент получает страховой полис;

2. Делает с него копии, вписывает левое ИП. При проверке по номеру все проходит нормально, в базе страховой компании страховой полис числится как новый;

3. Он продает страховой полис столько раз, сколько успеет;

4. А после сбора денег пишет заявление на утерю полиса и его аннулируют. Или, если никто не успел обратиться в полицию по поводу мошенничества, ничего не делают, продолжая продавать полис.

Что в итоге осталось у вас:

1. Не действующий страховой полис;

2. Номера телефонов, с которых звонили и которые тоже не действительны (не отвечают или заблокированы);

3. Договор с несуществующим или левым ИП.

При этом, на вас еще могут остаться расходы по ДТП, а также вас могут привлечь за использование поддельных документов и езде без действительного полиса.

Вывод из этого типа развода: не верьте в выгоду из-за низкой стоимости и оплаты по наличным средствам. Потому что в полиции вам вряд ли смогут оперативно помочь вернуть свои деньги — нет данных, с которыми можно быстро начать работу (помним про оплату наличными, да?).

Тип 2: ошибка в документах

При оформлении договора агент может сделать ошибку в данных страхователя: ФИО или марка авто. Заметить это можно, но довольно трудно.

И при попытке возмещения ущерба страховая не выплатит вам компенсацию, так как документы оформлены по факту не на вас, а вы уже оставили подпись в договоре, то есть вы были согласны с его условиями и содержанием.

Если вы обнаружили ошибку до подписания договора, то будьте бдительны дальше: агент наверняка предложит вам зачеркнуть неверные данные и вписать новые.

Полис является официальным документом, и все исправления в нем делают его недействительным. То есть вы опять не сможете получить компенсацию ущерба.

Вывод: если вы заметили ошибку в своих данных, то настаивайте на переоформлении документов. А испорченные документы должны быть приложены к правильно заполненным оригиналам.

Благодаря таким махинациям и происходит мошенничество с ОСАГО.

Тип 3: полис и техосмотр

Если вашей машине 3 и более лет, перед покупкой ОСАГО вы обязаны пройти техосмотр.

По закону, именно страховая не должна продавать вам полис, если техосмотр не пройден. На практике бывает и по-другому.

Страховая может выдать вам полис и направление на прохождение техосмотра в установленный срок в аккредитованном для этой процедуры месте. Оба этих документа выдают после оплаты. Не все обращают внимание на то, что, помимо полиса, им дали, и не проходят техосмотр.

В случае возникновения ДТП ваш полис оказывается недействителен, так как вы не прошли техосмотр и он не внесен в единую базу. И страховая откажется возмещать убытки, так как именно вы нарушили условия договора о страховании.

А мошенничество состоит в том, что сама страховая не имеет права выдавать вам полис без прохождения этого самого техосмотра. Это чистый обман по ОСАГО.

Вывод: внимательно читайте договор страхования и осматривайте все документы, которые получаете в страховой. А если вам все же выдали полис без прохождения техосмотра, советуем обратиться к адвокату и в страховой надзор.

Как страховая может обмануть вас при выплатах по ОСАГО?

Тип 1: уловки до проведения экспертизы

После ДТП вы приходите в страховую компанию со всеми собранными документами для того, чтобы вам оценили ущерб и назначили выплаты. Но сотрудник страховой предлагает вам получить выплаты уже сейчас. Это позволит не ждать вам отведенное время и не спорить об объеме выплат, вы сразу получите деньги и напишете отказ от претензий.

По факту, вы получите сумму намного меньше, особенно если при оценке своими силами не учли “скрытые” поломки после ДТП, которые могут обнаружиться позже при эксплуатации авто. Но обратиться в таком случае к страховой вы не можете, так как подписали отказ.

Бывают и более сложные случаи, когда у автовладельца забирают все документы и обещают сообщить о проведении экспертизы позже. Время идет, а страховая так и не оценивает состояние автомобиля. В таких случаях владельцы сами начинают ремонт авто, а это уже основание для отказа выплат.

Вывод: не идите на сделки со страховой, в попытке урвать “здесь и сейчас”. Это, как и попытка сэкономить на покупке полиса ОСАГО, не приведет к хорошему результату.

Если страховая забрала документы — ждите положенные 20 календарных дней (праздники не считаются). После истечения срока вы можете смело обращаться в суд.

Тип 2: уловки при оценке ущерба

Некоторые типы повреждения бывают “скрытыми”, и для полной их оценки необходимо разобрать и снять часть деталей. Часто не только сами владельцы авто, но и страховщики экономят свое время и не отгоняют автомобиль на СТО для полной проверки.

Это может вылиться в сниженный объем выплат, который может обнаружиться при дальнейшей эксплуатации или ремонте.

Если вы хотите возместить ущерб в полном объеме, то вам стоит только готовиться к суду, предоставляя все документы из официальных источников (это относится и к СТО) об ущербе автомобилю и низких выплатах.

Вывод: не нужно жалеть время на качественную оценку повреждений автомобиля. Время, которое вы сэкономите на оценке, можете потратить на судебные разбирательства со страховой компанией.

Читайте также: