Действует ли каско в европе

Обновлено: 25.04.2024

Если у вас подержанная машина, сравните цены в крупнейших компаниях, выберите самый выгодный вариант и оформите полис за несколько минут.

Рассчитать Введите гос.номер полностью Продолжить без заполнения гос. номера

У каждого автомобилиста есть обязанность – застраховать свой автомобиль. При этом не важна марка, страна выпуска автомобиля, расположение руля и пробег: застраховать должен каждый.

Но какие нюансы есть в страховании старых автомобилей, и после какого возраста автомобиль попадает под этот параметр? Давайте ответим на эти вопросы.

Действует ли эта страховка при поездках за рубеж?

Отдельного полиса КАСКО для поездки в другую страну не существует. Владелец авто может увеличить территорию действия договора страхования.

В случае повреждения транспортного средства страхователь получит компенсацию в зависимости от страхового случая.

Важно! Стандартный договор страхования, который действует на территории РФ, не подходит для выезда за границу. Перед путешествием в другую страну страхователю необходимо обратиться в страховую компанию для расширения зоны покрытия. При покупке новой страховки такое требование прописывается в специальных условиях.

В случае действующего полиса КАСКО заключают дополнительное соглашение. Достаточно доплатить за внесение изменений в договор.

Владелец машины имеет право выбрать конкретный период, на который он расширяет географию действия КАСКО.

Что такое каско

Каско — страховой продукт, предназначенный для защиты застрахованного автомобиля на случай ущерба или хищения. В отличие от ОСАГО, каско не обязательный, а добровольный вид страхования. Каско обеспечивает финансовую защиту на случай угона, гибели транспортного средства или причиненного транспортному средству ущерба в результате событий, предусмотренных страховым полисом и правилами страхования. Как правило, страховой полис оформляется на год и сумма страхового покрытия соответствует рыночной стоимости автомобиля.

Особенности расширенного полиса

Поэтому застраховать машину на 1 месяц и 12 дней не получится.

В зависимости от периода страхования и количества государств, которые охватывает КАСКО, повышается цена договора.

Перед поездкой в другое государство владелец должен оформить международные права и провести техосмотр машины.

Для того чтобы расширить территорию действия полиса, необходимо обратиться в офис страховой компании.

Дальше действуют по такому алгоритму:

- Изучают правила страхования. В документе содержится список стран, которые входят в зону покрытия страховки.

- Определяются с конкретными государствами и периодом действия дополнительной услуги.

- Работник страховой компании рассчитывает сумму доплаты за опцию.

- Если стороны договорились об условиях, подписывают дополнительное соглашение о расширении зоны покрытия. При покупке новой страховки такие условия прописывают в договоре.

Страховая компания не застрахует авто для поездки в страны, где объявлено чрезвычайное положение или происходят военные конфликты.

Некоторые российские страховщики не включают в зону покрытия Дагестан, Чечню и районы Северного Кавказа.

На какие транспортные средства можно оформить КАСКО

- Легковое либо грузовое авто

- Мотоцикл

- Прицеп

- Тягач

- Трактор

- Автобус

При расчете размера возмещения страховщик исходит из максимальной суммы страховки, стоимости автомобиля, степени его новизны, и направляет сумму денежных средств выгодоприобретателю, указанному в договоре. Однако страховщик может предложить не только выплаты в виде денежных средств, это может быть также ремонт / техобслуживание у дилера.

При управлении автомобилем в нетрезвом состоянии, а также в случае признания вашего случая нестраховым (см. в договоре), в выплате возмещения вам откажут.

Автокредит (с безопасной доставкой карты) Тинькофф Банк, Лиц. № 2673

Почему Гринкарту в любом случае нужно покупать дополнительно?

КАСКО предназначено для страхования авто от повреждений в результате ДТП, угона или других страховых рисков.

В страховку не входит покрытие ответственности перед остальными участниками дорожного движения.

На этот случай необходимо приобрести Гринкарту, которая является аналогом ОСАГО. Она действует за пределами Российской федерации.

Покупка green card является обязательной, на территорию европейских стран без него не пустят. Для оформления нужно водительское удостоверение, паспорт и документы на транспорт.

Период действия страховки составляет от 15 дней до 1 месяца. Если до возвращения в РФ она станет просроченной, на границе владельцу придется заплатить штраф.

Внимание! Гринкарта действует в 48 странах. В страховых компаниях РФ можно выбрать зоной покрытия: “все страны”, которые входят в систему, отдельно можно выбрать четыре государства: Украину, Белоруссию, Молдавию и Азербайджан. От выбора зависит цена страховки.

Зеленая карта подразумевает компенсацию для третьего лица, если он пострадал в результате действий владельца авто.

При наступлении страхового случая достаточно показать полис сотрудникам органов правопорядка. Дальше все вопросы будет решать специалист страховой компании в стране пребывания.

Что делать, если в заграничной стране произошел страховой случай?

Сначала человек должен вызвать полицию (в странах ЕС набирают 112) и представителя своей страховой компании.

Для этого в полисе прописаны круглосуточные номера телефонов. Если страхователь попал в ДТП, необходимо вызвать скорую помощь и оповестить бюро Зеленой карты в стране.

Водитель должен включить аварийную сигнализацию и выставить предупредительные знаки.

Для получения возмещения необходимо предъявить в страховой компании такие документы:

- заявление о выплате компенсации;

- протоколы полиции;

- извещение о ДТП;

- водительское удостоверение и паспорт;

- документы на автомобиль;

- страховой полис;

- данные о потерпевших и реквизиты для оплаты им возмещения;

- чеки за ремонт машины.

В случае пожара вызывают пожарную службу или МЧС, которые составляют акт об ущербе.

Страхователь может предоставить фотографии с места аварии или другие документы, которые подтвердят страховой случай.

Каждая страховая компания выдвигает собственные условия для оформления происшествия.

Если вы виновник

В случае ДТП фотографируют место аварии с разных сторон. В кадр должны попасть предметы, которые имеют отношение к страховому случаю (столб, бордюр, дорожный знак).

Важно снять месторасположение автомобилей после ДТП. Дальше предпринимают следующие шаги:

- Записывают информацию о пострадавших: ФИО, телефон и номера страховок и название страховщика.

- Заполняют европейскую форму извещения о ДТП. Все слова прописываются латинскими буквами. Себе нужно оставить копию документа.

- При заполнении офицером полиции протокола требуют внесения информации о времени, обстоятельствах и месте аварии. В нем должно быть отмечено, что язык документа неродной. Нельзя подписывать бумаги, содержание которых не понятно.

- Берут у офицера копию протокола о происшествии. Она необходима для страховой компании виновного.

- Отдают потерпевшему копию Гринкарты. Это часть документа светло-зеленого цвета с соответствующей пометкой. Оригинал полиса передавать запрещено.

Внимание! После приезда в Россию нужно перевести справки на русский язык с помощью аккредитованной организации. С этими бумагами обращаются в свою страховую компанию, чтобы получить компенсацию по КАСКО.

Если вы пострадавший

- Если человек является пострадавшим, ему нужно вызвать полицию, пожарных или другие службы в соответствии с произошедшим событием.

- Он оповещает свою страховую компанию.

- Потерпевший может записать данные, марку и номер машины виновника и других пострадавших. Полезно узнать информацию о свидетелях страхового случая.

- Необходимо взять у виновника копию Зеленой карты и протокол о происшествии.

Во время визита в офис страховщика дополнительно предъявляют:

- данные видеорегистратора;

- выписку из больницы;

- чеки за ремонт авто и покупку лекарств;

- другие документы для подтверждения затрат.

Как выглядит КАСКО разных страховых компаний

Посмотрите фото, как выглядит КАСКО, на примере полисов нескольких известных СК.

Визуальное оформление всех бланков отличается.В Ресо используется фирменный желтый бланк, штрих-код и печать-факсимиле, указывается номер полиса. И Ингосстрах есть два штрих-кода. Один длинный штрих-кода без цифр, содержащащий общую информацию о полисе. Другой классический с цифрами, в нем все данные о страхователе. Их объединяет наличие штрих-кода, номера договора, данных автомобиля, страховщика, страхователя и водителей, размера страховой суммы.

На полисе КАСКО всегда должен быть номер бланка и штрих-код

Какие компании предлагают такую услугу?

Не каждая страховая компания согласна увеличить зону покрытия в случае выезда за границу. Поэтому перед заключением договора КАСКО стоит обратить внимание на этот вопрос.

В России такую услугу предоставляют следующие компании:

- ВСК – полис КАСКО покрывает страховые случаи в странах ЕС, СНГ, Китае и Монголии. Он не действует в Грузии, Абхазии, Южной Осетии и Украине.

- Ингосстрах – распространяется на территорию Евросоюза и СНГ.

- РЕСО-Гарантия – предлагает страховку для стран Европы. Доплачивать за расширение географии не нужно, если полис стоит больше 150 000 рублей.

- Согласие – КАСКО действует по всему миру.

- Либерти Страхование – зона покрытия включает страны Европейского союза. В случае путешествия в Швецию, Финляндию и Норвегию доплачивать за услугу не нужно.

Список стран, на которые распространяется действие страховки, содержится в Правилах страхования.

Имеет ли право компания отказывать?

Узнайте, что если страховая компания отказывается платить полную починку авто.

Транспортное средство ремонтируется на СТО, если это возможно и экономически целесообразно.

Например, при угоне автомобиля или его полной утрате страховая компания сможет только выплатить денежную компенсацию причиненного клиенту вреда. Также существует ряд оснований для отказа в возмещении в любой форме.

Почему компания страховщика иногда не хочет согласовывать и направлять ТС на восстановление?

В некоторых случаях восстановление автомобиля может быть невыгодно страховой компании:

- Застрахованное транспортное средство еще на гарантии (цены официального дилера, к которому в этом случае необходимо обратиться для проведения ремонта, обычно бывают существенно выше среднерыночных) либо, наоборот, имеет достаточно солидный возраст (компания теряет деньги на установке запчастей без учета износа).

- Страховщик и ремонтная организация не могут согласовать перечень необходимых работ.

Важно! Если возможность возмещения ущерба путем проведения ремонта предусмотрена договором страхования, клиент может настаивать на проведении восстановительных работ. При необходимости стоит обратиться с письменной претензией к страховщику.

В каком случае может отказаться платить?

Страховая компания может отказаться оплачивать полную стоимость ремонта в следующих случаях:

Полис КАСКО относится к числу страховок для владельцев транспорта. В отличие от ОСАГО, его необязательно приобретать всем , кто управляет авто на территории РФ (за исключением случаев, когда машина покупается в кредит через банк или салон). Учитывая довольно большую стоимость, многие отказываются от оформления еще одной страховки на машину. Но чаще всего среди ярых противников добровольного автострахования встречаются те лица, которые попросту не знают преимущества полиса КАСКО.

Данный вид страховки на авто обладает множеством достоинств, а потому с каждым годом заинтересованность граждан в этом виде страховой защиты постепенно увеличивается. Чтобы понять, стоит ли оформлять данный полис, стоит узнать, в чем преимущества страхования КАСКО, и есть ли недостатки у этой страховки.

Особенности страхования КАСКО

Прежде, чем оценить преимущества КАСКО на автомобиль, стоит немного рассказать о самой страховке. В отличие от ОСАГО, она является добровольным видом страховой защиты. Обязательное оформление КАСКО требуется лишь тогда, когда владелец авто приобрел его по кредитному договору, одним из условий которого было приобретение данного полиса у страховщика. В иных ситуациях, включая первичное приобретение транспортного средства, наличие данного автополиса является исключительной прерогативой собственника машины.

Плюсы страхования

Чтобы понять, что же представляет собой КАСКО, преимущества и недостатки страховки, нужно уловить следующие признаки данной страховой защиты:

- Учитывает интересы владельца авто (страхователя), причем независимо от того, является ли он виновником ДТП или нет. Это является плюсом страхования КАСКО, так как при оформлении страховки ОСАГО владелец машины может рассчитывать только на компенсацию затрат, которые получит потерпевшее лицо. Если страхователь ОСАГО сам является инициатором ДТП, и его машина получила повреждения, обязательная автостраховка, в отличие от КАСКО, не будет возмещать средства, затраченные на ремонт его автомобиля.

- Включает франшизу (по желанию страхователя). Наличие франшизы, то есть суммы, на которую уменьшается стоимость полиса (и страхового покрытия, соответственно) позволяет значительно сократить расходы на приобретение страховой защиты, что также является преимуществом страховки КАСКО. Оформлять франшизу или нет, владелец авто решает самостоятельно.

- Позволяет защитить машину от угона, грабежа и полного повреждения вне участия в ДТП. Среди наиболее важных плюсов КАСКО получение компенсации за любые виды механических повреждений или угон автомобиля. Если авто повреждено более чем на 90%, владелец транспортного средства, оформивший полис КАСКО, получает компенсацию за весь автомобиль в расчете по текущей рыночной стоимости движимого имущества.

Данные особенности являются преимуществами КАСКО, которые выгодно отличают этот вид автостраховки от обязательного полиса.

Минусы добровольного автострахования

Как и у любого вида страховой защиты, у добровольного автострахования есть и свои недостатки. Зная плюсы и минусы КАСКО, можно сделать вывод, является ли покупка данного полиса необходимостью.

К числу незначительных минусов КАСКО относится:

- Довольно высокая стоимость. В отличие от ОСАГО, за данную страховку придется заплатить не один десяток рублей.

- Оформление преимущественно в офисах. ОСАГО, по закону РФ, можно оформить онлайн у любого страховщика, имеющего соответствующую лицензию. Полис КАСКО в 9 из 10 страховых компаний можно приобрести только офлайн, то есть, после личного визита в страховую. Часто для оформления страховки требуется личный осмотр автомобиля, что также доставляет ряд неудобств страхователям.

- Обязательный характер при оформлении автокредита. Всем, кто покупает машину в рассрочку в автосалоне или по автокредиту в банке, стоит смириться с тем, что без КАСКО не обойтись. Наличие договора ОСАГО при этом также требуется, согласно закону РФ.

В целом, минусы КАСКО нельзя считать серьезными недостатками, которые могут стать реальной причиной отказа от оформления данной автостраховки. Наличие такого полиса особенно рекомендуется тем, кто обладает дорогим авто. В случае любых бед с машиной страховщик КАСКО возместит все убытки.

Все статьи Выездная диагностика Выбор автомобиля Как избежать обмана Поиск вариантов Покупка б/у авто: Оформление сделки Общение с продавцом Что делать после покупки Как оценить авто Покупка б/у авто в салоне Техническая проверка Покупка б/у авто: с чего начать Советы по покупке

КАСКО – это добровольный вид страхования автомобилей от ущерба, хищения или угона. Страховка дорогая, поэтому не все водители могут ее приобрести. Но специалисты говорят, что КАСКО окупает себя, и советуют оформлять ее. Так ли это? Какие преимущества дает КАСКО и в чем его минусы? Давайте разбираться.

.jpg)

Плюсы и минусы КАСКО для новых и б/у авто

Главное преимущество полиса КАСКО – большой список страховых случаев. Он распространяется на следующие риски:

- Угон. Если машину похитили и правоохранительные органы не могут ее найти, то страховая компания выплатит стоимость авто, прописанную в полисе.

- Тотальные повреждения. Если автомобиль пострадал в аварии, от действий третьих лиц и других факторов, владелец вернет по страховке полную стоимость машины.

- Небольшие царапины и повреждения. Этот риск особенно актуален для дорогих автомобилей, ремонт которых обходится дорого. Если работы производились не один раз, ценник может приравняться к годовой стоимости КАСКО. Проще купить полис и восстановить авто по страховке.

- Повреждения лобового стекла. Если лобовое стекло разбилось, покрылось сколами или трещинами, владелец автомобиля может рассчитывать на ремонт и замену за счет страховщика.

- Повреждения, полученные из-за стихийных бедствий. Водитель может рассчитывать на выплаты, если авто пострадало из-за бури, града, наводнения, землетрясения или урагана. Также в страховые случаи входит падение сосулек и деревьев, приведших к повреждению авто.

- Повреждения, полученные от действий третьих лиц. Если машину специально поцарапали, облили краской или помяли, страховщик компенсирует ущерб владельцу ТС. Сюда же относятся повреждения, полученные при попытке угона.

- Возгорание автомобиля. Пожар, поджог, взрыв рядом с парковкой или стихийное бедствие, которое вызвало возгорание ТС, считаются страховыми случаями по КАСКО. Но если машина загорелась от замыкания электропроводки, то не все компании компенсируют ущерб.

- Кража отдельных деталей машины: фар, колес, зеркал, элементов салона и проч.

Второй плюс добровольного страхования – компенсация убытков, даже если авария произошла по вине владельца полиса. Средствами со страховки владелец может распорядиться по своему усмотрению. Он может взять другой автомобиль или потратить деньги на иные нужды.

И еще одно преимущество КАСКО – срок исковой давности. Если владелец не смог оформить документы по выплатам или сумма выплаты его не устроила, он может подать иск в течение двух лет. Срок исковой давности начинается с момента наступления страхового случая.

- Высокая стоимость. В дополнение к полису страховщики навязывают страхование жизни пассажиров или животных. Если на машине нет противоугонного устройства, ценник может вырасти в несколько раз.

- Если за весь срок не произошло происшествий, деньги, отданные за полис, становятся чистой прибылью страховщика.

- Сумму выплаты могут снизить, а то и вовсе отказать в компенсации, например, если водитель был нетрезв или передал управление другому человеку.

- Стандартные условия у страховых чаще всего распространяются на заводское оборудование. За защиту нештатных элементов: дополнительной оптики, мультимедийной системы, колес и проч., – придется доплачивать.

- Если страховая обанкротится, полис прекратит свое действие. Возмещать средства, как в случае с ОСАГО, РСА не будет.

Агенты страховых фирм заинтересованы в продажи полисов. Они могут наобещать то, чего по факту не будет, или скроют информацию о текущих акциях и скидках, которые позволили бы сэкономить на покупке полиса.

При наступлении страхового случая водители часто сталкиваются с бюрократией. Приходится собирать много бумажек – если хотя бы одна будет отсутствовать, придется начинать все заново.

Каким автомобилям нужен КАСКО

.jpg)

Оперируя большим количеством рисков, автоэксперты советуют оформлять КАСКО покупателям новых авто, особенно дорогостоящих, кредитных или часто угоняемых. Если наступит страховой случай, водитель может рассчитывать на компенсацию средств, затраченных на приобретение машины.

Что касается подержанных автомобилей, то тут стоит смотреть на возраст и состояние ТС. Если машина недорогая и старше семи лет, покупать страховку не стоит, так как:

- стоимость полиса может превысить ценник машины;

- сумму выплаты уменьшат из-за износа автомобиля.

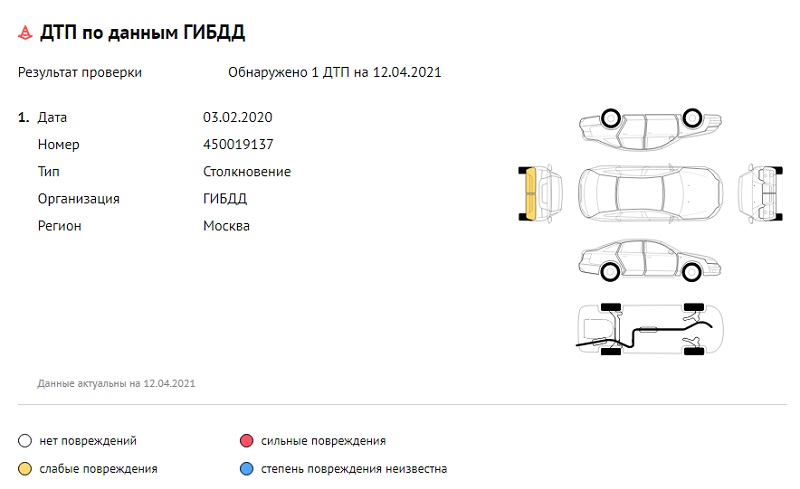

В расчетах ремонтных работ есть калькуляции по замене переднего бампера и переднего крыла справа.

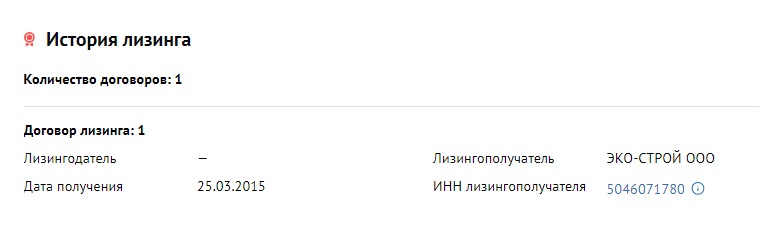

Если повреждения не сильные и договор лизинга закрыт, машину можно взять.

Если при регистрации будет отсутствовать документ, подтверждающий закрытие лизингового договора, ГИБДД откажет в оформлении автомобиля.

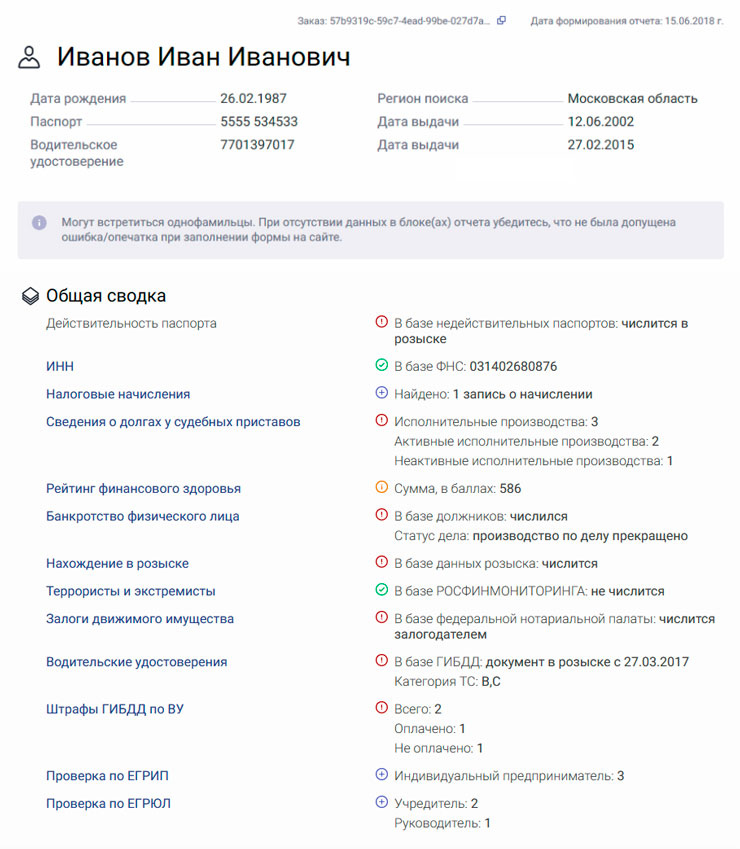

Перед заключением договора купли-продажи советуем также проверить владельца авто через специальный сервис. Проверка покажет, есть ли у продавца проблемы с законом, действителен ли его паспорт, имеются ли долги и исполнительные производства.

Если обнаружатся серьезные проблемы, от сделки лучше отказаться. Посмотреть пример отчета

Условия КАСКО для авто с пробегом

Оформить КАСКО на подержанное авто можно, если его возраст не превышает порог старости. У иномарок предельный возраст ограничен десятью годами, у российских – семью годами.

Компании предлагают полноценные программы страхования в случае угона, частичного ущерба и полной гибели ТС.

При оформлении КАСКО водитель может выбрать тип денежной компенсации:

- выплату страховки без учета амортизации;

- выплату денежной компенсации с учетом амортизации ТС.

Лучше выбирать второй тип, так как к первоначальной стоимости полиса можно прибавить еще 15%. При условии, что авто не покупалось в кредит.

Если авто попало в аварию и не получило тотальные повреждения, вместо денежной выплаты страховщики сами проводят ремонт на СТО, в салоне официального представителя, если авто находится на гарантии.

От чего зависит стоимость полиса КАСКО для б/у авто

.jpg)

У каждой страховой существует своя статистика, на основании которой рассчитывается стоимость КАСКО. Поэтому цены на одну и ту же модель в разных фирмах различаются, но не превышают стоимость машины.

На цену полиса влияет:

Также страховщики могут навязать дополнительные услуги: вызов аварийного комиссара к месту ДТП, оплату такси, предоставление авто на период ремонта автомобиля.

Как оформить полис КАСКО и сэкономить

Чтобы сэкономить на полисе, можно воспользоваться льготной франшизой. С ней не будут учитываться возрастные критерии, если водитель — новичок. Выплаты по хищениям и полной утрате авто в ДТП будут максимальными.

Второй способ — прописать в договоре, что страховая компенсирует покупку запчастей, а водитель оплатит ремонт. Это снизит стоимость страховки примерно на 40-45%.

Где оформить КАСКО

.jpg)

КАСКО можно оформить в любой страховой компании. Главное – смотреть на уровень надежности страховщика. Это гарантирует, что при наступлении страхового случая владелец не останется без денежной выплаты. Надежность могут подтвердить рейтинговые агентства Эксперт РА, НРА и др.

Оформление КАСКО для кредитного авто с пробегом

Чтобы получить КАСКО на кредитное авто, нужно соответствовать нескольким условиям:

- Кредитуемое ТС должно быть не старше трех лет.

- Пробег не более 50 тыс. км у российских авто и не более 100 тыс. км у иномарок.

Период, на который банковское учреждение предоставит ссуду, составляет 3-12 месяцев.

В случае отказа от страховки автовладельцу добавят к сумме кредита еще 10% годовых.

Каско — страховой продукт, предназначенный для защиты застрахованного автомобиля на случай ущерба или хищения. В отличие от ОСАГО, каско не обязательный, а добровольный вид страхования. Каско обеспечивает финансовую защиту на случай угона, гибели транспортного средства или причиненного транспортному средству ущерба в результате событий, предусмотренных страховым полисом и правилами страхования. Как правило, страховой полис оформляется на год и сумма страхового покрытия соответствует рыночной стоимости автомобиля.

Разновидности каско

Выделяют четыре вида каско:

- Полное

- Частичное

- Агрегатное

- Неагрегатное.

Полное и частичное каско

Полное каско — самый популярный вид страхового полиса в этом сегменте. В случае, если авто приобретается в кредит, оформить можно только полное каско. Такая страховка отличается широким покрытием и высокой ценой относительно усеченных страховых продуктов по автокаско. Как правило, при страховании полного КАСКО страховая компания возмещает ущерб, причиненный транспортному средству в результате: ДТП (при этом не важно, кто является виновником аварии); пожара; стихийных бедствий; техногенной аварии; провала грунта; удара молнии; аварии инженерных сетей (коммуникаций); противоправных действий третьих лиц; наружного механического повреждения застрахованного транспортного средства животными; обвала мостов или тоннелей; падения инородных предметов; провала под лед. По полному каско владелец машины может также рассчитывать на возмещение в случае утраты транспортного средства из-за преступных действий третьих лиц (кража, угон, разбой, грабеж).

Для желающих сэкономить есть страховой продукт — частичное каско, для которого характерен ограниченный набор рисков, которые покрываются продуктом, например, возможно страхование только от риска ДТП по вине третьих лиц, или только на случай хищения транспортного средства и некоторых видов ущерба. В зависимости от оценки владельцем транспортного средства своих рисков он может выбрать тот или иной продукт или вариант покрытия. Страховщик будет покрывает только те события, которые включены в застрахованные по полису риски, во всех остальных случаях выплаты осуществляться не будут.

Агрегатное и неагрегатное страхование

Агрегатное и неагрегатное каско имеют особенности формирования страховых выплат.

Так, при агрегатном страховании каждая выплата автоматически уменьшает страховую сумму, то есть максимально возможный размер страховой выплаты по полису. Разберем пример. Эксперты оценили стоимость авто перед тем, как компания возьмет это транспортное средство на страхование, в 3 млн руб. В результате ДТП автомобиль получил повреждения на сумму 300 тысяч рублей, машина прошла ремонт. В том случае, если машину угонят, то страхователь получит возмещение в размере 2 млн 700 тыс. Если автовладелец — аккуратный водитель и обращается в страховую компании редко, то агрегатный полис для него выгоден.

Неагрегатное каско, напротив, предполагает полные компенсации без каких-либо ограничений: страховая сумма не уменьшается и максимально-возможный размер страховой выплаты не уменьшается. Владелец застрахованного транспортного средства может обращаться к страховщику неограниченное количество раз, но в рамках суммы, которая указана в договоре страхования.

Франшиза в страховании по автокаско

О возможности сэкономить на страховке с помощью франшизы мы писали ранее в статье, размещенной по ссылке. В любом случае, франшиза — условная, безусловная или динамическая — верный способ снизить стоимость автокаско.

Каско в рассрочку

Заплатить не всю стоимость полиса сразу, разбив ее на части — рассрочку предлагают многие страховщики. Самый распространённый ее вариант — 50 на 50, но возможна даже оплата раз в квартал.

При том, что рассрочка удобна для страхователей, стоит учесть, что цена страховки, если автовладелец не готов оплатить всю сумму сразу, становится немного выше.

Читайте также: